【2017年10月】SPIVAデータを読み解く

「アクティブファンドがインデックスに勝てない」根拠とは?

アクティブファンドはインデックスに勝てない?

最近、パフォーマンスにおいて「アクティブファンドはインデックス(パッシブ)ファンドに勝てない」と言われ、米国を中心にインデックス投資の規模が拡大している。

この「アクティブファンドがインデックスに勝てない」という議論について、その根拠とされているデータが、S&Pダウ・ジョーンズ・インデックスが年に2回公表している「SPIVA (S&P Indices Versus Active)」だ。

SPIVAは2002年から測定されており、世界各国におけるアクティブファンドのパフォーマンスとベンチマーク指数を様々な角度から比較している。

日本における状況は?

このSPIVAデータについて、2017年10月に日本のアクティブファンドの最新データが公表されたので、ほぼ同時期に公表された米国・欧州のデータとも比較しながら、ここでチェックしてみよう。

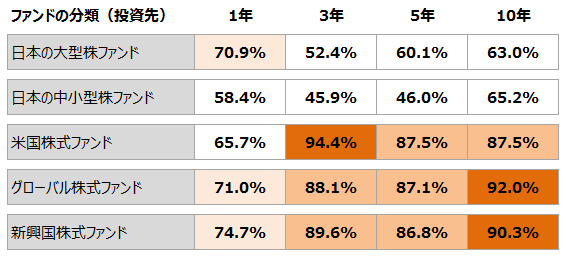

インデックスのパフォーマンスを下回っている日本のアクティブファンドの割合(2017年6月末時点)

日本のアクティブファンドについて、長期投資の観点から過去10年で見てみると、インデックスに勝てなかったファンド(投資先別)の割合は以下となった。

「日本の大型株ファンド」 63.0%

「日本の中小型株ファンド」 65.2%

「米国株式ファンド」 87.5%

「グローバル株式ファンド」 92.0%

「新興国株式ファンド」 90.3%

日本のアクティブファンドでは、主に日本株に投資をするファンドの60%超がインデックスに勝てず、外国株に投資するファンドはほとんどが勝てていないという結果に。

次に各期間でみてみると、日本株に投資するアクティブファンドでは大きな傾向は出ていないが、外国株に投資するファンドでは、期間が過去3年以上になると勝てない割合が90%近くになった。

これらのデータから、外国株に投資をする日本のアクティブファンドのほとんどがインデックスに勝てていないことが分かる。外国株に関して得られる情報が限られていることから、日本株ほど資産配分や銘柄選択がうまくできていないのかもしれない。

なお本国市場への投資成績という観点から、先進国市場の「過去10年間、本国の株式へ投資するアクティブファンド」のインデックスに勝てない割合(2017年6月時点)を調べてみると、以下のようになった。

「米国」 85.4%

「欧州」 87.4%

「日本」 67.1%

米国と欧州のアクティブファンドでは、本国市場に投資する場合であっても、過去10年間でインデックスに勝てない割合は85%超となる。日本では67%ほどであり、日本のアクティブファンドは米国・欧州のファンドと比べるとまだ健闘しているといえよう。

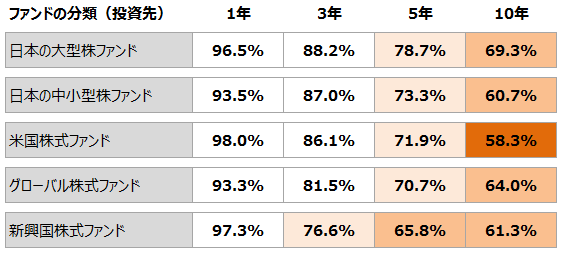

最後に、日本のアクティブファンドが各期間の経過後にどれだけ生き残っているかを見てみよう。

日本のアクティブファンドの生存率(2017年6月末時点)

2017年6月時点における、過去10年間の日本のアクティブファンド生存率は約60-70%だ。

日本のアクティブファンドで日本株に投資するファンドでは、過去10年間の生存率は66.5%となる。同じ期間において、本国の株式市場に投資をする米国のアクティブファンドの生存率は56.9%、欧州では45.8%であり、日本のアクティブファンドの方が生存率は高くなっている。とはいえ、市場に勝ち続けるということがいかに難しいかを物語る結果となった。

こうしたデータを見る限り、「長期で資産形成をするにはパッシブファンドを選んだ方がよい」と主張することには一定の合理性があるのかもしれない。

アクティブファンドが勝てない理由

アクティブファンドがインデックスに勝てない理由として、運用コストの高さが指摘されることが多い。投資信託協会の2017年9月末時点のデータによると、日本におけるアクティブファンドとインデックスファンドの運用コスト(信託報酬)の平均は、それぞれ年1.19%と年0.48%となっている。

アクティブファンドは、独自の調査や分析に基づいて銘柄を選定するために、人手や手間がかかることがコスト高の背景と言われる。一方で、アクティブ投資の生ける伝説であるウォーレン・バフェット氏が2017年の株主への手紙で以下で述べたように、アクティブ投資の運用コストに対しては異論もある。

「ウォール街の運用会社は数兆ドルの資金を運用しており、高い運用手数料を得ているが、利益を享受しているのは主に運用マネジャーであり、顧客ではない。大手投資家や小口の投資家はともに低コストのインデックスファンドを活用すべきである。」

「アクティブ vs インデックス」の注意点

ただし、SPIVAや運用コストのデータをもとに、「ほとんどのアクティブファンドは運用コストの差で勝てない、インデックスファンドに投資すべき。」とすぐに結論を出すことには注意が必要だ。

なぜならば、これらのアクティブファンドのなかには「隠れインデックス(パッシブ)ファンド」と呼ばれる、「ほとんど中身がインデックスファンドと変わらないが、アクティブファンドと名乗っていることで運用コストが高い」ファンドが含まれている可能性があるからだ。中身がほぼ同じでコストが高ければ、インデックスファンドにパフォーマンスで勝てないのは当然だろう。

こうした「隠れインデックスファンド」を選ばない方法として、「アクティブシェア」などの指標を使って選別するべきだという意見が、独立系のアクティブファンドの運用会社から提言されている。

>アクティブファンドによる提言の記事はこちら

よいアクティブファンドの見分け方

海外事例から見るアクティブファンド選別法

米国のウォーレン・バフェット氏のように、長期でパフォーマンスのよいアクティブファンドも少なからず存在する。そうしたファンドを自らの手で探し当てるというのも投資の醍醐味の1つだろう。

資産形成において、インデックスファンド、アクティブファンドのどちらか一方を必ず選ばなければいけない…というものでもない。まずは自分の投資スタイルを見つけ、それに合った商品を上手に選ぶのがよいだろう。そうした判断の際にはSPIVAのような客観的なデータをぜひ活用してみて欲しい。

(東証マネ部!編集部)

関連リンク