カン・チュンド氏「長期投資のコツは“選ばない”」

著名投資家のポートフォリオ公開!平均年利は6~7%

投資に絶対の正解はない。とはいえ、資産を築いている人のやり方はやっぱり気になる。著名な投資家のポートフォリオ(資産配分)には、“儲けのヒント”が隠されているはずだ。特に短期売買ではなく、長期投資に主眼を置いている人なら、我々一般人でも真似できる要素は少なくないはず…!

そこでインデックス投資アドバイザーとして活躍し、『ETF投資入門』などの著書をもつカン・チュンドさん(晋陽FPオフィス代表)を直撃。自身のポートフォリオについて、基本的なポイントと考え方を聞いた。

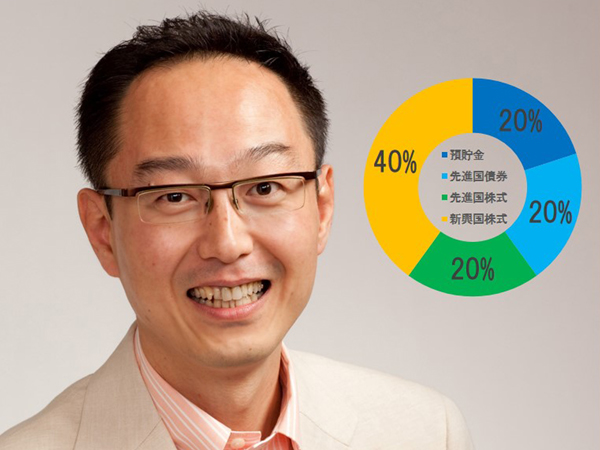

■カンさんのポートフォリオ

・預貯金…20%

・先進国債券…20%

・先進国株式…20%

・新興国株式…40%

「私のポートフォリオは20%が安全資産の預貯金で、残りの80%がリスク資産。リスク資産は特に新興国株にウエイトを置いていて、ハイリターン狙いでリスクをとっています。毎月の積立もこれと全く同じ配分で、20%を定期預金に、残りをそれぞれの投資対象に分散。10年以上前から個別企業の株は買っておらず、ETF(上場投資信託)と投資信託のインデックスファンドのみです ※」(カンさん、以下同)

※ETFとインデックスファンドは、ともに日経平均株価やTOPIXといった“指標”と同じような動きの運用を目指す金融商品。ETFは上場しており、個別株のように売買が可能。

■“カン・チュンド流”長期投資のコツは「選ばない」こと

カンさんのポートフォリオには、その投資思想に基づくいくつかのポイントがある。

まずは日本株がないこと。これは少子高齢化に向かう国内に資金を投じるのではなく、海外に広く分散しようという意図。また、もうひとつ骨太の方針として定めているのが「自分で選ばない」というものだ。

「結局のところ、一番儲かる銘柄を100%予測するのは不可能で、自分では選びきれない。投資先をインデックス型の商品に限定しているのはそのためです。さらに言えば、私は“買い時”も選びません。毎月、決まったタイミングで定額を投資するようにしています」

何を買うか、いつ買うか。ある意味、投資の醍醐味といえる部分を放棄する。それは、投資家として長いキャリアを積んできたからこそ到達した境地だ。

「私も昔は個別の銘柄に投資し、株価の値動きを細かくチェックしていました。しかし今は目先の儲けに一喜一憂するのではなく、長期スパンでの目標を設定しています。やはり、2008年のリーマンショックで相当に痛い思いをしたというのが自分の中では大きかったですね。どうすれば自分の感情とうまく付き合いながら投資を続けていけるのか、試行錯誤した結果、このスタイルに辿り着きました。今は投資への距離感も程よく保てていて、普段は全く頭の中にないんです。ポートフォリオをリバランスする時にチェックするくらいですね」

長期投資の心地よさを理屈ではなく、肌身で感じているというカンさん。現在のスタイルに、相当な確信を得ているようだ。

では、気になる最近の成績は?

「ここ7~8年の平均的な年利は7%に少し届かないくらいです。ただ、これはあくまで平均値で、各年の損益のアップダウンはバラバラ。先ほども申し上げた通り、1年単位の年率にとらわれず、5年、10年の長期視点でプラスになればいい。私の場合は、10年で2倍を目指しています」

月単位、1年単位の短いタームで値動きを追うのは、精神的にもしんどい。カンさんのように「毎年のリターンはブレる」という前提でETFやインデックスファンドに委ねるのは、長く投資を続けていくための有効な手段といえるかもしれない。

(榎並紀行/やじろべえ)

記事提供/『R25』

関連リンク

識者プロフィール:カン・チュンド

晋陽FPオフィス代表。2003年よりマネーの缶詰めスクール代表講師。自所セミナー回数は200回を超え、東京証券取引所、野村證券、松井証券、SBI証券など多数の講演実績を持つ。日本経済新聞、週刊ダイヤモンドなどへのメディア出演も多数。『日本人が知らなかったETF投資』(翔泳社)などの著書がある。