ETFの基本から使いこなしまで(2)

ETFの「流動性」って何? どこで判断すればいいの

提供元:マネー研究所/日本経済新聞社

第1回の「ETFって何? 株や投信との違いは「分散&低コスト」 」で見た通り、ETFは1銘柄だけでも分散投資ができ、通常の投資信託に比べても信託報酬が低い便利な商品。特に信託報酬は投信を保有している間ずっとかかりますから、これが低いというのは大きな魅力です。一方でETF選びでは「流動性」が問題になるといわれます。投信選びの記事ではあまり出てこない、この流動性とは何でしょうか。どこで見ればいいのでしょうか。今回も日本経済新聞出版社のムック「ETFまるわかり! 徹底活用術2017 」の記事をもとに解説していきましょう。

■ETFと売買高

同じ指数に連動するETFでも、売買高が多いものと少ないものがありますが、売買高が少ないETFなどは購入しない方がよいのでしょうか。

ETFは売買を円滑に行わせるための、株式にはない仕組みを持っています。そのため、売買高が少なかったとしても円滑に取引ができる銘柄もあります。

ETFには、投資家が出す注文の他に、ETFの流動性を供給することを求められている「指定参加者」と呼ばれる証券会社が通常は気配を出しています。つまり、プロの業者がいつでも売買の用意をしているということです。もちろん、銘柄によって指定参加者の注文が少ないものもありますが、一般的にETFは投資家の売買が円滑に行われるような仕組みがあるので、売買高の少ないETFでも実際にはより多くの売買を行うことができるものもあります。

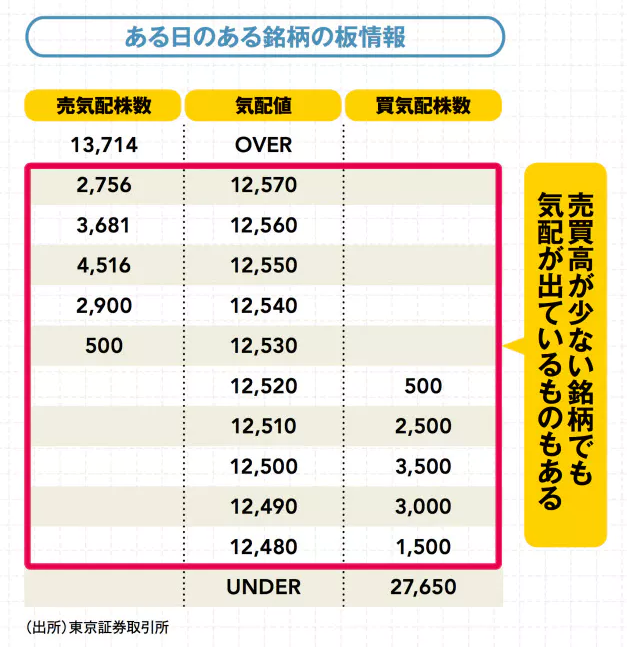

下図は、ある日のあるETFの気配値(買いたい値段、売りたい値段)を表示した板情報です。この日、このETFの売買高は5805株でした。売買高が少ないということは、買い気配も売り気配もあまり出ていなかったのでしょうか。

図を見てもわかるように、1万2480~1万2520円の中で1万1000口の買い注文、1万2530~1万2570円の中で1万4353口の売り注文があり、実際の売買高よりも多くの注文が出ていたことがわかります。

このように、売買の際には板情報を見て、実際にどれくらいの注文が出ているかを確認することが大切です。

■実際に流動性を確認してみよう

それでは、実際にETFを売買しようとするときにどのように流動性を確認すればよいでしょうか。

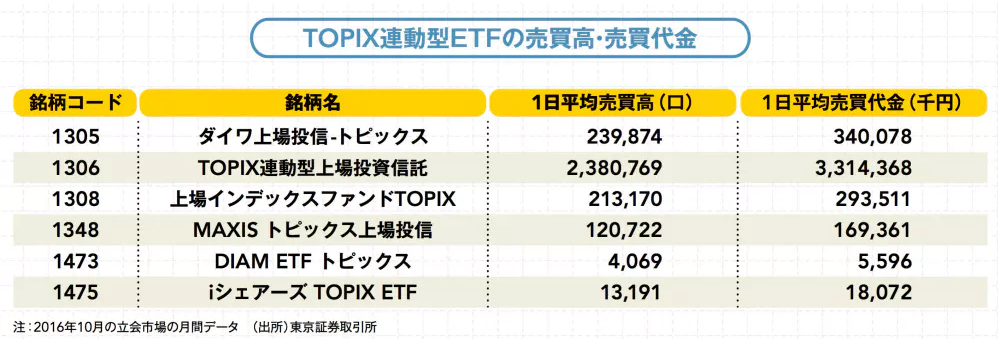

やはり最初に見るべきは、売買高・売買代金でしょう。日経新聞などに掲載されている「売買高」や日経電子版やYahoo!ファイナンスなどのウェブサイトで調べられる「売買高」「売買代金」を参考に、1日にどれくらいの売買が成立したのかを調べることができます。

下図の6銘柄はTOPIX(東証株価指数)を連動指数とするETFの2016年10月の1日平均売買高および1日平均売買代金を示しています。同じ指数に連動する類似したETFでありながら、売買高・売買代金には違いがあることがわかります。

■売買高・売買代金が少ない銘柄の流動性を確認する方法

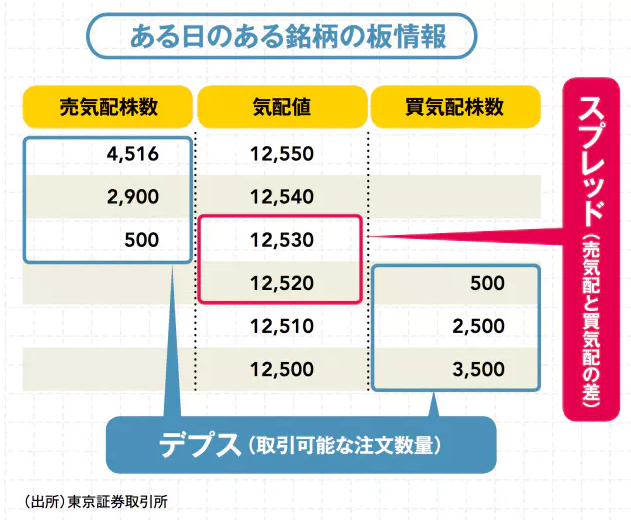

冒頭で説明した通り、ETFでは売買高・売買代金が少なかったとしても売買できるものがあります。そんなときに、チェックすべき指標は「スプレッド」と「デプス」です。

スプレッドとは、最良の売り気配値段と買い気配値段の差のことです。下図の例では、最良の売り気配が1万2530円、最良の買い気配が1万2520円となっているため、スプレッドは10円となります。

もし、このスプレッドが広ければどうなるでしょうか。最良の売り気配が1万2550円、最良の買い気配が1万2500円でスプレッドが50円としますと、この銘柄を買いたい投資家は1万2550円でしか買えないことになります。スプレッドが10円のときには1万2530円で買えますので、スプレッドが狭い方が購入金額を節約することができます。つまり、スプレッドが狭いと流動性が高いといえます。

また、デプスとは売り気配と買い気配に出されている注文数量のことです。図の例では、最良気配のデプスは売り1万2530円で500口、買い1万2520円で500口となります。

もしこの銘柄を300口買いたい投資家であれば、売り気配のデプスは500口ですのですべて1万2530円で買うことができます。しかし、もし800口買いたいというケースであれば、すべての注文を最良の売り気配の1万2530円で買うことはできません。つまり、デプスが大きければ流動性が高いといえます。このように、まずは板情報をチェックしてみるのがよいでしょう。

■ETFを取り巻くプレーヤーは指定参加者などさまざま

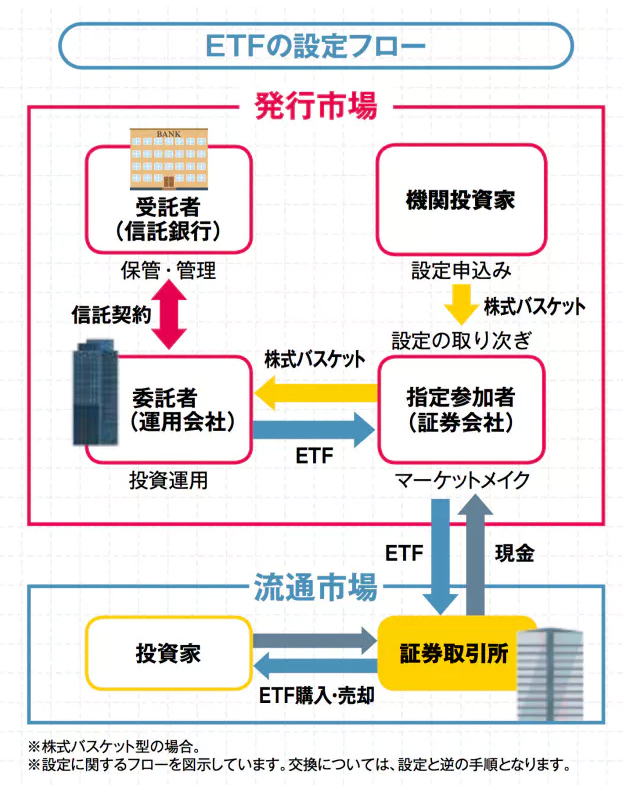

ETFは取引所に上場されている商品であることから、株式と同様に売買することができます。一方で、投資信託の性質も持ち合わせていることから、株式とは異なりさまざまな関係者が登場します。

上図の「運用会社」とは、ETFを組成する機関で、通常アセットマネジメント会社などが担当します。対象指数に連動するようにETFの組み入れ銘柄を決定し、組成したETFの運用指示を行っています。

また、指定参加者からの設定・交換の申し込みに応じて、多数の銘柄を組み合わせたパッケージ(バスケットともいいます)の内容の提示を行い、資産を管理している信託銀行に対してETFの設定・交換の指示を行うことも重要な役割です。

図の「指定参加者」とは、ETFの運用会社が公表している対象のETFの設定・交換の条件に基づき、運用会社との間で株式バスケットなどとETFのやりとりを直接行うことができる証券会社です。東証では、1つのETFに対して最低2社の指定参加者を指定することを上場要件としています。

なおETFの「設定」「交換」という用語ですが、機関投資家などがETFに対応する株式などバスケットを拠出してETFを受領することを「設定」と呼び、逆にETFを拠出して株式などバスケットを引き出すことを「交換」と呼びます。各ETFが設定・交換の対象としているバスケット内容は、運用会社が決定しています。

■マーケットメイクによるETF市場の流動性の確保

機関投資家などが設定・交換を行う場合には、直接運用会社に依頼するのではなく、指定参加者に設定・交換を申し込みます。

また、指定されたETFの流動性が確保されるように、指定参加者は取引所において取引が円滑に行われるようにするため、買い注文および売り注文を提示することが求められています。これをマーケットメイクと呼びます。

図の「信託銀行」は、ETFを発行することによって集められた投資家の財産(信託財産)を、法律に基づき運用会社に代わって分別管理しています。そのため、万一運用会社が破綻しても、ETFにかかる信託財産が毀損されることは原則ありません。

※「ETF(上場投資信託)まるわかり! 徹底活用術2017(日経ムック)」の記事を再構成

(関連書籍)

「ETF(上場投資信託)まるわかり! 徹底活用術2017」(日経ムック)

出版:日本経済新聞出版社