はじめてみよう!つみたてNISA

提供元:大和投資信託

このNISA制度に、2018年1月より「つみたてNISA」という積立投資に特化した新しい制度が追加されました。

現役世代にぴったりな「つみたてNISA」に詳しくなって、投資にチャレンジしてみましょう。

おさらい:積立投資はなぜいいか?

資産形成には「長期・積立・分散」が大事、というのはよく聞くのではないでしょうか。「つみたてNISA」が税制面で優遇されているのは、国が「長期・積立・分散」による資産形成をオススメしているからです。では、あらためて積立投資がなぜいいのか、簡単におさらいしてみましょう。

投資を考える時、どうしても気になってしまうのが「リスク(値上がりと値下がりの振れ幅の大きさ)」です。リスクと上手に向き合うことこそ、投資の心得といっても過言ではありません。

積立投資の最大の魅力は、結果的に元本割れの可能性を低くし安定した利益を出しやすくする効果と、タイミングを気にしないで投資できる効果により、このリスクを低く抑えるところにあります。これを実現しているのが積立投資のもつ3つのチカラ―①長期保有のチカラ、②時間分散のチカラ、③複利効果のチカラです。

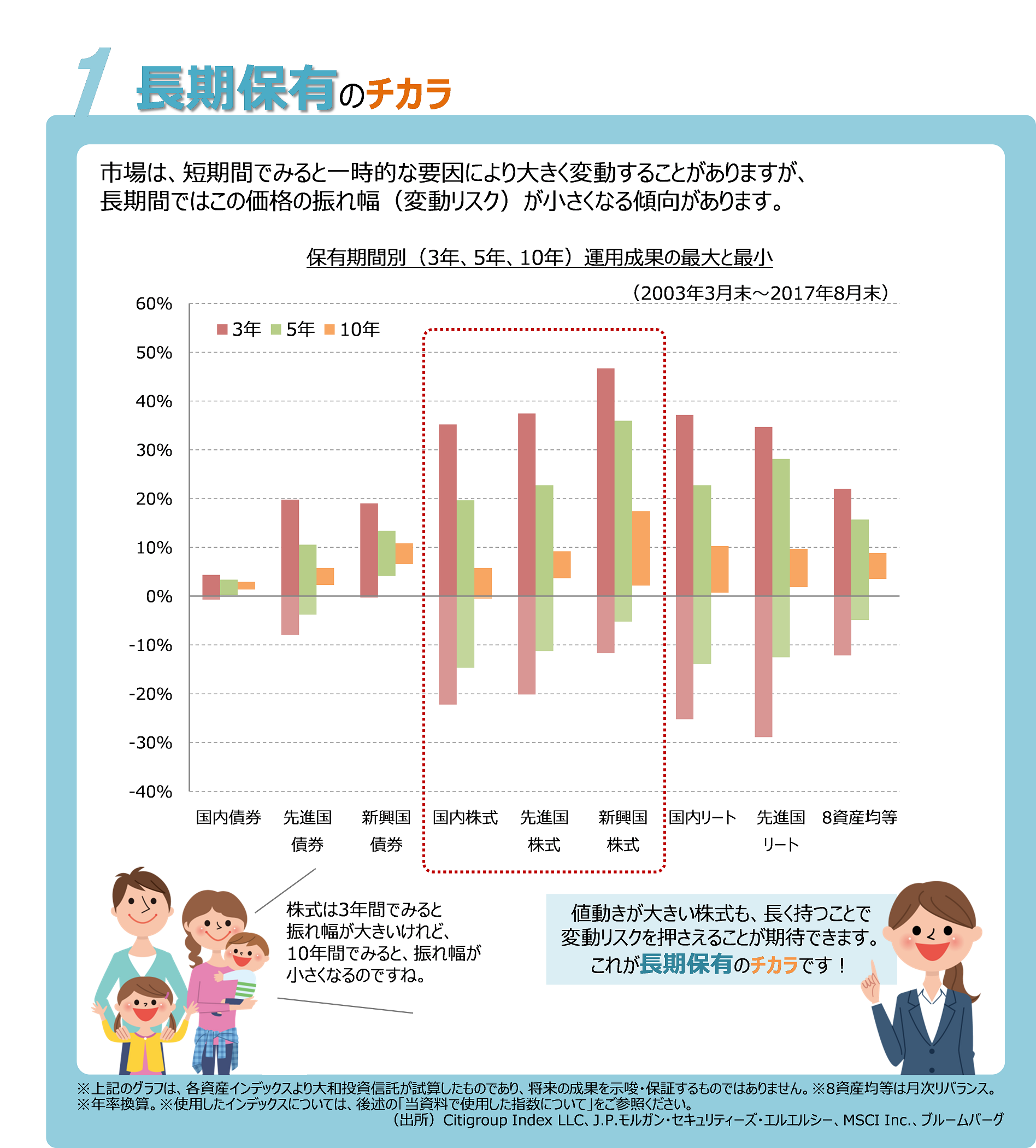

まず、1つ目の長期保有のチカラとは、どういうものでしょうか。

比較的安定した値動きをする資産でも、悪いニュースなどの一時的な要因で、短期的には価格が大きく下落することがあります。一方で、値動きの大きい資産であっても、下の図のように、長期間でみればリスク(値上がりと値下がりの振れ幅の大きさ)が小さくなる傾向があります。

この傾向を利用すること、つまり長期保有することでリスクを小さくし、収益を安定化させることができます。これが長期保有のチカラです。

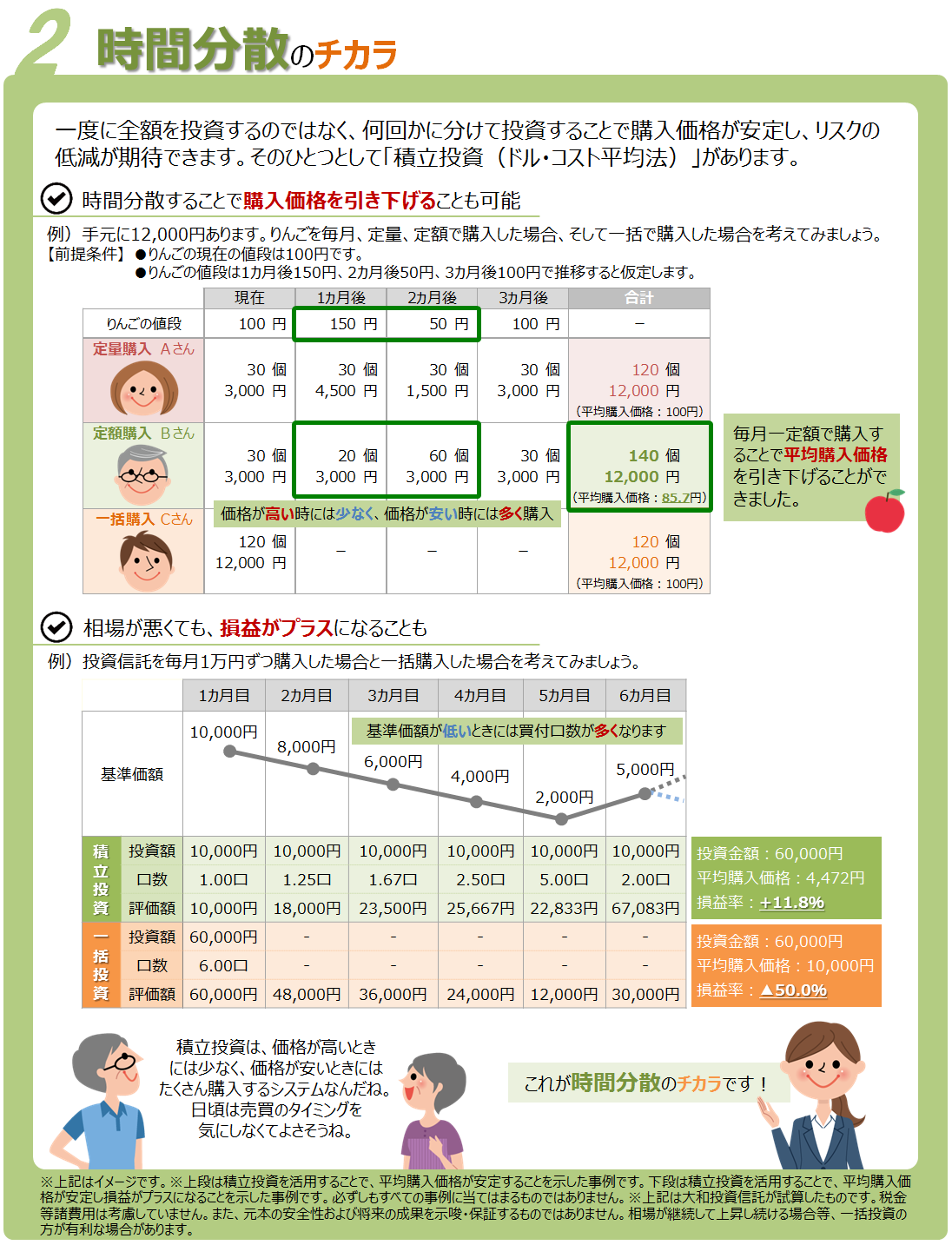

では、2つ目の時間分散のチカラとは、どういうものでしょうか。

時間分散のチカラとは、「価格が下がった時に多めに買って、価格が上がった時は少なめに買う」ことで、「相場が悪くても、損益がプラス」になりやすくなるチカラのことです。積立投資であれば自動的にこのチカラが働いてくれます。

たとえば毎月1万円など、一定額を定期的に購入していく積立投資では、価格が高い時には口数(数量)は少なく購入していて、価格が安くなると沢山の口数(数量)を購入することとなります。これにより購入単価を低く抑えることができるため、次の上昇局面がやってきた時に、自動的に利益が出やすくなります。最初の購入価格の水準に戻らなくても利益が出る可能性があります。これが時間分散のチカラです。

仮に相場のピークで積立を開始してしまい、その後ズルズル下がってきた…となると、とんでもない時期に投資を始めてしまったと思いがちですが、ここであきらめずに一定額をコツコツ購入し続けると、時間分散のチカラがきっと助けてくれることでしょう。

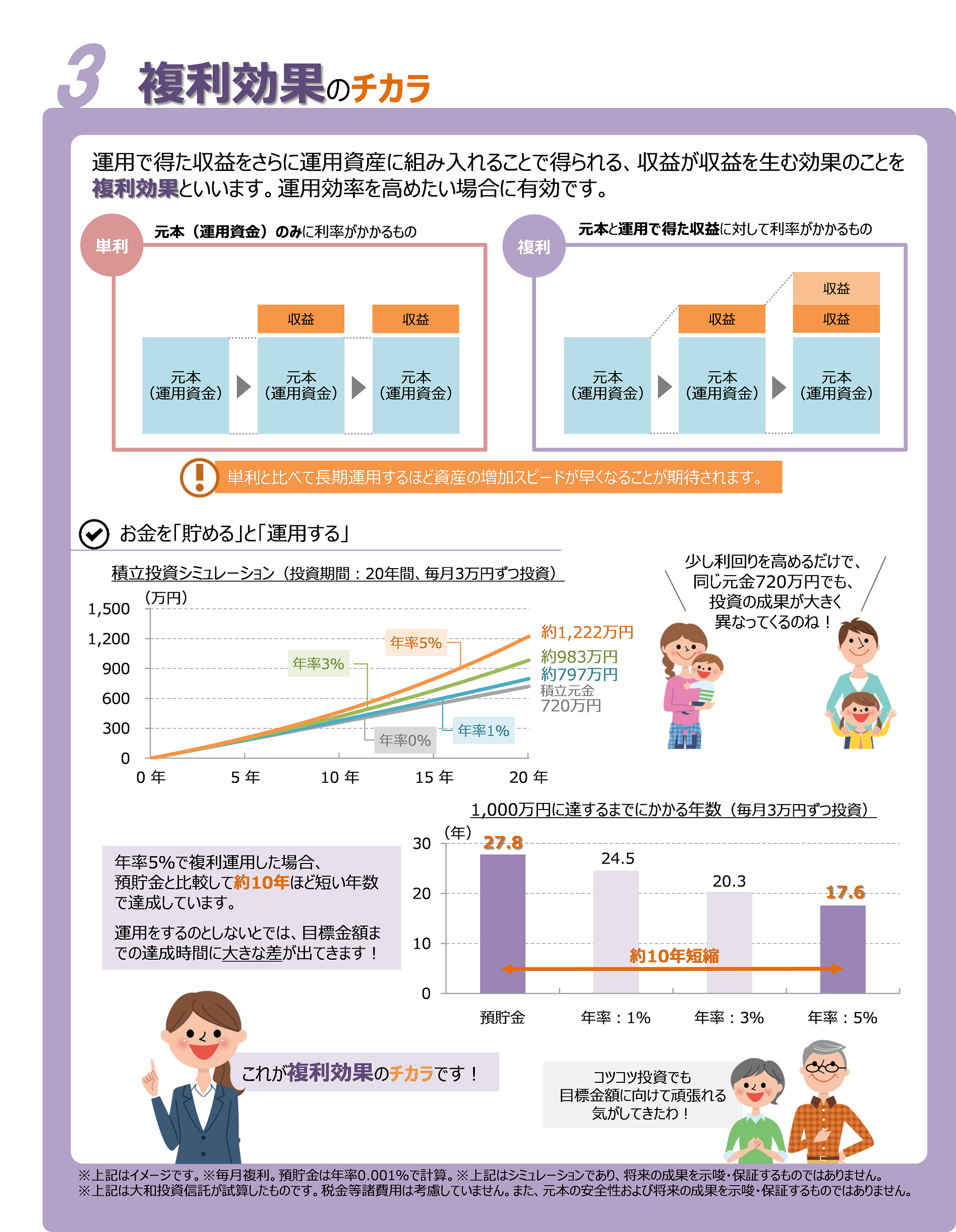

最後の複利効果のチカラとは、どういうものでしょうか。

複利効果のチカラとは、運用で得られた収益を引き出さずに運用資産として溜め込む(元本を増やしていく)ことで、収益がさらに収益を生んでいく仕組みです。金利など、利回りが一定だったとすると、長期運用するほど最初の元本に対する資産の増加スピードが早くなります。そして、運用期間が長ければ長いほど、複利効果は大きくなります。

このように積立投資は、3つのチカラによって、リスクを抑制し収益が生まれやすい状況を作っている、というわけです。

「つみたてNISA」徹底解剖

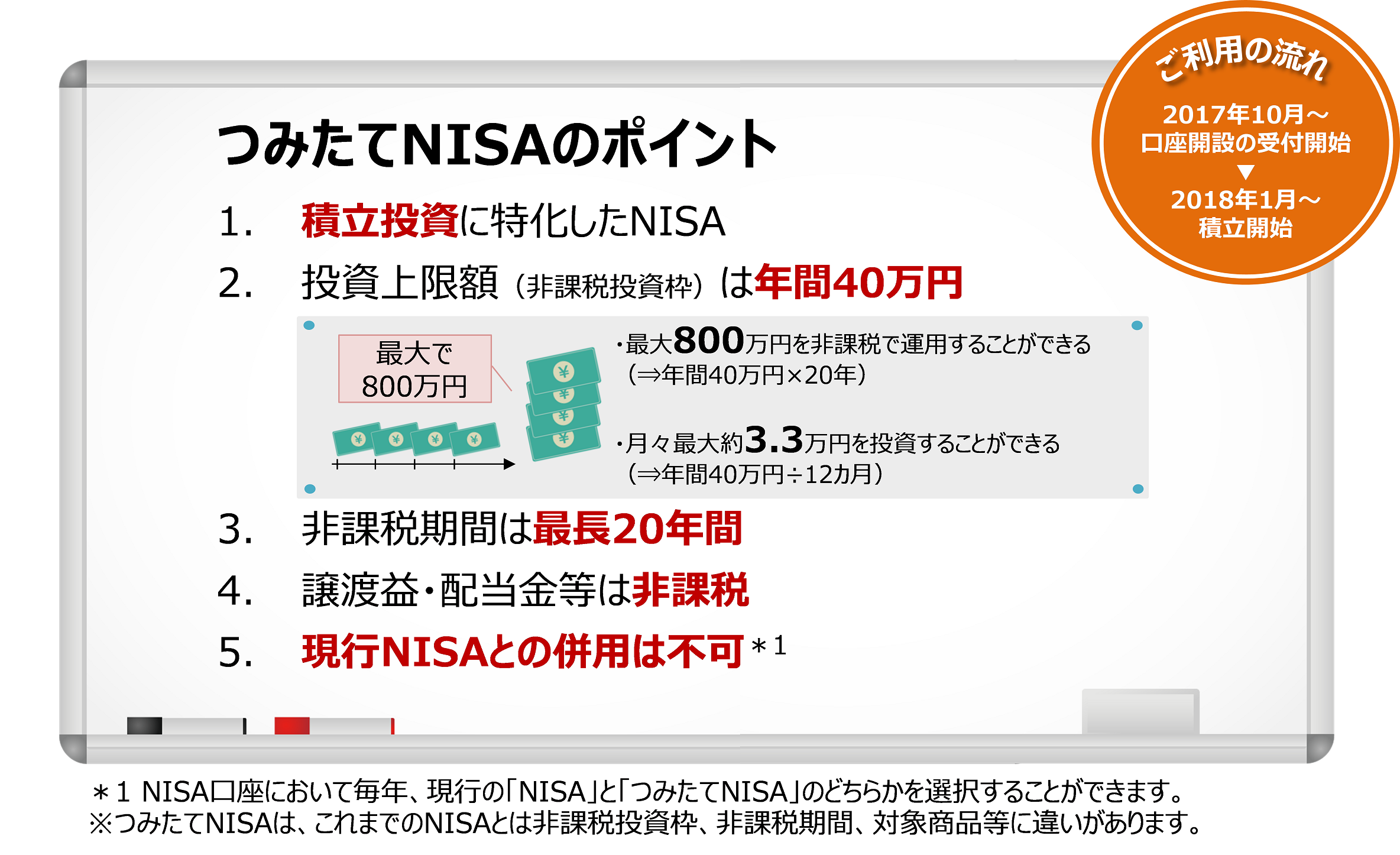

さて、この積立投資をはじめようとする皆さまに、使わない手はない制度があります。それが「つみたてNISA」です。つみたてNISAのポイントは下の5つです。

1つ目は、積立投資でのみ利用可能な制度であること。積立投資の利点は先述のとおりです。

2つ目は、投資の上限額は年間40万円までであること。

毎月積立をするのであれば、年間40万円÷12ヶ月で、月々約33,000円を上限に投資できます。

3つ目は、非課税期間が最長20年間であること。でも、20年間持ちきる必要はなく、途中でいつでも換金できます。ただその時点で非課税枠はなくなってしまうので、注意が必要です。

4つ目は、譲渡益、配当金などは全て非課税であること。

そして5つ目は、現行のNISAと併用はできないということです。

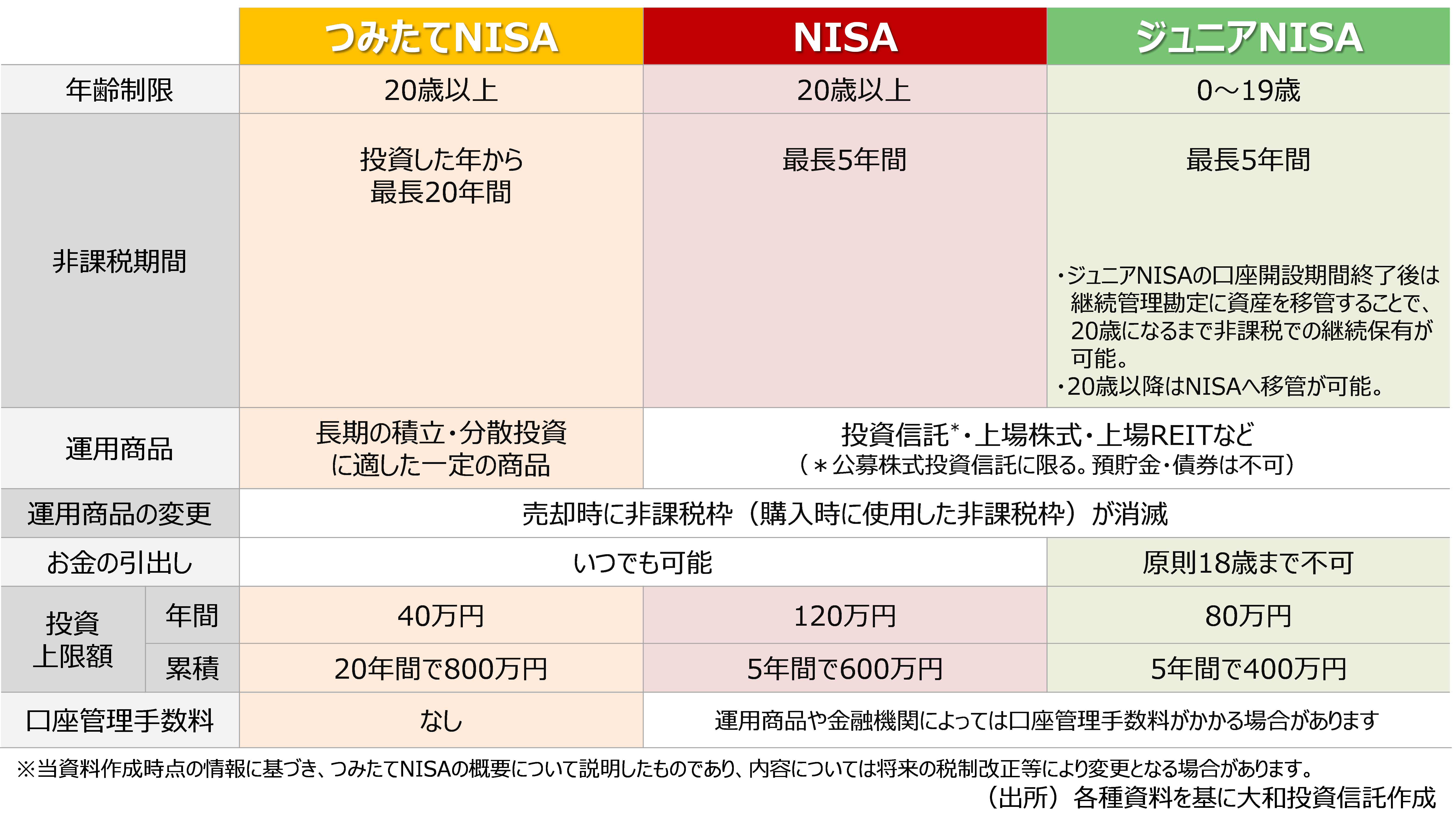

5つ目のポイントにあるように、2014年からある現行のNISAと、つみたてNISAは併用できません。それぞれの違いを理解して、自分に合う制度を選択しましょう。なお、NISA制度にはもう一つ「ジュニアNISA」という制度もありますが、ここでは説明は割愛します。詳しくは、こちらなどを参照してください。

つみたてNISAと現行NISAで異なるのは、①期間、②金額、③購入できる商品の3点です。

まず期間です。現行NISAが最長5年間に対して、つみたてNISAは最長20年間と4倍に伸びています。つみたてNISAが将来の資産をこれから作っていこうとする方にぴったり、というのは、長期にわたって非課税枠を使える点にあります。

次に金額です。1年間で使える「投資上限額」(非課税枠)は現行NISAの120万円に対して、つみたてNISAは40万円となっています。しかし先ほどの通り期間が現行のNISAよりも長いため、投資総額の上限は現行NISAが600万円(年間120万円×5年)に対し、つみたてNISAが800万円(年間40万円×20年)と、つみたてNISAの方が大きくなります。

なお、現行NISAには1回で投資する金額に制限がありませんが、つみたてNISAは例えば1度に40万円投資するという方法はとれず、年2回以上の積立投資で利用可能となります。

注意点はつみたてNISAと現行NISAの「同一年」の併用はできないことです。現行NISAとつみたてNISAの切り替えには手続きが必要ですので、早めに販売会社に相談しましょう。

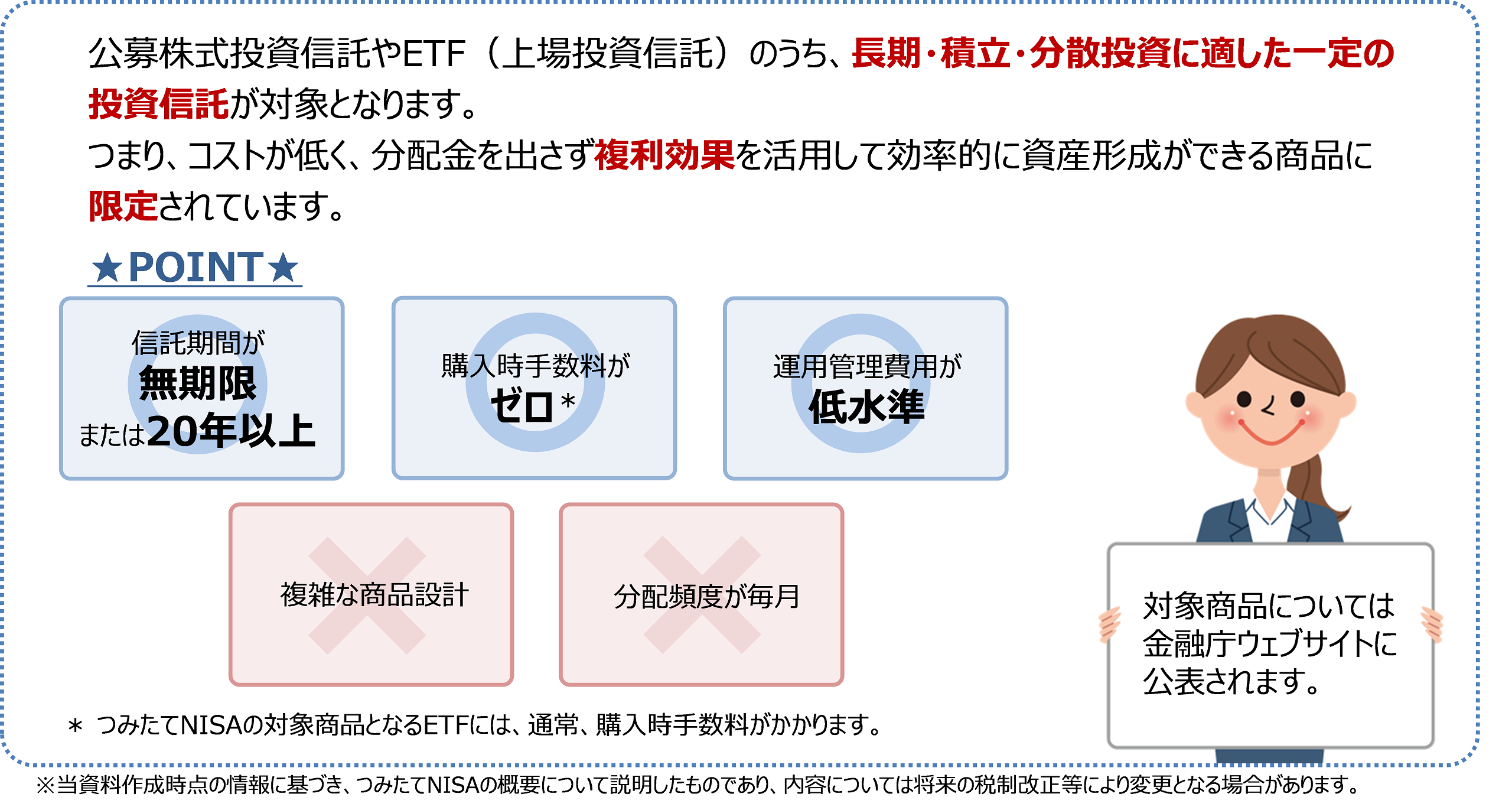

最後に、つみたてNISAで購入できる商品についてです。

つみたてNISAで購入できる商品は、積立投資によって効率的に資産形成ができるよう、長期・積立・分散投資に適した特定の投資信託に限られています。そのため現行のNISAで投資可能な毎月分配型の投資信託や現物株式は、つみたてNISAでは対象外です。

つみたてNISAの対象となるための主な条件は、下の図のPOINTの通りです。複利効果をより活用できるよう、投資コスト(購入時手数料や運用管理費用)の低さが重要視されていることがわかります。

まとめ

最後になりますが、投資の基本は「長期・積立・分散」です。

今回のつみたてNISAは、「20年という長期の投資期間」、「定期的な投資」、「投資対象が幅広い投資信託」、という投資の基本をしっかり抑えた、まさに資産形成にうってつけの制度といえます。是非、今回の記事を参考にさまざまな商品を比較してみて、投資の第一歩を踏み出してみてください。

当資料で使用した指数について

国内債券:NOMURA-BPI総合、先進国債券:シティ世界国債インデックス(除く日本、円換算)、新興国債券: JPモルガン エマージング・マーケッツ・ボンド・インデックス・プラス(円換算)、国内株式:TOPIX(配当込み)、先進国株式:MSCI コクサイ・インデックス(配当込み、円換算)、新興国株式:MSCIエマージング・マーケット・インデックス(円換算、配当込み)、国内リート:東証REIT指数(配当込み)、先進国リート:S&P先進国REIT指数(除く日本、配当込み、円ベース)

※NOMURA-BPIは野村證券株式会社が算出・公表する指数です。※シティ世界国債インデックスはCitigroup Index LLCにより開発、算出および公表されている債券インデックスです。※JPモルガン・インデックスは、J.P.モルガン・セキュリティーズ・エルエルシーが発表しており、著作権はJ.P.モルガン・セキュリティーズ・エルエルシーに帰属しています。※TOPIXおよび東証REIT指数は株式会社東京証券取引所が算出・公表などの権利を有する指数です。※MSCIエマージング・マーケット・インデックスはMSCI Inc.が開発した指数です。MSCI公表データに関する著作権、知的財産権、その他一切の権利は、MSCI Inc.に帰属します。※S&P先進国REIT指数は、S&P Dow Jones Indices LLCの登録商標です。※JPモルガン エマージング・マーケッツ・ボンド・インデックス・プラス、MSCIコクサイ・インデックス、MSCIエマージング・マーケット・インデックスはブルームバーグレートを使用して円換算。

関連リンク