コスト分析の果てに見えるものとは…?

ETF投資のコスト ウソホント

提供元:ウィズダムツリー・ジャパン

はじめに

ETFはコスト効率がいい投資ツールであるとよく言われる。

ただそれは、経費率が低いからというだけで語られることが多いように思われる。確かに、経費率はETFのコストの中で重要な位置を占めるが、それだけでコスト比較をするのは拙速である。ここでは、ETFと投資信託、および現物のバスケットを保有した場合を比較しながら、ファンド投資のコストを考えてみる。

コストのいろいろ

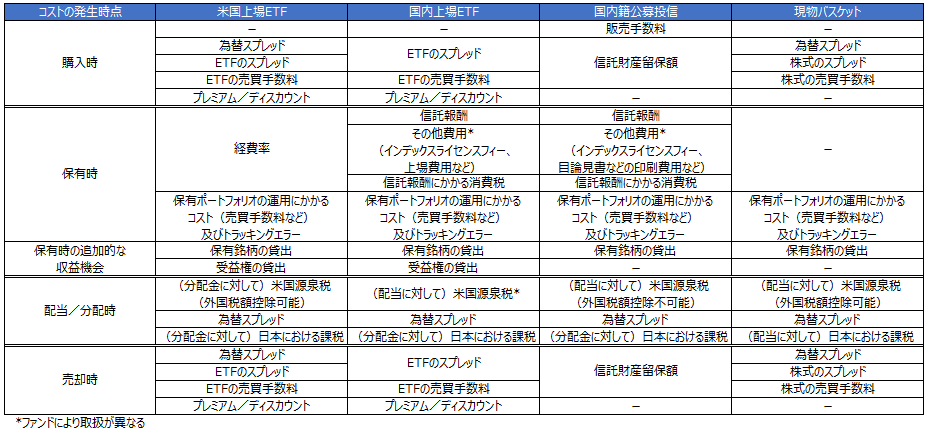

金融商品の保有に関するコストは大きく4つに分けることができる。

まずは買い付けにかかるコスト、次に保有期間中に継続的にかかるコスト、配当や分配金にかかるコスト、そして売却する際にかかるコストだ。これらを総合したものが最終的なコストとなる。

保有コスト、及び配当・分配にかかるコストについては、保有期間中に継続的にかかってくるものとなるので、保有期間に応じて計算する必要がある。これを式で示すと、

トータルコスト = 購入コスト+(保有コスト+配当・分配にかかるコスト)×保有期間+売却コスト

(注:保有コストおよび配当・分配にかかるコストは1保有期間あたり)

となる。以下、円ベースの投資家が、さまざまな商品を通じて同じ米国株式のバスケットのエクスポージャーに投資することを想定して、これらのコストの詳細について見ていく。

購入時にかかるコスト

米国株の現物バスケットを直接購入する場合は、為替を円からドルに転換する際のスプレッド、および株式のスプレッドと売買手数料がコストとなる。

国内籍の公募投資信託を用いた場合は、まず販売会社に支払う販売手数料がかかる。これは最近では無料としているケースもある。

ファンドは現金を受け取り、ファンド内で為替をドルにして現物のバスケットを購入するため、現物のバスケットを購入する際のスプレッドや売買手数料がかかる。

これを設定の申し込みをした投資家に負担してもらうために信託財産留保額が存在している。信託財産留保額を解約ペナルティとして解釈して、追加設定の際には信託財産留保額を徴収しないファンドが散見されるが、設定時に徴収しないということは、新たに設定をしてきた投資家の取引コストを既存の受益者が負担していることになっているということを認識することが重要だ。

国内上場のETFを市場で買いつける場合は、ETFのスプレッド(流動性にもよるが、ここには為替のスプレッドと株式のスプレッドの両方が織り込まれていると考えるべきだろう)とETFの売買手数料がかかる。

また、ETFの純資産価額を基準として考えるのであれば、NAVやiNAV(インディカティブNAV)からの乖離であるプレミアム/ディスカウントも考慮する必要がある。

米国に上場しているETFを市場で買い付ける場合は、為替のスプレッドを支払ってドルを手に入れ、その上で米国市場におけるETFのスプレッドと売買手数料、プレミアム/ディスカウントなどが掛かってくる。

保有時のコスト

現物バスケットについては、自分でポートフォリオを管理しているために、信託報酬などのコストは掛かってこないと考えられる。ただし、自分でポートフォリオを管理することについて自分の手間をかけるという意味でのコストがあるので、この点は留意する必要がある。(また、厳密に言えば、インデックスのデータが必要な場合はその費用を自分で払う必要があるかもしれない。)

国内籍の公募投信および国内上場のETFについては、投資信託の管理に関わる信託報酬の他に、その他費用としてさまざまな費用がかかってくる。また、日本においては消費税が信託報酬に課せられる。

一方で米国上場ETFの場合、一般的には、経費率という中に日本でいうところのその他費用の多くの部分が含まれているとみなすほうがよいだろう。(個別のファンドやそのストラクチャーによってさまざまなケースが想定される。あくまで一般的な場合の事例)

それとは別に、すべてのケースに関して、ポートフォリオの運用に関わるコスト(リバランスの際の売買手数料など)とポートフォリオがベンチマークから乖離するリスクが存在する。(トラッキングエラーは厳密に言えば標準偏差なので、コストとは異なる。どの程度のトラッキングエラーのリスクを許容するのかは投資家によって異なる。)

また、保有している間、保有銘柄を貸し出すことによって追加的な収益機会が存在する(セキュリティ・レンディング)。この収益はファンドの純資産に反映されることとなる。

さらにETFに関しては、投資家が直接保有している受益権をさらに貸し出すことが可能(これはETFの二重のレンディングと呼ばれている)。

これは非上場の投資信託にはできないETF独自の特徴であり、米国上場のETFに関しても最近ではその貸出サービスを提供している証券会社も存在している。これらの貸株による追加収益は、保有コストを軽減する要素となる。(場合によっては保有コストを補完してなお収益が残るケースもある。)

配当/分配金にかかるコスト

配当や分配金にかかるコストとは主に税金だ。

投資信託および国内ETFの場合は、保有株式の配当金から米国で源泉徴収をされたものを原資として分配金が支払われ、それに対して日本で課税処理がなされる。

一方で、米国上場ETFはファンド内で受け取る米国株式からの配当については非課税で、分配時に現地で源泉徴収がなされる。このときの現地源泉税については、現物株式に直接投資したときの配当金と同様に、日本で外国税額控除の対象となる。一般的に、国内の公募投信についてこれはできない。

また、ドルの配当・分配金を受け取ってから、またはファンドの中において為替を円に戻す際に為替のスプレッドがかかってくる。

まとめ

ETF投資のコスト=経費率という式は明らかに間違いであり、金融商品の選択にはさまざまな観点からのコスト分析が必要だ。

金融商品、とくにファンドについて比較する際に、単純に経費率や信託報酬のみに目が行きがちだが、実際のコストは、購入~保有~配当・分配の受領~売却というそれぞれの場面で異なるコストがかかってくる。

本稿では、なるべく横比較が出来るように図示したが、ファンドのストラクチャーや個別のファンドごとにも細かい違いがあり、一概にこうすれば完全に比較できるという方法は残念ながら今のところ無い。

しかしながら、ある程度の金融商品への投資にかかるコストの考え方の整理はできたのではないだろうか。

長期投資家にとっては、購入や売却のコストが高くても保有時のコストが低いことが重要だろうし、短期の取引であれば多少保有時のコストの水準が高くても、取引にかかるコストが低廉であることのほうが重要だろう。

また、今回は同じエクスポージャーの場合におけるコストについて議論したが、もし、同じ米国株でも異なる投資対象の商品同士(例えばスマートベータと時価総額加重)を比較するであれば、コストの分析よりもエクスポージャーの分析のほうが圧倒的に重要だ。

コストの分析を詳細まで突き詰めることは重要ではあるが、その他の部分のほうが最終的にパフォーマンスを左右する可能性が高いのであれば、そちらの分析を優先するべきであるということを忘れてはいけない。

(ウィズダムツリー・ジャパン ETFストラテジスト 渡邊 雅史)

関連リンク