こよみ ~コールセンターからの小さなよみもの~

為替ヘッジ!? 為替予約!? 為替ヘッジプレミアム!?!?

提供元:日興アセットマネジメント

- TAGS.

“通貨選択型”という仕組みのファンドについて、例えば弊社ではいわゆる「資源株」や「新興国債券」に投資するファンドなどに採用されています。

これまでのファンドと通貨選択型のファンドとは、いったいどんな違いがあるのでしょうか。そこで今回皆さまには、次の2点を押さえていただきたいと思います。

1. “通貨選択型”ファンドは、二階建てです

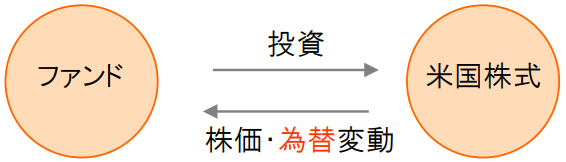

簡単にいえば、普通のファンドの運用成果の上に、為替取引による「プラスアルファ」を乗せたものが“通貨選択型”ファンドです。例えば普通の米国株式ファンドであれば、下図のように株価変動と円/米ドルの為替変動を合わせたものが運用成果となります。円安/ドル高になったらプラスに、逆に円高/ドル安になればマイナスに働くのはご存知の通りです。

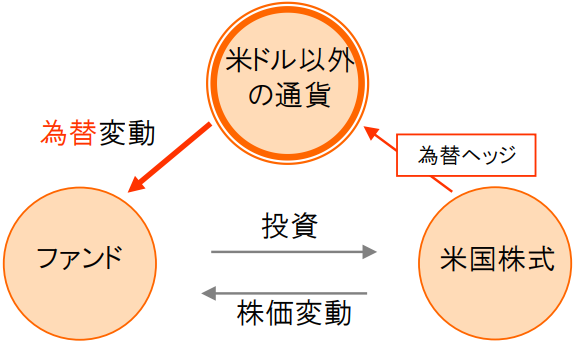

“通貨選択型”のファンドは、この関係を「ひとひねり」しています。

図のように米国株式に投資したファンドの場合、投資対象が米国株式でありながら、もはや円/米ドルの為替レートの変動は関係なくなります。なぜなら、「為替ヘッジ」を行なうことで、ファンド保有者から見れば「米国株式を米ドル以外の通貨で保有する」かたちになっているのです。

2. 以前からある「為替ヘッジ」の仕組みを上手に活用しています

為替ヘッジのためには、ファンドの中で「為替予約」という取引を行ないます。例えば米国株式を保有していてブラジルレアルに為替ヘッジするケースでは、「米ドルからレアルに交換し、将来、元に戻すことを現時点で予約する」取引です。これにより、実質的にレアル建てで米国株式を保有する状態になります。

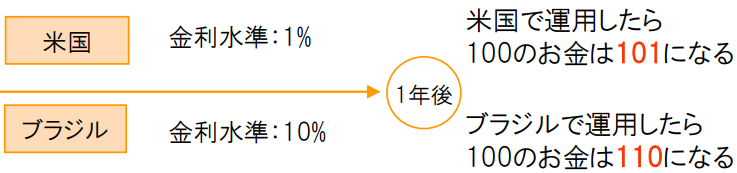

このとき将来の交換の約束は、現時点の為替レートではできません。なぜなら二国間で金利水準が違うためです。例えば以下のような感じです。

為替ヘッジとは、そもそも将来の為替レートを現時点の水準で固定するために行なう取引です。この取引を成立させるためには、ヘッジした先の国の通貨を持つことで「最低限得られるはず」の金利の確保が条件になります。

つまり金利の差からくる、明らかに不利な取引は成立しないのです。この、金利差による不公平が無くなるように調整された、将来交換するときの為替レートを「フォワードレート」と呼びます。

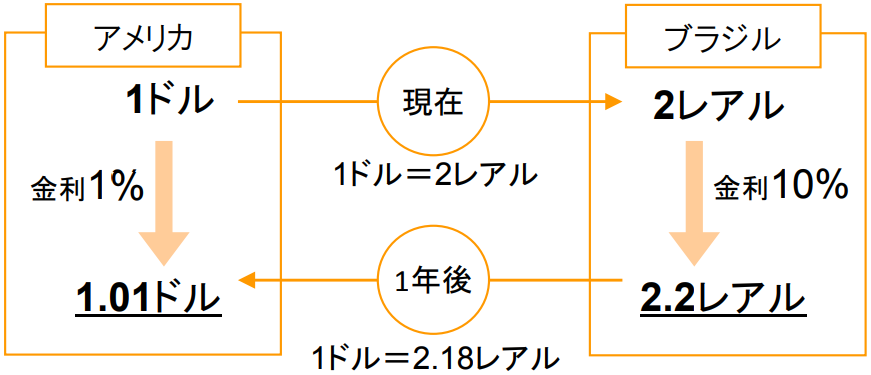

この話を、米ドルとブラジルレアルに当てはめて考えてみましょう。現在の為替レートが1ドル=2レアル、米国の金利が1%、ブラジルが10%と仮定すると、次のようにフォワードレートが計算できます。

それぞれに1年間の金利を反映すると、1ドルは金利1%で1.01ドルに、2レアルは金利10%で2.2レアルになります。1年後の交換が成立するためには、この双方での運用が等価値になるように、つまり1.01ドルと2.2レアルが等価値になるように約束されるのです。

分かりにくいので1ドル当たりに換算すると、1ドル=2.18レアル(2.2÷1.01)です。1ドルを2レアルと交換、ではなく、2.18レアルと交換する、これがフォワードレートによる交換、すなわち“為替ヘッジ”です。

これは、レアル建てで米国株を保有している立場からすれば、レアル安による為替“差益”を現時点で確定できることに他なりません(1ドル=2レアル→2.18レアル)。これをヘッジによる収益、「ヘッジプレミアム」と呼びます。

従来は、外貨建資産を円にヘッジするタイプのファンドが多く、金利の低い円にすることで、フォワードレートが現在よりも「円高/外貨安」になる、つまり収益がマイナスに働く「ヘッジコスト」が一般的でした。“通貨選択型”ファンドとは、金利の高い国の通貨へヘッジすることで、ヘッジプレミアムを追加収益として期待するファンドといえます。

ただし、日本円で評価するファンドを保有するお客さまから見れば、上記の例でいえばブラジルレアルへの為替ヘッジによって、円/レアルの変動の影響を受けるようになるわけです。投資対象資産の見通しに加え、ヘッジ先通貨の見通しも要チェックであることは、くれぐれも忘れないようにしましょう。

(日興アセットマネジメント)

関連リンク