投資のがっこう(1)

4つのおかねに「見える化」~資産設計力の鍛錬

提供元:日本経済新聞社

- TAGS.

人生100年時代を前提に老後の生活を考えるなら、現役リタイアまでにいったいどれぐらいの軍資金を用意しておくとよいのでしょうか?

一説には月々に受け取る年金以外に3000万円は必要との試算もあります。年金を生活費に充て、年に1、2回の旅行など遊興費に100万円使うという設計であれば100万円×30年間=3000万円になるからです。趣味も含めてもっと必要だという人もおられるでしょう。あるいは、70歳まで働くから1000万円も要らないという方もいるかもしれません。

この文脈でいくと「投資は若いうちから長期・コツコツ・積み立て」というのはいささか乱暴な意見だと考えます。現実には逆だからです。30代あたりからリタイア直前まではもっとも出費がかさみます。生活資金はもちろん、子供がいる家庭では教育費がかかるし、住宅ローンや自動車買い替え費用も念頭にいれないといけません。30代や40代で投資におかねを回すことなどほぼ不可能というひとも多いでしょう。

また、団塊の世代と異なり、価値観は著しく多様化しています。長期間でコツコツという投資スタイルは教科書的な理想論に過ぎず、個々の投資家の将来設計や生活デザインを無視しています。

資産形成を考えるなら、まずなすべきことは自分自身の現実の生活や価値観に基づいて「おかねの出入り」を解剖してみることです。

アセットロケーションとアセットアロケーション

前置きが長くなりましたが、これからシリーズで投資の心得やスキルを解説していきます。初回の今回は投資の大前提である設計力、資産を構成するノウハウを説明しましょう。これは事業やイベントなどの計画書を立てることと似ています。計画書を立てて、イメージを描いていたものを形(つまり紙)に落とし込むわけです。

そして、描いていた青写真をいざ具体化してみると足りない部分がいっぱいあったり、イメージどおりにはできないと気付くことが多いものです。金融資産のシナリオもしかりで、計画書をたてることで自分自身の資産の「見える化」が実現します。これは「現在」と「未来」の2種類あって1つ目の見える化が「アセットロケーション」です。投資の記事や経済紙でよく目にする「アセットアロケーション」とは1文字違いますよ。足元の資産をつまびらかにすることです。

「使う」「貯める」「増やす」「贈る」

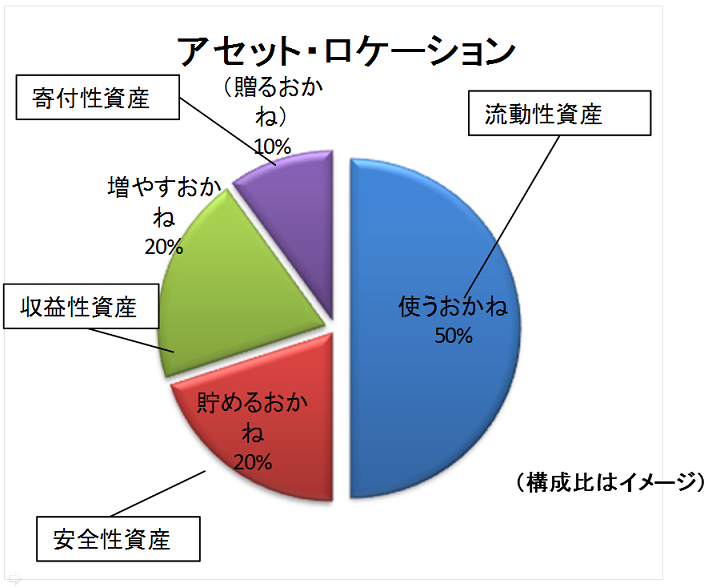

さて、アセットロケーションとはなんでしょうか。ロケーションとは位置、場所を指します。転じておかねのジャンルではその属性や目的にあわせて、サイフ=出所を区分することを意味します。

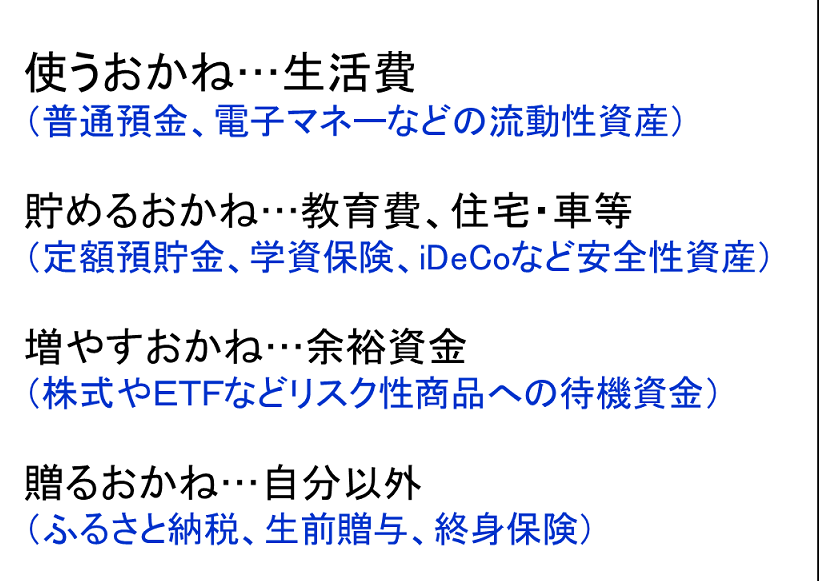

具体的にはおかねを4つのカテゴリーに分けます。「使う」「貯める」「増やす」「贈る」の4種類です。使うおかねとは毎日必要な生活費ですね。現金のほか、普通預金、プリペイドカード、電子マネーなどもろもろ日常使っている資金です。家賃や光熱費、食費などに出ていく資金で不足すると路頭に迷います。若いひとはこの比重が月収の9割くらいになるケースもあるでしょう。

つぎに不要不急だけど減らしてはいけないおかね、貯めるおかねがあります。子供の教育費や住宅購入用資金、冠婚葬祭などいますぐに必要はないけれど将来必ず発生するので蓄えておかないといけない資金です。将来の給付を目的とした学資保険のほか、老後まで見据えるなら中途引き出しができないiDeCoも対象に入ると思います。

少し毛色が異なりますが「贈るおかね」「あげるおかね」というのが存在します。ピンとこないかもしれませんが、寄付ですね。ふるさと納税が典型例です。生前贈与や終身保険なども次世代におかねを還流、持ち越す点でこの部類に入ります。1000万円の死亡保険金があれば、その分を組み入れましょう。ですから、人生全体でみると意外に大きな金額になります。ちなみに米国ではドネーション(寄付)の比重がとても大きくなります。

次の見える化は「未来年表」

そして残りが増やすおかね、いわゆる私たちがふつうに投資、投資といっているジャンルのおかねになるわけです。増減はあるかもしれないが、増やせる期待の大きい株式やETFなど、いわゆるリスク性商品が対象になります。

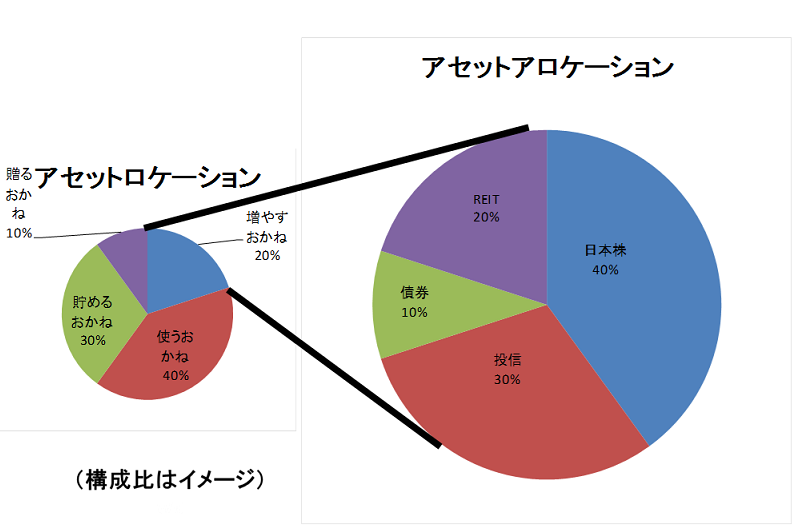

話をもう少し添えると、一般に「アセットアロケーション」という分散投資の考え方は、この増やすおかねであるリスク性資産の配分や構成を指します。

家計・資産全体をアセットロケーションというくくりで考え、その一部である増やすおかねをアセットアロケーションとして考えていけばよいのです。おかねの出入りを概観することで自分のおかねのうちどの程度を株式、あるいは投信にまわしていいか「見える化」を検討できるわけです。余裕資金があるのかないのか、結婚願望があるかどうかでこれらの区分は変わってきます。

ロケーションに言及したノウハウ本や記事はほとんどありません。多くのひとがおかねの属性を認識しないまま「増やすおかね」と混濁してリスク商品を購入し、失敗しています。たとえば、退職一時金1000万円をつぎ込んで半分にしてしまったひともいます。退職金は老後に備える虎の子の資金です。「1000万円を預貯金に寝かしておくなんてもったいない。。。」と、どこかの金融機関が耳元でささやいたようです。

足元の「見える化」をクリアしたあとは、もう1つの「見える化」にチャレンジしましょう。将来の金融資産設計書、つまり「未来の資産年表」を作ろう、という課題です。

・未来年表の作り方

・年齢に応じた資産

・設計時のルール策定

など大事な学習項目はまだたくさんありますが、もっとリテラシーを高めたい方は「クイズで鍛える!株で勝つ6つの力」(日本経済新聞出版社)で詳解しています。

次回は「ニセ評論家を見破れ~看破力の鍛錬」(タイトルやテーマは予告なく変更します)を掲載する予定です。

(日経会社情報PREMIUMコンテンツプロデューサー 田中彰一)

関連リンク