投資のがっこう(4)

リスクを制するものは運用を制す~危機対応力の鍛錬~

提供元:日本経済新聞社

今年の日本は多くの自然災害に見舞われました。尊い人命が失われ、生活圏や社会インフラにも甚大な被害が出ました。

すでに発生した損失だけでなく、訪日観光客が細ったり、2020年の東京五輪を不安視したり、今後のダメージを警戒する空気も広がっています。

といっても地震は不意に襲いかかりますし、台風や嵐が来るからといって逃げるわけにもいきません。結局は災害には備えるしかないのです。

きょうのテーマは「リスク」。自然災害のリスクに備えるという意識や姿勢はそのまま資産運用に当てはまります。特に株式投資では景気、為替、金利、、、様々なリスクと向き合うことになります。リスクを知ることが資産運用の基礎につながることを学びましょう。

災害に強い企業のキーワード

まず、自然災害をキーワードとして会社の経営にどのような影響を与えるかをイメージしてみましょう。

仮にメーカーA社があり、地震や台風などの大きな災害に直面する、と仮定してください。A社が災害に強い経営・企業なのか、もろい経営・企業なのかをどのようにして判別すればよいでしょうか。

1つは生産拠点が各地に散っていることが大切でしょう。もし、東日本1カ所に工場があり、そこが地震で打撃を受けたら、なすすべがありません。

しかし、関西にも工場があれば、代替生産が可能になります。サプライチェーン(供給網)も分散しているほうが都合がよいはずです。

たとえば、製品に欠かせない半導体チップを東京のB社のみから仕入れている場合、B社が被害を受けたら最終製品は作れなくなります。全国から複数の仕入先を確保しておくことが安定供給につながります。

生産と同じように販売拠点も分散しているほうが好ましいといえます。特にこれはグローバルな視点で重要です。日本と米国に販売拠点があれば日本がダメでも米国が支えてくれます。中国に販売網があれば、アジアの需要が支えになり、国内景気の変動に対してより経営の安定性が増すと思われます。

さらにこの考えを押し進めると事業領域(ドメイン)そのものも分散しているかどうかがカギになります。たとえば、レストラン業を営む場合に和食だけを展開するよりも洋食を取り込む、洋食だけでなく中華も品揃えするとより顧客層が広がり、売り上げに安定感が増します。

外部リスクからの経営・事業抵抗力を見極めるポイントとして、分散がうまくできているかどうかが重要なファクターだということを覚えましょう。

予測可能性と株価影響度との相関性

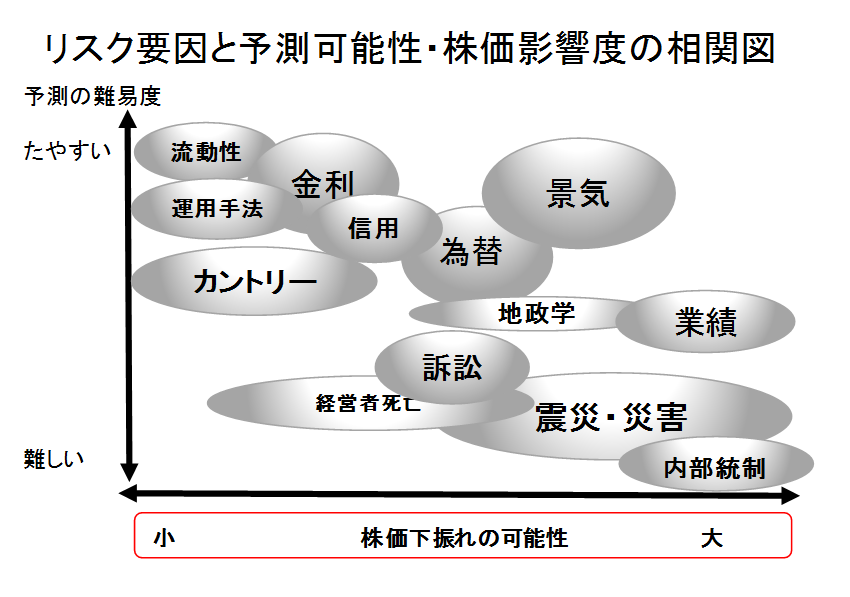

いま、外部リスクといいましたが、リスクにはどのような種類があるのでしょうか。災害リスクというのはイメージしやすいのですが、じつはリスクというのはほぼ無数にあります。

上は資産運用で必要なリスクの一部を切り出し、一定の相関関係を意識して分布を作ってみたイメージ図です。縦軸は予測の難しさです。上位にあるほど予想が容易なリスク要因です。横軸は株価へのインパクト。発生したらどの程度の影響が出るかで分類しています。

たとえば、右上の景気リスクをとりあげましょう。予想は容易ですね。「最近不景気だなあ」「景気がいいねえ」とみなさん自身が実感できるように、景気は基本的に消費者心理が重要な要素です。

そして予想しやすい一方、株価に与える影響は甚大です。景気の拡大局面と後退局面では株式相場の基調が逆転してしまいます。

右下の内部統制の予想は難しいリスクです。特に粉飾決算などに経営幹部が関与している場合は外部からはほとんどわかりません。

何年も不正が繰り返され、あるとき偶然発覚するとそれは企業の存続を揺るがすほど大きなマイナス要因にもなります。

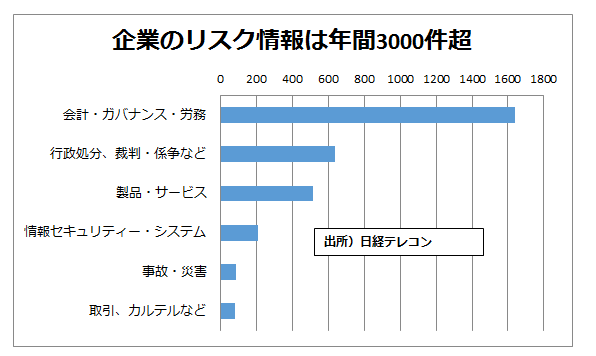

粉飾決算ほどの問題は生じなくても、企業の不祥事やトラブルはかなりの頻度で発生しています。

記事データベース「日経テレコン」を使って、企業がリスクに関するプレスリリースをどの程度公表しているのか、公表はしていなくても監督官庁から処分を受けているのか、を抽出したのが上図です。

じつに年間3000件以上。1営業日12件程度のペースでリスク案件が公表されていることがわかります。コンプライアンス、情報漏えいや訴訟提起などが多いようです。株式や投信、債券などの金融商品には常にこのようなリスクがつきまとい、それが商品価格の変動につながるのでリスク資産、リスク運用という呼び方もあります。リスクをどう読み、評価するかが資産運用のキモといえるわけです。

リスクを制御する4つの手法

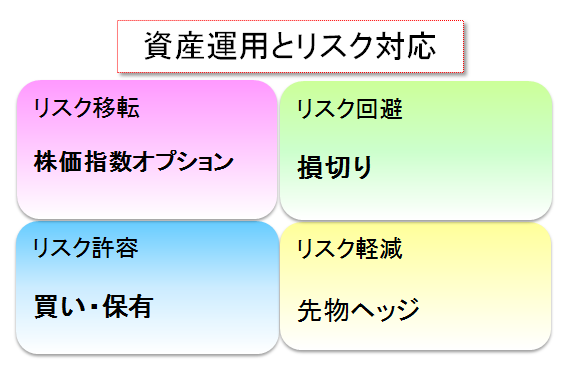

リスクへの対応や管理は一般に4種類に分かれるというのが伝統的な考え方です。

1つはリスクを避ける選択=リスク回避、2番目はリスクを受けるが影響を減らすという選択肢=リスク軽減、3つ目がリスクをだれか別のものに丸投げしてしまう選択肢=リスク移転。最後にリスクを受け入れる、飲み込むという選択肢=リスク許容です。

この4分類は経営、市場、運用、家計などあらゆる場面で使う便利な概念です。ここでは株式投資を引き合いに解説しましょう。

まず、リスク回避。リスクを絶対とりたくなければ現物株を処分すればよいのです。持たなければリスク要因とは遮断され、なんの影響も受けなくなります。損失が出ていても損失拡大を防ぐために売却する「損切り」は代表的なリスク回避です。

逆にリスクがあっても気にしないリスク許容という選択があります。リスク許容度が増す局面では、一般に投資マネーがリスク商品に盛んに流入し、株式相場などの上昇につながります。

リスク軽減は「先物ヘッジ売買」が代表的な事例です。現物株を持っている際、相場が下がりそうな場合に先物を売ります。現物株が下がっても先物での利益が補うので損失を軽減できるわけです。

リスク移転は保険です。株式では保険制度はありませんが、株価指数オプションがあり、保険と同じような役割を果たします。取引所では個人でもできる「かぶオプ」の制度があります。

リスクを避けながら稼ぐ投資手法の紹介や株主優待制度につきまとうリスクなどリスクの詳細は「クイズで鍛える!株で勝つ6つの力」(日本経済新聞出版社)で解説しています。

次回は最終回で、「発掘!お宝株は存在するか~探索力の鍛錬」(タイトルやテーマは予告なく変更します)を掲載する予定です。

(日経会社情報PREMIUMコンテンツプロデューサー 田中彰一)

関連リンク