初めて非課税期間が満了となるNISA。注意すべき点は?

提供元:岡三オンライン証券

2014年1月からスタートしたNISA(少額投資非課税制度)。

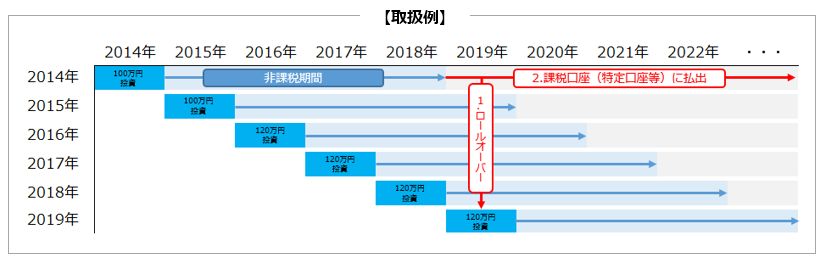

証券会社等で開設した非課税口座(NISA口座)で新規購入した上場株式や公募株式投資信託等の配当金や譲渡益などが、取得した年から最長5年間非課税となる制度ですが、初めて非課税期間が満了を迎えます。

今年が初めてとなるNISAのロールオーバーの制度概要とポイントを今から押さえておきましょう。

ロールオーバーとは

現在NISA口座で保有されている残高は、5年間の非課税期間が満了すると、原則、課税口座(特定口座または一般口座)へ移管されます。

ロールオーバーとは、5年間の非課税期間が満了したのちも翌年のNISA非課税投資枠を使用し、非課税管理勘定へ移すことで、引続き5年間非課税で保有することをいいます。

非課税期間満了後の取扱い

非課税期間が満了する前に以下の2通りの方法からいずれかを選択する必要があります。

1.翌年の非課税投資枠を使用し、非課税管理勘定へロールオーバーする

2.課税口座である特定口座または一般口座へ払い出す

ここでポイントとなるのは、「1.翌年の非課税投資枠を使用し、非課税管理勘定へロールオーバーする」の場合、翌年の「非課税管理勘定」が設定されている必要があるということです。

つまり、金融機関変更等により翌年の「非課税管理勘定」の設定がない場合は、ロールオーバーをすることができません。

たとえば、2014年にA金融機関でNISA口座を設定しNISA口座で買付を行った株式等をロールオーバーする場合は、A金融機関で2019年のNISA口座を設定していなければロールオーバー自体ができません。

NISA預りの株式等を他金融機関のNISA口座に移管することはできませんので、課税口座(特定口座または一般口座)に移管せざるを得ません。ここは重要なポイントとなりますので、特に注意しておく必要があります。

また、NISA口座で「つみたてNISA」の勘定設定を行っている方も注意が必要です。2014年にNISAで購入した株式等は「つみたてNISA」では制度上ロールオーバーすることができません。

よって、2018年に「つみたてNISA」を選択された方は、2019年の勘定を「つみたてNISA」から「NISA」に変更しておく必要があるわけです。

2019年の勘定設定は、2018年10月以降となりますので、現在「つみたてNISA」を設定され、ロールオーバーを検討されている方は、早い段階で「NISA」への変更手続きを検討したほうがいいと言えるでしょう。

非課税期間満了後の取扱いのポイント・手続方法

【翌年のNISA口座へ移管(ロールオーバー)する際のポイント】

・ロールオーバーを選択した場合、引き続き5年間非課税口座で保有することができます。

・ロールオーバーをする上場株式等の評価額は、2018年の年末最終営業日の時価となります。

・翌年の非課税投資枠120万円を超えたとしてもロールオーバーすることはできますが、その場合は翌年の非課税投資枠での買付はできません。

一方で、ロールオーバーの額が120万円に満たない場合、残額分を買付することが可能です。

・NISA口座を開設している金融機関にて、期限までに所定の手続きをする必要があります。

ロールオーバーをするには2014年にNISA口座を開設した金融機関にて、2019年のNISA口座を開設したうえで、その金融機関が定める期限までに所定の手続きをする必要があります。

2018年末をもって5年間の非課税期間が満了する残高を保有する方のもとに、対象となる金融機関から「預り情報のお知らせ」と「非課税口座内上場株式等移管依頼書」(書類の名称は金融機関により異なる可能性があります)が郵送されてきますので、預り残高を確認のうえ、「非課税口座内上場株式等移管依頼書」に必要事項を記入の上、返送することで手続きが完了します。

この際、返送期限については現時点(10月5日現在)では12月初旬までを期限とする金融機関が多い点には注意が必要です。

年末まで値動きを見てとお考えの方もいらっしゃるとは思いますが、その時点ではロールオーバーをすることができない可能性がありますので、提出期限は書類が届き次第、必ず確認が必要となります。

なお、ロールオーバーする際の金額は、ロールオーバーをする年の前年年末最終営業日時点の時価となります。例えば、2019年の非課税投資枠にロールオーバーする場合は、2018年の年末最終営業日時点の時価が基準となります。

ロールオーバーをする残高に関しては、課税投資枠の上限額120万円を超えていてもロールオーバーをすることは可能ですが、年末に翌年のNISA枠を使って株式等を買付しようとする際は、ロールオーバーをする残高が翌年のNISA枠をどの程度使ってしまうのかを把握しながら取引をする必要があります。

もし、ロールオーバーをする残高と新規に買付けた株式等の合計額が非課税投資枠である120万円を超えた場合は、金融機関により異なりますが、新規に買付けた株式等の全額または一部が課税口座(特定口座または一般口座)での買付に変更となりますので、ご注意ください。

また、こうしたことを防ぐために金融機関によっては対象資産に関する取引を制限する可能性がある点にも注意が必要となりますので、対象となる金融機関の発信する情報については随時確認しておく必要があるでしょう。

【すべて課税口座(特定口座または一般口座)へ移管する際のポイント】

・課税口座(特定口座または一般口座)に移管して保有した場合、移管後の譲渡益や配当金・分配金は課税対象となります。

・非課税期間の満了時において、特定口座が開設済みである場合はお手続きすることなく特定口座に移管されます。特定口座未開設

の場合は一般口座に移管されます。

・非課税期間の満了時の時価が取得価額となります。

すべての残高を課税口座に移管する際には特段手続きの必要はありません。ただし、特定口座を開設していない方が特定口座への移管をご希望される場合は、所定の期限までに特定口座を開設するよう手続きをする必要があります。

特定口座を開設していない場合は、一般口座での預りとなりますので、特定口座を希望される方は対象となる金融機関で特定口座の開設がいつまでに必要となるのかも合わせて確認してきましょう。

また、ロールオーバーをしない残高については受渡日が本年内となる売却の場合は、譲渡益については非課税となります。あくまで受渡しが本年内となりますので、株式では12月25日(火)までに売却することが必要となります。

投資信託や外国株式などについては銘柄や国によって受渡日が異なりますので、スケジュールについては事前に確認しておきましょう。特に海外資産を含む銘柄等については、例年、海外のクリスマス休暇等により通常とは受渡しのスケジュールが大きく変わっていますので、注意が必要です。

書類が届くまで

以上、非課税期間が満了となるNISAのポイントについて解説してきましたが、投資家にとっても金融機関にとっても初めてのケースとなることから、情報がなかなか得にくい状況となっています。

非課税期間が満了となる残高をお持ちの方は対象となる金融機関のWebサイトを定期的に確認することや、郵送物に関してもいつも以上にチェックすることをお勧めします。

(提供元:岡三オンライン証券)

関連リンク