加藤康之の投資講座ー入門編ー

「第2のリーマンショックが起きた時の対応法」

提供元:THEO by お金のデザイン

2018年はリーマンショック(2008年9月)からちょうど10年になります。(※本稿は、2018年10月11日にTHEOBlogに掲載された文章です)

一般的にショックとは、急激な株価の下落や物価の高騰など経済や市場に大きな影響を与える事象のことと言えます。リーマンショックでは、世界市場の株価(MSCI-ACWI*1)が50%近く暴落しました。

ちょうど10年を迎えたせいか、「今の株価はバブルか?」という議論をテレビやネットで見かけることがあります。10月10日には米国のダウ株価指数(NYダウ工業株30種)が1日で約832ドルも下落し、この議論にはさらに関心が高まっています。

確かに最近まで、米国株式は史上最高値を更新し続けてきました。日本株式もアベノミクス以降株価は上昇し、80年代のバブル崩壊以降の最高値を記録してきました。企業業績が好調なので、それに応じて株価も上昇してきたように見えます。

一方で、トランプ大統領によるグローバリズムの否定、米中経済戦争、欧州でのポピュリズムの台頭、世界的な財政悪化、各国の金融政策の転換など今後の世界経済の行方を考えると不安だらけです。10日の大幅な市場下落もこれらの不安を反映していように思われます。

第2のリーマンショックが訪れるのではないかと不安に思っている方も少なくないかもしれません。

最近の株価がバブルであったのかについての議論は、私が今年の2月に公開したブログ「今の株価はバブルか」をご覧いただければと思いますが、バブルははじけてみないと分からないというのがある意味での結論でもあり、ショックを予測できるものではありません。

しかし、リーマンショックのようなショックが起こったときの対応法を今のうちに考えておくことは無駄ではありません。大地震が起こったときの避難方法を平時に練習しておくのと同じことです。ショックが起こった時、ほとんどの人間は慌ててしまい正しい判断が出来ないのが普通だからです。

今回はリーマンショックのような大暴落が起こった時の、長期投資家の対応法について考えてみましょう。

対応法を考えるに当たっては、まず株式市場のある特性をよく理解しておく必要があります。それは、「平均回帰性」という特性です。市場価格は変動するが、概ね平均値に戻る傾向があるというものです。

つまり、上がればその後下がり、下がればその後上がるという特性です。もちろん、株価は長期的には上昇するのですが、その過程で上がったり、下がったりしながら上昇していくというものです。

もし株式に真の価値があるとすれば、その周辺をフラフラしながら進むということです。特に、リーマンショックなどの大きなショックの場合は、市場は過剰反応しがちで、下落も必要以上に大きくなります。

しかし、逆にその後の上昇も大きいのが一般的です。この特性を前提とするのであれば、ショックが起こったときの対応法は明確です。それは、余裕資金があれば株式を買い増すということです。つまり、ショックは株式を買い増す絶好のチャンスであると言えます。

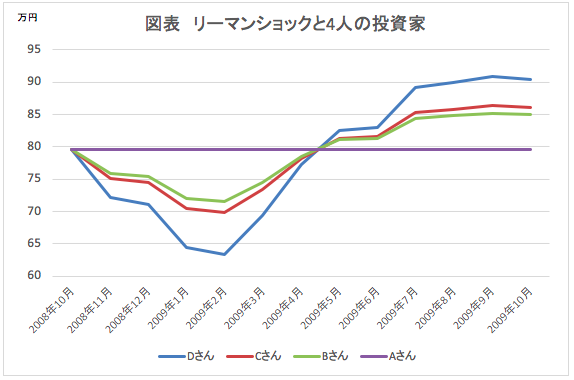

そこで、リーマンショック時を例にとって、4人の仮想の投資家に登場してもらい、ショック時にどういう行動をとるべきか、シミュレーションを行い検証してみましょう。

Aさん、Bさん、Cさん、Dさんの4人とも、リーマンショックが起こる直前(2008年8月末)に現金40万円、世界株式60万円(合計100万円)を保有していたと仮定します。なお、世界株式はMSCI-ACWIポートフォリオ※1で代替します。配分比率は現金40%、世界株式60%です。

そして2008年9月にリーマンショックが起こると10月末には世界の株価(MSCI-ACWI)は8月末に比べ36%下落し、世界株式の資産額も60万円から38.4万円に低下します(ここでは分かりやすくするため、38.4万円を40万円として、検証します)。

4人の資産は同様に現金40万円、株式40万円で合計80万円に落ち込み、そこから4人はそれぞれ別の行動を取ったとします。

Aさん:保有株式を売却してすべて現金で保有(現金80万円になる)

Bさん:何もせず、そのままほうっておく(現金40万円、株式40万円のまま)

Cさん:現金の一部(8万円)で株式を買い増す(現金32万円、株式48万円になる)

Dさん:保有する現金すべて(40万円)で株式を買い増す(株式80万円になる)

この4人のその後1年間(2008年10月末~2009年10月末)のパフォーマンスを検証してみましょう。なお、取引コストは含めていません。

4人の資産額の推移は図表のようになります。

株価は2008年10月以降も下げ続けましたが、その後、上昇に転じています。そして、2008年10月末時点の資産額に対する2009年10月末時点の資産額の増加率は、それぞれ、現金化したAさんが変化なし、Bさんが6.8%増、Cさんが8.2%増、Dさんは13.6%増、ということになります。

つまり、株式を買い増した人ほど資産額も増加したのです。逆に安全と思ってすべてを現金化してしまったAさんは最も少ない資産額になりました。

これはリーマンショックの時の例でしたが、これまでに起こった他のショックでも、その時間の差はあっても、同様な傾向にあると言えます。まさに「平均回帰性」が起こったのです。長期投資家にとってショックは株式投資の絶好のタイミングであることを意味しています。

ところで、Cさんの行動(8万円の現金で株式を買い増す)は、実は通常のリバランスと同じことになります。リバランスとは株価の変動などによりずれてしまった資産配分比率を当初決めたものに戻すことです。

4人のもともとの資産配分は現金40万円、株式60万円というものでした。それが、暴落によって配分が現金40万円、株式40万円、配分比率に直すと現金50%、株式50%、に変わってしまったのです。

そこで、Aさんは現金の一部(8万円)を株式に移管し、現金32万円,株式48万円(配分比率は現金40%、株式60%)として、元の配分比率に戻しただけなのです。

Dさんのように現金すべてを株式に投入して、思い切って勝負するということも一つの方法ですが、さらに暴落が続いてしまうという可能性もあります。実際、Dさんの資産はいったん大きく落ち込んでいます。

Cさんの採ったリバランスという投資行動はリスク水準を自分に適した水準に保ちながら平均回帰性をうまく活用するという優れた方法になります。

ちなみに、年金基金など大手の機関投資家の投資方針書には必ずと言って良いほどこのリバランスが入っています。成功している年金ファンドは、大きなショックがあっても粛々とリバランスを行ってきたと言えます。

ショックが起こっても慌てずにいつも通りリバランスをすることこそショックへの最善な対応法と言えるでしょう。なお、THEOでもこのリバランスが定期的に行われており、資産配分は本来の比率に保たれています。

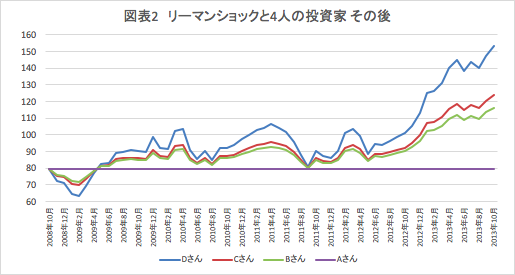

なお、今回はショックが起きた際にとるべき行動について話してきましたが、ショック後5年後までシミュレーションを続けてみると(図表2)、先の例で登場したB~Dさん3人の資産は、ショック前の100万円を超えるところまで回復しています。

言うまでもなく、短期的な動向にとらわれ過ぎず長期で運用し続けるというのが、投資家の賢い選択であると言えるでしょう。

※注:当5ヶ年シミュレーションにおいて、Cはリバランスを当初の一回のみ実施

*1)MSCI-ACWI:MSCI社の公表する世界株価指数で23の先進国と24の新興国市場を含んでいます。

<著者プロフィール>

加藤康之

京都大学大学院特定教授/(株)お金のデザイン アカデミックアドバイザー

東京工業大学大学院修士、京都大学博士。

野村證券(株)執行役・金融工学研究センター長を経て京都大学教授。専門は投資理論、金融工学。2016年から年金積立金管理運用独立行政法人(GPIF)経営委員。

※本稿において、記載された意見・見解は、筆者個人のものであり、株式会社お金のデザインの公式見解ではありません。

※本稿は、2018年1月6日にTHEOBlogに掲載された文章です。

投資一任運用サービスTHEOに係る手数料等及びリスクについて

https://theo.blue/policy/cost-risk

(提供元:THEO by お金のデザイン)

関連リンク

株式会社お金のデザイン

金融商品取引業者 関東財務局長(金商)第2796号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会、一般社団法人投資信託協会