MAB投信だより

ファンドパフォーマンスを見極める北極星~MAB投信指数「MAB-FPI」~

提供元:三菱アセット・ブレインズ

- TAGS.

サマリー

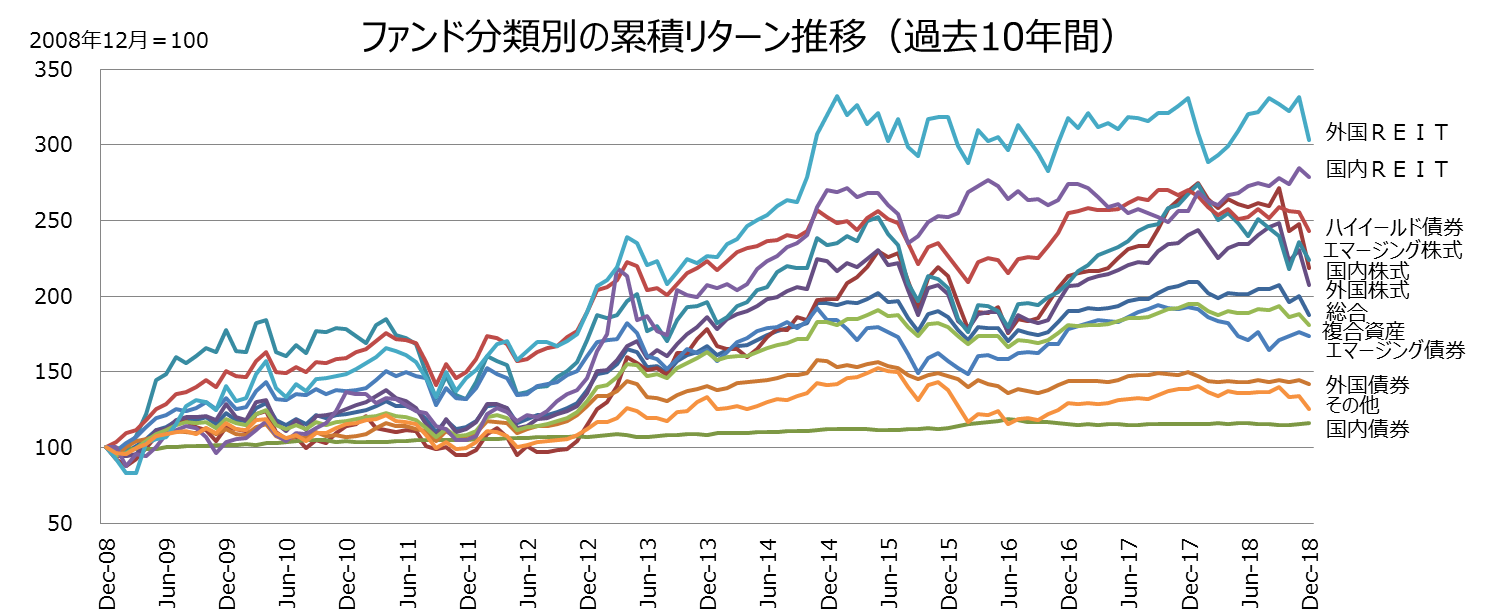

●2018年をファンド分類別に振り返ると国内外の株式は下落となったが、過去10年間では堅調な累積リターンを実現。

●同一ファンド分類内であっても、より詳細に分類してみるとパフォーマンスには大きなバラツキが存在。

●ファンドパフォーマンスの優劣を見極めるためには、北極星となり得るMAB-FPIのような指標を用いるのが有効。

1.2018年のファンド分類別パフォーマンス

2018年(1月~12月)の公募投信市場は、国内債券と国内REITを除いて、マイナスの累積リターンとなった。投信市場全体を表わす「総合」は▲10.58%となっている。

特に株式は国内外ともに下げがきつく、国内株式が▲18.84%、外国株式(先進国)が▲13.65%、エマージング株式(新興国)が▲16.37%だった。

年後半にかけて米国と中国の間の貿易摩擦が過熱し、世界景気減速への波及不安から投資家がリスク回避的な姿勢になった影響が出た。実際に今年に入ってからは国内の大手製造業や米アップル社などに業績予想を下方修正する動きが出始めている。

もっとも株価に上下動はつきものであるため、時間軸を長くとって10年間のパフォーマンスも俯瞰してみたい。10年間の累積リターンは国内株式が118.66%、外国株式が107.57%、エマージング株式が123.64%となっている。いずれも初期元本が2倍以上となった計算で、これは総合の87.41%を上回る成果である。

一般的に株式はリスクが大きい代わりに期待リターンも高いといわれるが、1年間と10年間のパフォーマンスをみる限り頷ける結果となった。

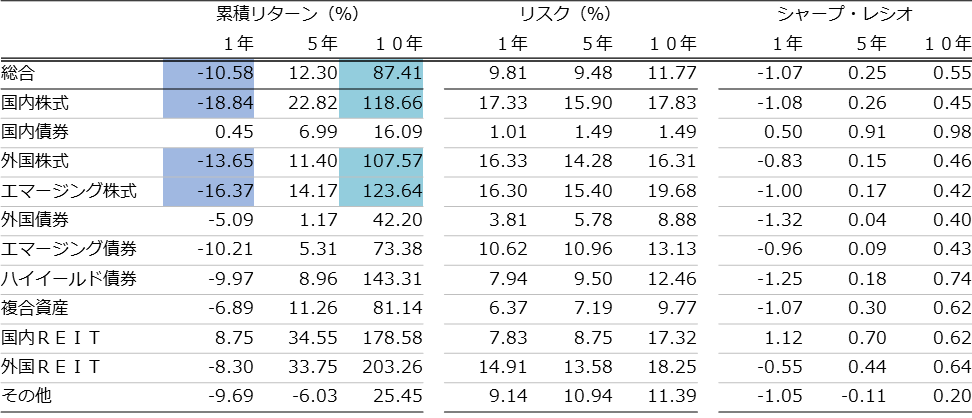

次に同一ファンド分類内の小分類について一例をみてみたい。

2.意外に大きい同一ファンド分類内のパフォーマンス格差

弊社独自のファンド分類では、資産区分を大分類として、中分類を挟んで、投資スタイルや投資対象地域・国までブレークダウンした小分類を設けている。前述の数値は各ファンド分類内の個々のファンドを合算した大分類の値である。

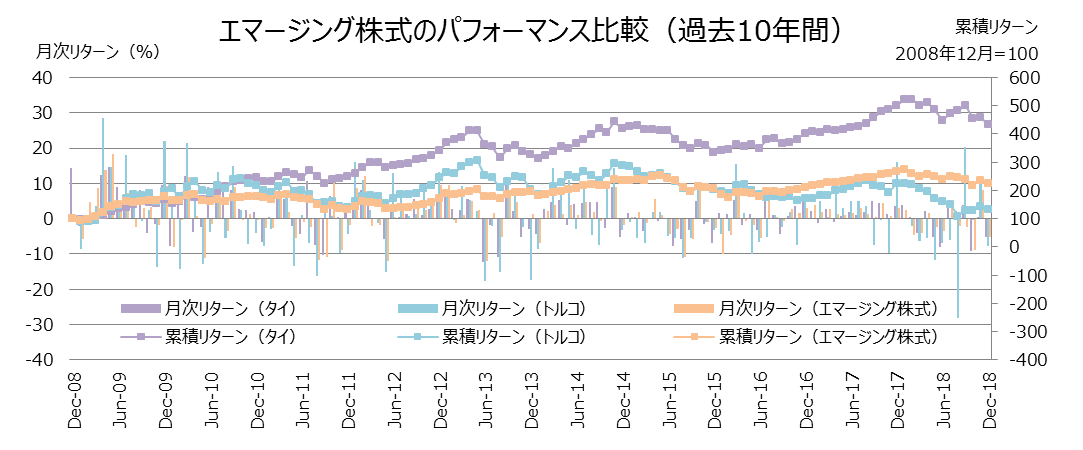

10年間の累積リターンについて今度は小分類(期間不足による未算出分類除く)でみると、外国株式は北米の61.96%からアジア・オセアニアの237.72%、エマージング株式はトルコの31.60%からタイの333.98%と、パフォーマンス分布には大きなバラツキ(拡がり)が出た。

その幅は、外国株式が175.76(%)ポイント、エマージング株式では外国株式の約1.7倍となる302.38(%)ポイントだ。ちなみにバラツキの大きいエマージング株式だが、リスク調整後のリターンであるシャープ・レシオでみても、タイは0.87と最も高く、トルコは0.08と最も低い結果となった。

このように同一ファンド分類内であっても、掘り下げてみるとパフォーマンスに濃淡があることに気付くことができる。大まかな資産区分だけをみて好不調のイメージや先入観を持ってしまうと、投資判断を曇らせてしまう恐れがあるので注意しておきたい。

3.MAB-FPIでファンドパフォーマンスの優劣を見極める

本稿で用いた数値は、弊社算出の「MAB-FPI(Fund Performance Index)」による。これは5,000本を超える国内籍の公募追加型株式投信をユニバースとした純資産額加重型の日次投資収益率指数である。

投信全体の動向を表わす「総合」のほか、様々なサブ・カテゴリー別の指数も算出しており、原則として1997年3月末を開始時点としている。

ファンドパフォーマンスは異なるファンド分類間はもちろんのこと、同一ファンド分類内でもバラツキが生じる。その優劣を見極めるためには、絶対的な水準だけでなく、常に真北の夜空に輝いて昔の航海士を導いた北極星のような原点となり得るMAB-FPIのような指標を用いて相対的な距離(指標対比のリターン)を計測することが有効であると考える。

(MABファンドアナリスト 木村)

関連リンク