加藤康之の投資講座ー入門編ー

「AIと資産運用」

提供元:THEO by お金のデザイン

高度なコンピュータサイエンスの専門用語であったAI(人工知能)は、今や誰でも知っている言葉になってしまいました。新聞を見れば、毎日のようにAIを利用した商品やサービスのニュースが載っています。

資産運用もその例外ではありません。AIがファンドマネージャーの代わりに良い銘柄を選ぶというAI投信も出始めています。そこで今回は、AIと資産運用について考えてみたいと思います。

ただし、AIについては専門家の間でさえその定義が定まっておらず、人によってその解釈が異なるのが実情です。それは、コンピュータ上で動けばどんなものでも、ある意味で、AIと呼ぶことが出来てしまうからです。

今回は、よく話題に出て来る「テキストマイニング」や「機械学習」の技術に絞って、AIと考えることにしたいと思います。このくらいの理解が世の中の標準と思われるからです。

今回は違うのか?

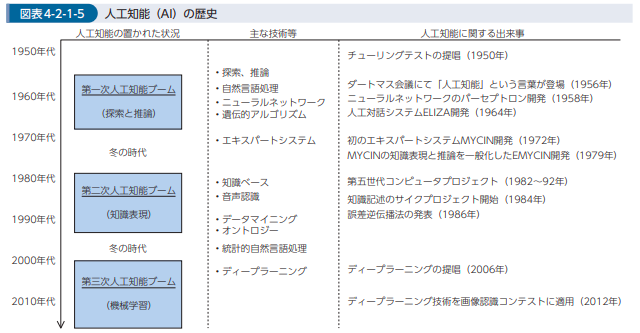

旧世代のAI関係者が集まると「今回は違うのか?」という会話がよく交わされます。現在のようにAIがマスコミに大きく取り上げられてブームになったのは今回で3回目と言われています。(図表参照)

前回の第二次ブームは私が大学でAIの研究をしていた(!?)頃なのでよく覚えています。1982年には、日本で「第5世代コンピュータプロジェクト」と呼ばれた国家プロジェクトが立ち上がり、570億円という巨額な国家予算が投入されました。しかし、AIに対する期待があまりにも高くなってしまい、その期待に応えるような成果が出せず、失望とともにブームは終焉を迎えました。

私の世代は第二次AIブーム挫折世代なのです。そして、今回は前回のブームと違うのか、という疑問が旧世代の間で大きな話題になっています。何でもかんでもAIという現在の状況は、前回のブームを思い起こさせます。

しかも、最先端のAI技術として最もよく引用されるディープラーニングという機械学習の技術は、実は第一次ブームの時代に開発されたニューラルネット(脳の神経構造を模倣したアルゴリズム)という技術の進化型に過ぎないのです。つまり、AI自体は革新的な技術進歩があったとは言えないのです。

では、今回も過剰な期待の中で単なるブームで終わってしまうのでしょうか?

AI+ビッグデータ

今回は過去2回のブームとは少し違う、と私は考えています。

その理由はビッグデータの存在です。現在のAIを取り巻く環境が過去と決定的に異なるのは、21世紀に入り急激に拡大したインターネットの普及であり、それにより膨大な情報がデジタル化され蓄積されるようになった(つまり、ビッグデータ)からです。

私が大学でAIの研究をしていたころは、分析に使うデータはほとんどデジタル化されていませんでした。新聞や統計集に掲載されているデータをコンピュータに入力するだけで疲れ切っていました。結局、十分なデータは揃えられませんでした。さらに、膨大な量の文章情報はほとんどデジタル化されておらず、利用が出来ませんでした。

それが今や、数値データのみならず文章や画像などあらゆる情報がデジタル化されており、容易に分析することが可能になったのです。特に、文章や画像情報は数値データに比べ情報量も格段に多くまた即時性も高いため、これらがデジタル的に使えればきわめて強力な武器になります。

このビッグデータがあって初めて、AIが様々な分野で応用できるようになったと言えます。つまり、今回の主役はAIというよりは、AI+ビッグデータなのです。

さて、AI+ビッグデータの資産運用への応用は、様々な分野で期待されています。例えば、投資家プロファイリングに応用し各投資家に最も適したポートフォリオを構築する、あるいは、資産運用モデル開発に応用し、モデルをより精緻なものにする、といった分野で期待されています。

以下では、AIの様々な応用に共通する2つの基本的な方法について解説しましょう。

文章情報の数値データ化

これまで資産運用モデルで利用されていたデータは、主に株価、企業財務、GDP統計など数値データです。しかし、これらの数値データは文章情報に比べると情報量が少なく、また、株価などの市場データを除くと発表されるまでに時間がかかり、即時性に欠けます。GDPデータは速報値でも2か月遅れます。

日々ネット上で発信される膨大な文章情報を数値データ化することが出来れば、より多くの情報を即時的に利用出来、資産運用モデルをいろいろな意味で向上させることが期待できます。

例えば私の研究室では、日銀の黒田総裁の記者会見の文章情報をテキストマイニングというAI技術を使って数値データ化して、運用モデルに応用する研究を行っています。

テキストマイニングは、文章を機械的に読込んで意味のある単語や熟語に分解する技術です。分解された言葉をさらに数値データに変換して使います。この新しいデータを資産運用モデルに取込むことにより、モデルを精緻化し即時性を高めることが可能になります。

これが出来るのも、記者会見の文章がインターネット上でデジタル化され、利用可能になっているからなのです。(日銀のホームページから、誰でも無料でアクセス出来ます。)

機械学習によるモデルの自動更新

日々の運用に使われる資産運用モデルは、通常、開発者が定期的に見直します。それは、経済・市場構造が時間と共に変わって行くからです。

本来であれば、構造が変わったタイミングでモデルを見直すのがベストです。しかし、構造の変化を見抜くのはかなり難しく、1年あるいは半年に1回など、あらかじめ決めた間隔で見直しを行うのが一般的です。

ところが、AI技術の一つである機械学習を使えば、構造の変化を運用モデルが自ら判断して、自らを改良するように作ることが出来ます。機械学習システムとは、新たに発生したデータを、取込みモデルの構造を変えることが出来るプログラムのことです。構造が変わったかどうかの判断もプログラムが自分で行います。

この技術もテキストマイニングと同様に、決して新しいものではありません。しかし、ビッグデータによって使える情報が爆発的に拡大したため、機械学習の能力も大幅に高まったのです。

私の研究室でも、企業の公開する情報やSNS上のデータなどビッグデータを集計して作られる市場センチメントデータを機械学習し、自動更新するモデルの開発を研究しています。

結論、今回は違うのか?

以上、AI+ビッグデータの資産運用への応用可能性を検討してきました。今回ご紹介できなかった他の分野でもいろいろな研究成果が示されています。

AIが完全に人間のファンドマネージャーに取って代わる「シンギュラリティ」は当面起こりそうもありませんが、あらゆる情報がデジタル化されるようになった現在の状況を考えると、資産運用の巧拙は、今後、AI+ビッグデータの利用の巧拙に大きく依存するようになると思われます。

やはり、今回は少し違うようです。

<著者プロフィール>

加藤康之

首都大学東京特任教授 京都大学客員教授/(株)お金のデザイン アカデミックアドバイザー

東京工業大学大学院修士、京都大学博士。

野村證券(株)執行役・金融工学研究センター長を経て京都大学教授。専門は投資理論、金融工学。2016年から年金積立金管理運用独立行政法人(GPIF)経営委員。

※本稿において、記載された意見・見解は、筆者個人のものであり、株式会社お金のデザインの公式見解ではありません。

※本稿は、2018年4月11日にTHEOBlogに掲載された文章です。

投資一任運用サービスTHEOに係る手数料等及びリスクについて

https://theo.blue/policy/cost-risk

(提供元:THEO by お金のデザイン)

関連リンク

株式会社お金のデザイン

金融商品取引業者 関東財務局長(金商)第2796号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会、一般社団法人投資信託協会