住宅ローンの繰り上げ返済「期間短縮型」と「返済額軽減型」、有利なのはどっち?

提供元:Mocha(モカ)

2019年10月からの消費税増税を受けて、住宅ローン控除(住宅借入金等特別控除)の期間が3年間延長され、2%増税相当分の負担が軽減されることになりました。

長い期間おつき合いしていく住宅ローン、借り方もさることながら、返し方も重要です。そこで今回は、繰り上げ返済の2つの方法と使いこなしを考えてみましょう。

繰り上げ返済の2つの方法「期間短縮型」と「返済額軽減型」

繰り上げ返済とは、通常の返済とは別に、借入資金の一部または全部を前倒しで返済することです。繰り上げ返済したお金は、元金の返済に充てられます。すると元金が減るので、その後に支払う利息を減らすことができるので、支払う総額が減らせるのです。大きい住宅ローンでは、利息もそれなりに多くなりますから、繰り上げ返済はしたほうがお得だといえます。

さて、繰り上げ返済には「期間短縮型」と「返済額軽減型」の2つの方法があります。

●期間短縮型

残りの返済期間が短くなる返済方法です。毎月の返済額は変わりません。返済期間が縮まるために、短縮された期間の利息が軽減されます。同じ金額を返済しても繰り上げ返済の時期が早いほど、また金利が高いものほど、効果が大きくなります。

●返済額軽減型

今後の毎回の返済額が少なくなる返済方法です。返済期間は変わりません。毎月の出費が直接減らせますので、その分家計にゆとりができます。

では、トータルの返済額が減らせる有利な方法はどちらでしょうか。簡単に試算してみました。

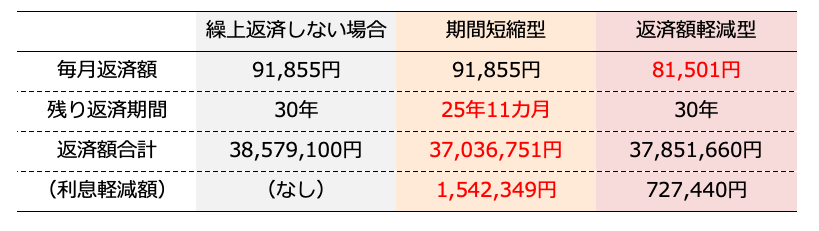

例:ローン金額3000万円・返済期間35年(ボーナス返済なし)・金利1.5%全期間固定・元利均等方式

返済5年目に300万円を繰り上げ返済した場合

毎月返済額は返済額軽減型のほうが約1万円減ることになります。一方、残り返済期間は期間短縮型のほうが約4年短くなります。

そして注目すべきは返済額合計です。期間短縮型は154万円も少なくなったのに対し、返済額軽減型は72万円しか減っていません。同じ300万円の繰り上げ返済なのに、総返済額には約82万円もの差が生まれたのです。

このように、同じ時期に同じ金額を繰り上げ返済するのであれば、利息を軽減する効果は「期間短縮型」のほうが大きく、有利だといえるでしょう。

繰り上げ返済の注意点!1つ間違うと住宅ローン貧乏に

たとえ金利が低く設定してある変動金利型の住宅ローンを借りていたとしても、金利が上がってきたら返済が増えるので、不安を感じながら利用している人も多いはずです。

銀行にお金を預けても思ったように増えないし、それなら繰り上げ返済をしたほうがお得!と、どんどん繰り上げ返済をすればいいと考えがちですが、ちょっと待ってください。少しお金が貯まるとすぐに繰り上げ返済をしてしまうために貯蓄が増えていかないという状況は、家計にとって怖いものがあります。

まず、預貯金ならばお金を何にでも利用できますが、繰り上げ返済したお金は戻ってきません。急にお金が必要になる事態が起こる可能性もゼロではないでしょう。たとえば、繰り上げ返済をしたあとに、思わぬ事故で車を買い替えることになり、もっと金利の高い自動車ローンを組むことに…ということも、ないとはいえないのです。

それから、繰り上げ返済をする場合には、返済手数料も考慮しなくてはなりません。金融機関によっては無料のところもありますが、手数料がかかるのが普通です。返済する金額によっても手数料が異なります。こまめに繰り上げ返済したことで利息軽減効果が薄れてしまっては困ります。

さらに、消費税が10%になってから住宅を取得し、2019年10月1日から2020年12月31日までに居住した場合には、住宅ローン控除の期間が3年拡充され、13年間になることが決まっています。

金利が高い場合は、繰り上げ返済の効果は大きいのですが、今はローンの金利は低くなっています。慌てて繰り上げ返済をしなくても、税制の恩恵を受けつつ、資金を手元に残したまま、投資信託などの金融商品などで運用するという選択肢もあります。

本当は怖い!?繰り上げ返済の落とし穴

子どもが大きくなって、賃貸では手狭という理由で住宅を買う場合は、住宅ローンと教育資金のバランスが重要です。

住宅を買うときに、子どもにいくらかかるのかという教育費の実態を把握できていない家庭は少なくありません。子どもが私立の中高一貫校や大学に通うことになった場合、思った以上に費用がかさみ、家計が赤字に転落してしまうこともあります。お金がかかる時期に安心して過ごせることも大切です。

また、繰り上げ返済で期間を短縮してしまったがためのデメリットもあります。借り換えをする場合、借り換え後の返済期間は多くの銀行で、借り換え前の住宅ローンの返済期間となります。たとえば、50歳代で会社の業績が悪くなり、ボーナスがカットされ年収が下がったとしましょう。返済額を減らそうと借り換えを検討しても、返済負担率が基準をオーバーして借り換えできないことがあります。場合によっては、返済期間を短くすることがリスクになることもあるのです。

まとめ

繰り上げ返済するとおトクだからといっても、安易に返済してかえってローンの返済に追われる生活は豊かな暮らしとはいえません。住宅ローン控除があるうちは、無理をして繰り上げ返済する必要はないでしょう。

数ある中でも最も金利が低いのが住宅ローンです。軽減できる利息の額とライフプランに応じて繰り上げ返済を考えるのがベストです。

[執筆:ファイナンシャルプランナー 池田幸代]

関連リンク

株式会社Money&You

お金の知性が、女性の人生を変える。女性向けマネー&キャリアのコラムサイト。