予防的利下げとは何か

提供元:日興アセットマネジメント

<ここがポイント!>

■ 景気減速に「先手を打つ」、という意味で予防的

■ 中央銀行は市場に「催促」される

■ リスク資産の長期投資の観点から、あまり中央銀行を気にしなくて良い

景気減速に「先手を打つ」、という意味で予防的

最近の報道で、「予防的利下げ」という言葉を聞く機会が増えた。今回は、何が予防的で、何が投資に関係あるのか、について考えてみる。結論は、長期投資する前提では、サイクルに関与するだけでしかない中央銀行の政策についてあまり気にする必要はないと考えている。ただし、どのようなことであれ知っておいたほうが安心できる。

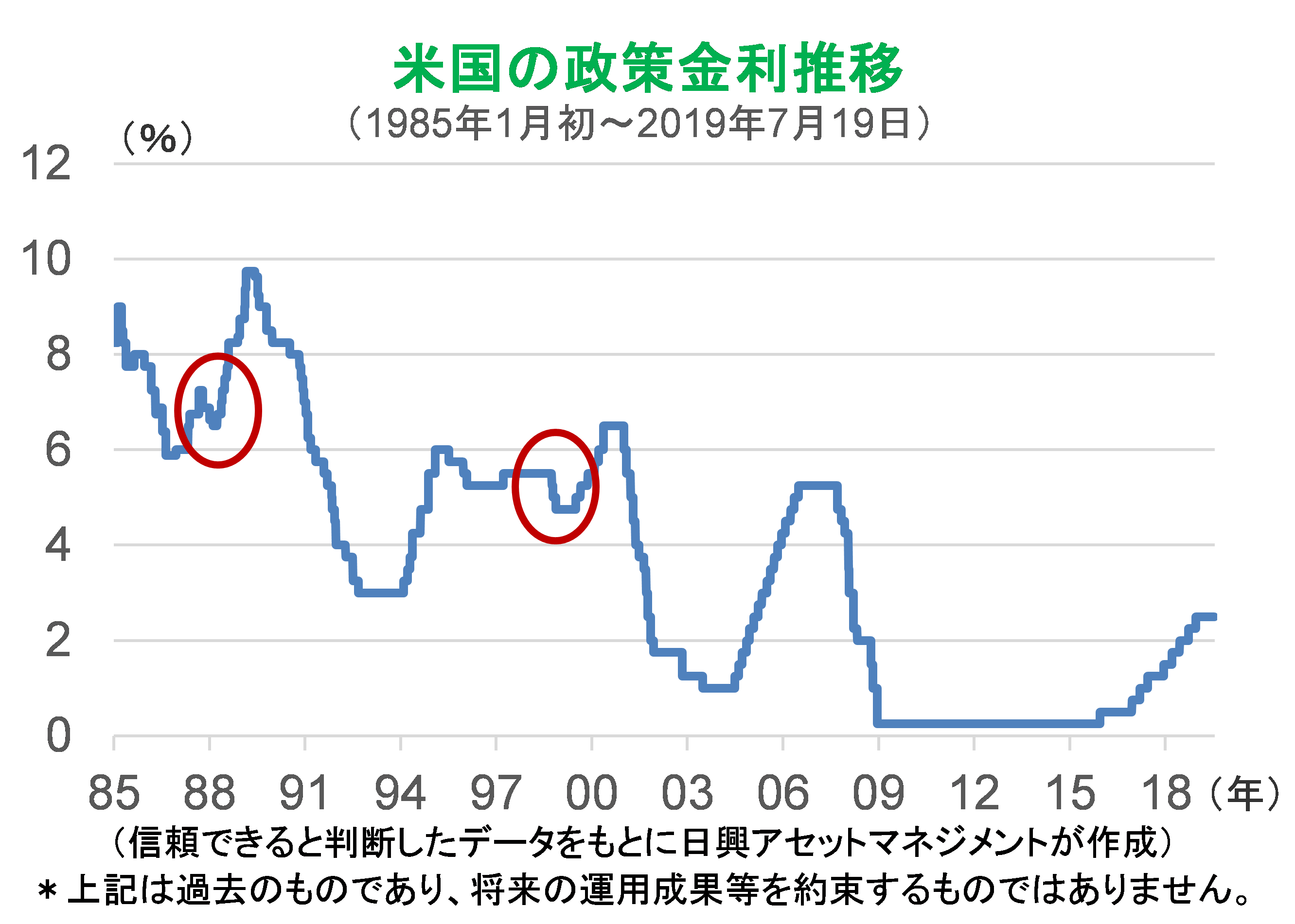

80年代までさかのぼると、米国において予防的利下げに当たりそうなケースは2度ほどある。

一度目は87年10月19日のブラックマンデー時で、香港市場で株価暴落が始まり、米国時間に入ると、早速FRB(米連邦準備制度理事会)が政策金利を7.25%から6.88%に引き下げた。さらに88年1月5日に6.63%、同年2月10日に6.5%まで引き下げた。3回の引き下げの後、同年3月29日に利上げに転じている。

同年4月には米株価指数がブラックマンデー時で下げた分をほぼ回復し、この株価の落ち着きで政策金利の正常化(利上げ)に舵を切ったと思われる。その後インフレ傾向は続き、89年2月に政策金利は9.75%まで引き上げられた。

二度目は98年9~11月のロシア危機とヘッジファンドのLTCM(ロング・ターム・キャピタル・マネジメント)が破綻した時の対応だ。LTCMはロシアなど新興国への投資で大きな損失を出したとされ、取引先の銀行とその取引先である預金者や別の融資先にも不安を感じさせるものとなった。そこでFRBは、大量の資金を供給することで金融システムの不安を抑えることにしたと考えられる。

つまり「予防的」とは、景気が悪化する前に市場心理を改善させ、金融システムにも低金利で大量の資金を融通して安心感を高める、という意味合いがある。ブラックマンデーやLTCM破綻などの突然のイベントで景気が悪化するとしても時間差があるだろうから、景気減速に先手を打つ、ということだ。

中央銀行は市場に「催促」される

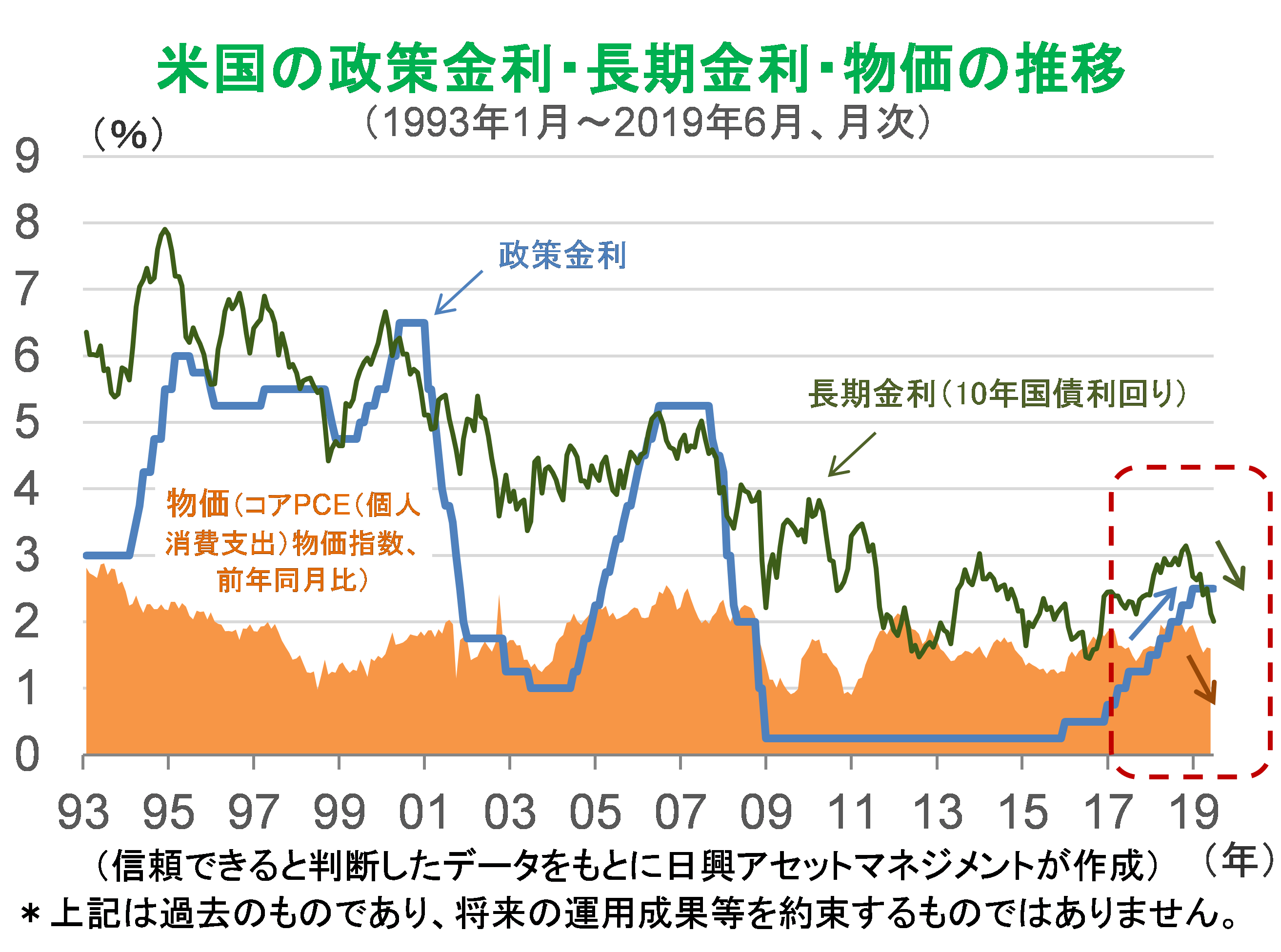

現時点の、米国の政策金利、長期金利(10年国債利回り)、物価(コアPCE)を比較してみよう。

長期金利は、15年12月にFRBが利上げを始めてからおおむね上昇傾向にあり、18年9月には3%に達していた。物価も、18年7月ごろまで加速して2%(前年同月比)に達していた。ところが、長期金利も物価も18年末あたりから明確に低下傾向となっている。にもかかわらず、政策金利を同年9月と12月に機械的に引き上げていた。

結果として、FRBにとって長期金利の低下は政策金利の引き下げを催促したようにみえる。FRBは市場の金利水準が低下したから政策金利を引き下げるとは言わないものの、物価が低下していることは、利上げを止めるか、一時的に利下げを行う理由にすることができそうだ。

賃金が上昇しているのに物価が上昇しないことから、ある意味で市場参加者は自信をもって債券を買い、低い金利を実現している。それに対し、FRBが高い政策金利を維持してしまうと、不必要に経済成長や物価への期待が下がってしまう恐れがある。それゆえ、FRBは「予防的利下げ」をすると考えられる。

リスク資産の長期投資の観点から、あまり中央銀行を気にしなくて良い

そもそも長期投資の観点から見れば、中央銀行の政策についてあまり気にする必要はないと考えている。中央銀行は、サイクルの行き過ぎを冷ますために利上げをしたり、冷え込みを避けるために利下げをしたりする。つまり、もともとサイクルの幅を小さくすることが目的だ。

それゆえ、世界の成長トレンドを長期にわたる投資で獲得しようとする投資家にとって、詳細を知ることはあまり重要ではないはずだ。中央銀行が仮に一時的に政策を誤っても、金融政策を変更することができるので、いつまでも間違い続けると予想する必要はない。

ただ、話題になっているのに知らない、ということは不安のもとになってしまう。予防的利下げは、80年代以降については大きなショック(ブラックマンデー、LTCM破綻)に際して行われた。今回は物価が予想以上に上がらないという事態に対応して行われようとしている点で大きく異なる。賃金が上昇して収入が増えているのに物価が上昇しないとすれば、多くの人が未来にまだ自信が持てず、貯金を増やしたり住宅ローンを減らしたりしているにすぎないかもしれない。

そうであれば、ある程度の時間をかけて収入や仕事に安定感と自信を持つようになれば、消費は増える可能性がある。その時には物価が上昇しやすくなる。14年から雇用が回復、15年から賃金上昇、16年に小売売上高の伸びが加速、と淡々と進んできたリーマン・ショックからの正常化は、少し時間をおいて物価の回復が進んでいくとしてもおかしくない。

仮に、7月に「予防的利下げ」をして、市場の信認を得ることができれば、また「健康」になるはずだ。その時には、物価と金利が適切に上昇することになる。実は経済がすでに健康で、今回は単に保険的な利下げであるとすれば、早い時期に物価や金利上昇が実現することになるだろう。実体経済を示す経済指標はほとんど悪化を示していない。悪化を示している指標はアンケート調査した結果が多く、市場心理を説明している面は否めない。

リスク資産の長期保有の基礎は、世界経済の成長にある。人は努力し工夫するので、長い目で世界を幅広く見る限り、成長の可能性が高い。FRBが今回どのような政策を採るとしても、FRBの努力は米国、ひいては世界の長期的な成長の妨げとなる政策を採らないと信じて良い。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

関連リンク