関心の高い今こそ社員にマネー研修を!学ぶべき「マネー・リテラシー」4点とは

提供元:楽天証券(トウシル)

※この記事は2019年7月16日にトウシルサイトで公開されたものです。

企業は今こそ社員にマネー研修を行うといい

読者の中に会社を経営されている方、経営者の視点で会社のことを考えている方がいらっしゃったら、ぜひ、今こそ、社員にマネー・リテラシーを改善するための研修を実施することを検討して欲しい。理由は、社員のマネー・リテラシーの改善には「実質的な人件費の節約効果」があるからだ。

加えて、例の「老後2,000万円問題」の影響で、社員やその家族は将来のお金に不安を抱いているし、お金に関する関心を高めているにちがいない。お金の知識に対するニーズが大きいはずだ。つまり、今はマネーの研修が求められていて、その効果も大きいだろうと思われる。

ただし、研修の実施方法には注意点がある。例えば、研修の委託先に、取引先の金融機関ないしそのグループ会社を選ぶことは、おそらく最悪に良くない研修の依頼先だ。

以下、ポイントを説明する。

マネー・リテラシー研修の人件費節約効果

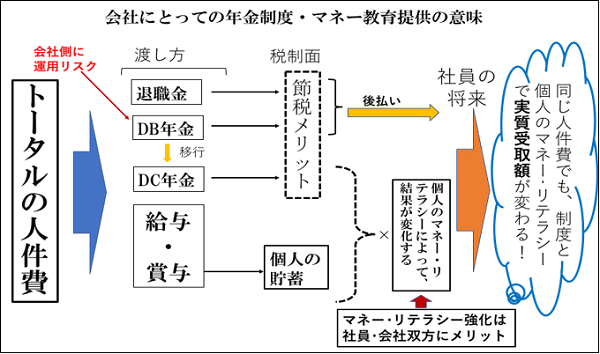

以下の図をじっと眺めてみて欲しい。

図の上半分は、会社が退職金や企業年金を通じて社員にお金を渡す場合、会社が支払う人件費を一定と見た時、社員にとっては税金が節約できる効果があり、逆に社員が将来使うお金を一定と見た時に会社は節税効果によってより少ない人件費支払いですむことの構造を図解したつもりだ。

この場合、会社・社員双方にメリットがあることが重要だ。

なお、企業年金(や厚生年金)の掛け金が本人負担なのか会社負担なのかは、主として気持ちの問題であって本質的ではない。会社負担となっていても、その負担がなければ会社はもっと報酬が払えたはずだし、それは本人が貰えるはずのお金なので、本人が負担しているのと一緒だ。厚生年金等を本人の負担だけに注目して「得な制度だ」と言い募る向きがあるが、経済的な実態を見ていない。

本題に戻ると、税制上のメリットがあるのでなければ、退職金や企業年金の制度を持つ会社は大幅に減少するだろう。

さて、給料やボーナスの形で社員に渡る人件費はその後どうなるのか。

おそらく大きな部分が当面の生活費に充てられて費消される。しかし、社員が老後の生活等に備えて貯蓄しているお金については、その運用が上手くいくか否かで異なる。同じだけの貯蓄を行っていても、将来社員が使うことができるお金の大きさは、運用の成否によって個人間で大きく異なるだろう。

社員のマネー・リテラシーが優れていれば、会社が社員に渡した人件費は、将来、より大きな金額の資産となって社員の老後の生活を支えるだろう。マネー・リテラシーに劣る社員に同じだけの老後の生活を提供するためには、会社はより多くの人件費を給料やボーナスに使わなければならない。なんとも無駄なことだ。

以上が、社員のマネー・リテラシー向上が会社にとって「実質的な人件費の節約」につながるメカニズムだ。

研修は独立・中立な専門家に依頼せよ

上記のメカニズムに得心が行った社長は、すぐにでも社員にマネー・リテラシー研修を行いたいと思うだろう。一般に、社長という生き物はメリットに対してせっかちに行動する(メリットに鈍感な人は、99%社長に不向きだ)。

行動が早いのは大変いいことなのだが、研修を依頼する相手を間違えないで欲しい。

社長が陥りそうな間違いを推測すると、「取引先の金融機関(ないしはそのグループ会社)に社員へのマネー研修を依頼すること」が思い浮かぶ。これは、会社と社員の状況を更に悪化させかねない愚挙である。おそらくタダ(無料)で、金融機関の社員なり系列会社なりが講師を派遣してくれるだろうが、「タダほど高いものはない」という諺はこういう状況のためにある。

社長がすでに犯しているかも知れない間違いをもう一つ挙げておくと、取引先の金融機関を通じてDC(企業型確定拠出年金)を導入した会社が、その金融機関のグループから(金融機関自身であることもあればナントカ総研といったグループ会社であることもある)DCの使い方や商品を説明する講師を迎えて、社員向けのDCの研修を行うケースが挙げられる。この場合、社員は不適切な商品に誘導されやすいし、「正しいけれども金融機関に不都合な知識」を知ることができない。

社長の多くは我慢強くないので、3つ続けて批判される心の余裕がない場合が多い。心配なケースはまだあるのだが、「どうしたらいいか」という前向きな情報をお伝えすることにしよう。

大事な社員へのマネー・リテラシー研修は「十分な知識があって、商品を販売しない、中立なアドバイザー」に依頼するべきだ。それ以外の選択肢はない。

金融機関の社員、金融機関のグループ会社の社員が不適格であることはもちろんだが、FP(ファイナンシャル・プランナー)やIFA(独立系ファイナンシャルアドバイザー)を自称するアドバイザーであっても、顧客に金融商品を販売することから利益を得る可能性がある人は不適格だ。

FPは研修を依頼しやすい相手だが、生命保険や不動産投資等を顧客に紹介してバックマージンを取る構造ビジネスを営んでいる例が少なくないので注意が必要だ。また、そもそも運用に関して十分な知識を持っていないことが多い。安心して研修を依頼できる相手は限られているのが現状だ。

ちなみに、筆者自身は、企業向けにこの種の研修の講師を引き受けることが時たまあるが、証券会社の社員なので依頼元としてはよくよく気を付けるべき(普通は除外するべき!)講師である。

マネー研修で伝えるべき4点

企業の社員向けのマネー・リテラシーの研修では何を伝えたらいいか。個々の社員によって、金融知識のレベルや、抱えているお金の問題に差があるので、最適な内容を決めることは、厳密には簡単ではないが、最大公約数的に伝えなければならない内容は以下の4点だろう。

【1】「自分の数字」に基づいて(世間の平均等に基づく数字ではなく)、自分に適切な貯蓄額(現役時代)および資産の取崩額(老後)を計算する方法

大まかであっても、自分にとってどの程度の貯蓄が必要なのかを、人生設計と自分の数字に基づいて、自分で計算できることが必要である。この計算ができないと、経済的な人生設計を適切に行うことが難しい。

計算方法自体は難しくないので、丁寧に説明したい。

また、「資産寿命」を延ばすために適切な手段は、リスク資産運用による収益獲得を目指すことではなく、余裕を持って計画的に資産を取り崩すことである。

【2】適切な額に支出をコントロールするために必要な家計管理の方法。

支出のコントロール(多くは「節約」)は、

(1)効果が確実で

(2)ストレスが小さく

(3)実害が小さい

方法で行うといい。具体的には、固定費の大きなものから見直すといい場合が多い。

【3】他人に頼らなくてもできる資産運用の簡単で適切な方法

運用については、いったん正しい方法を理解してしまうと、他人を頼る必要はない。内外株式のインデックスファンドと個人向け国債を中心とした、誰にでも当てはめられる運用の簡便法を伝えるといい。

【4】金融機関・金融専門家を警戒すべきことの正しい理解

金融関係のビジネスの構造を知って、金融機関や金融の専門家を、なぜ・どのように警戒すべきなのかを知っておくことが大切だ。

社員が上記4点を適切に理解することの効果は大きい。

(楽天証券経済研究所 客員研究員 山崎 元)

東証の出張マネ部(講師派遣サービス)のご案内

正しい金融知識をレクチャーいたします。

昨今、資産形成へのニーズは高まってきてはいるものの、自発的に情報をとり行くことはなかなか、困難なものです。会社の年金制度(確定拠出年金)や持株会もきちんとメリットを理解し、利用している従業員様は多くはいません。

そこで、東京証券取引所では、従業員の皆様の資産形成をサポートするため、東証社員を講師として派遣するサービス『出張マネ部』をはじめました。

<詳しくはこちら>

関連リンク

楽天証券の投資情報メディア「トウシル」。お金と投資をもっと身近に!をテーマに、資産運用やトレードのための情報とともに、家計やライフプランなどお金にまつわるお役立ち情報を提供しています。