サステナビリティ・プレミアムの存在

サステナブル投資の投資パフォーマンス

提供元:UBS ETF

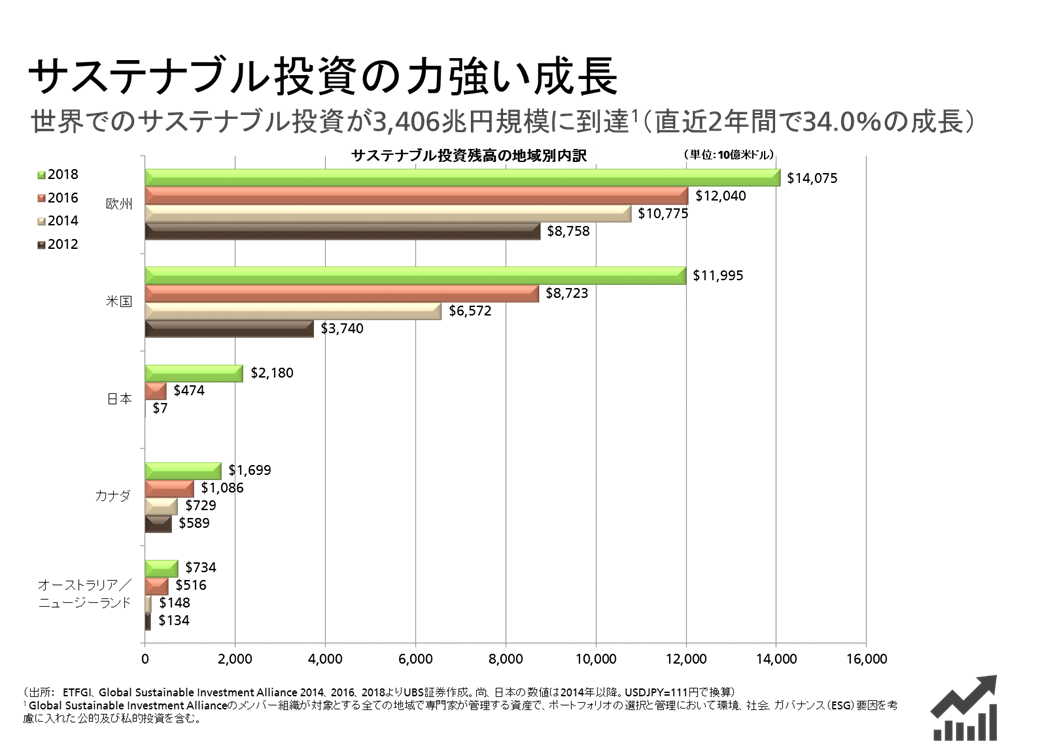

メガトレンド化するサステナブル投資

サステナブル投資が先進国において「メガトレンド」になっています。その中でも欧州は1970年代からキリスト教の価値観に基づくエシカル投資(倫理投資)が実践され、2000年以降には欧州各国で年金法改正が行われ、SRI投資(社会的責任投資または近年には持続可能責任投資)、ESG投資、そしてサステナブル投資と進化を遂げながら拡大が続いています。

米国では2015年10月に米国労働省によるエリサ法(従業員退職所得保障法)に関する解釈改訂があり、ESG要因を考慮することはフィデューシャリー・デューティーに反しないという見解が示され、その後の米国でのサステナブル投資拡大の起点になったと考えられます。

日本では年金積立金管理運用独立行政法人(GPIF)が2015年にUN-PRIに署名し、2017年7月には日本株式投資における3つのサステナブル指数を選定・運用を開始したことにより、サステナブル投資拡大の機運が一気に拡大しています。

こうした先進国を中心としたサステナブル投資拡大の動きは今後も世界中でさらに拡大していくと考えられます。

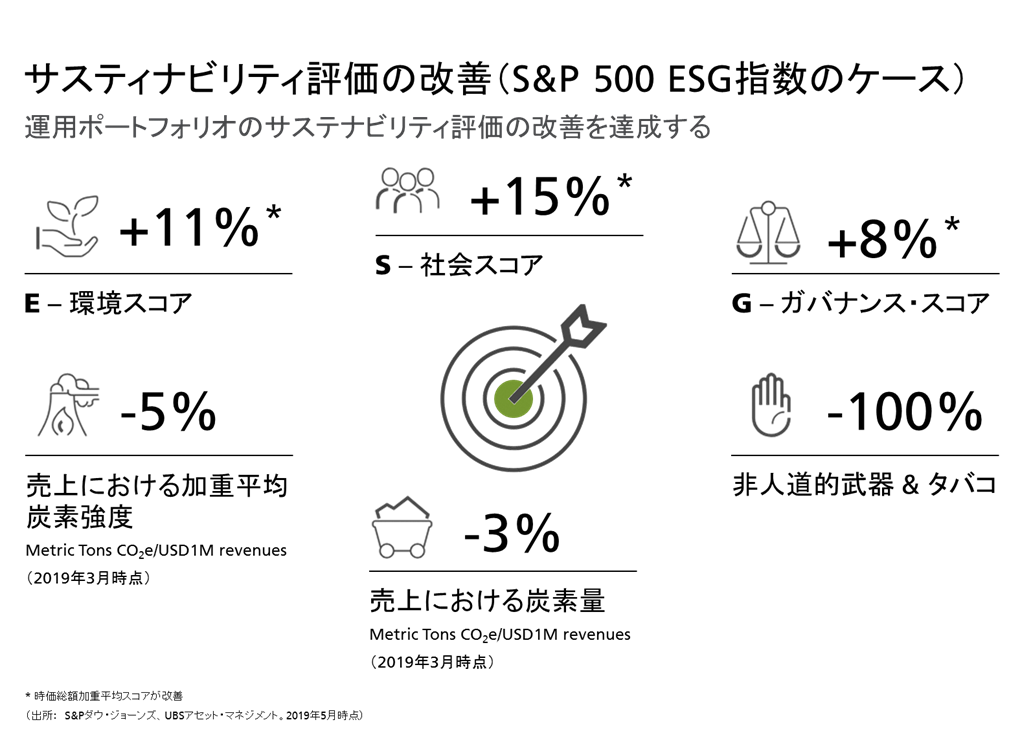

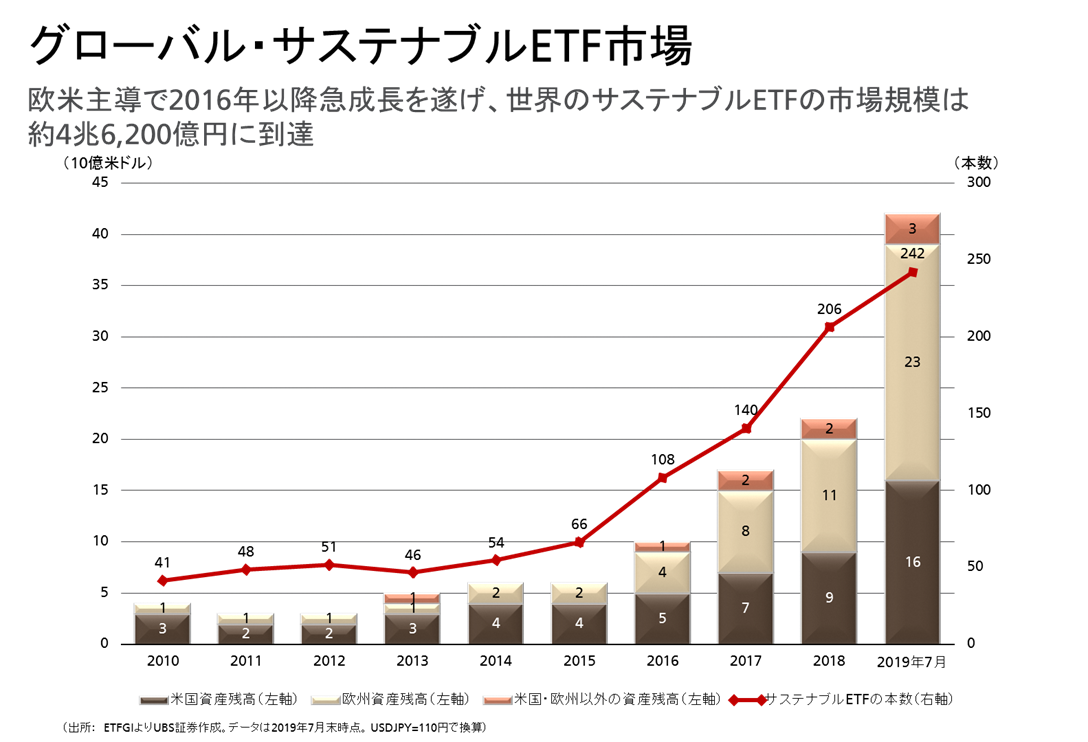

欧米で拡大するサステナブルETF

近年、MSCIやS&Pダウ・ジョーンズといった指数会社がサステナブル投資の様々な価値観や投資戦略を反映したサステナブル指数の開発を進めてきており、投資家がサステナブル投資の実践において低コスト、ルール・ベースでサステナビリティ・スコアが定量的に改善することが確認できるサステナブル・パッシブ・ファンドの活用が欧米で拡大しています。

その中でもサステナブルETFが存在感を高めています。

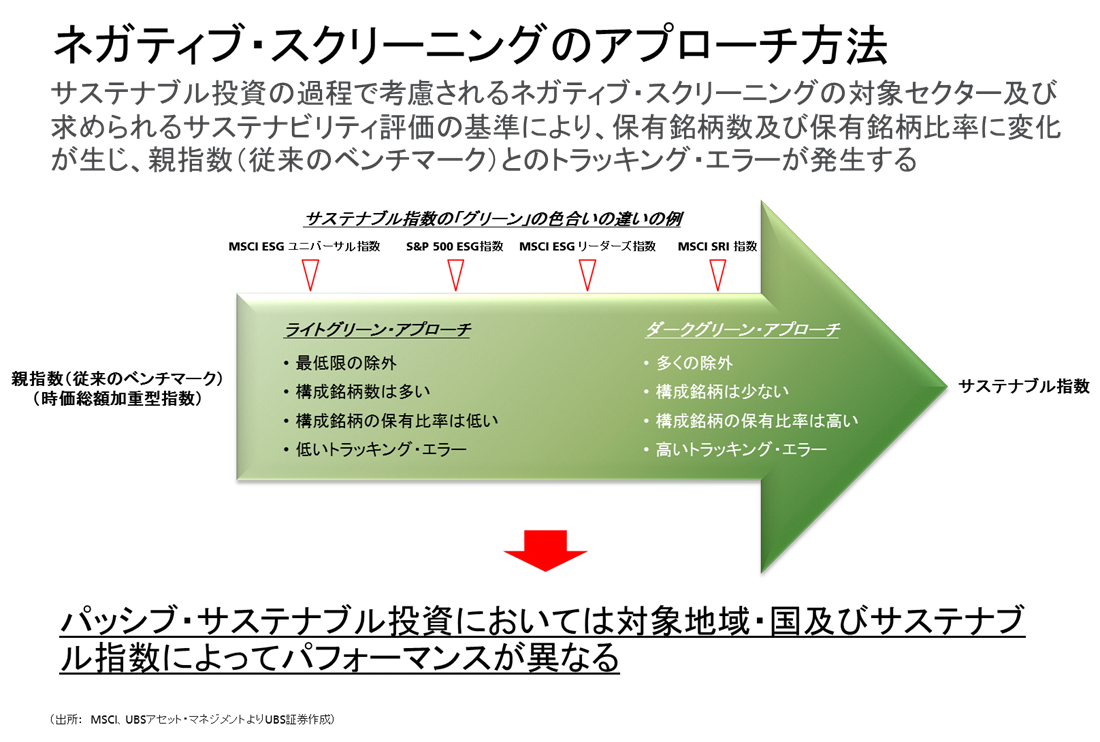

ダークグリーン・アプローチとライトグリーン・アプローチ

欧州では伝統的にネガティブ・スクリーニングのサステナブル投資戦略が行われており、直近では米国でもネガティブ・スクリーニングの投資戦略が拡大しています。

欧州ではこうしたサステナブル投資の価値観のニーズに応えるべく、持続可能な社会の構築のために適さないセクター(産業)を除外し、サステナビリティ評価に対して厳格な基準を満たす企業を構成銘柄とする指数に連動するETFが早い段階から上場し、純資産総額が増加してきています。

このアプローチを採用することにより、投資対象となる企業数は大きく絞り込まれることになり、サステナブル指数の構成銘柄の保有比率も異なるため、従来のベンチマーク(親指数)とのトラッキング・エラーが発生しやすくなります。こうしたパッシブ・サステナブル投資は「ダークグリーン・アプローチ」と呼ばれています。

また直近では、欧州の機関投資家の間で従来の時価総額加重型指数からサステナブル指数へのベンチマークのシフトを進める動きが拡大しており、従来のベンチマークとのトラッキング・エラーを極力抑えながら、サステナブル投資の実践を通じて運用ポートフォリオのサステナビリティ評価の改善を求める投資家の価値観を反映するサステナブル指数、「ライトグリーン・アプローチ」のニーズが高まりを見せています。

パッシブ・サステナブル株式投資

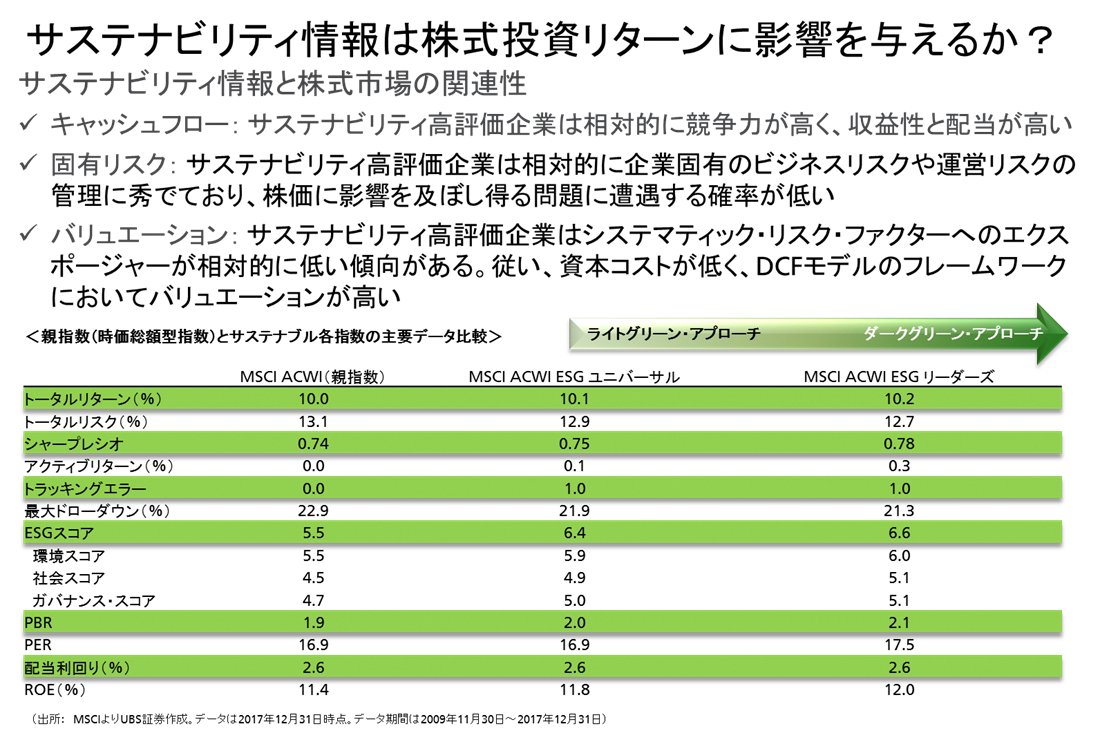

サステナブル投資は歴史が浅く、十分な投資パフォーマンスが検証できていない面もあるため、その有効性については引き続き議論されていますが、パッシブ・サステナブル投資、特に株式投資におけるサステナブル投資のパフォーマンスではある特性が確認できます。

それは、サステナビリティ情報と株式市場の関連性を考えた場合、サステナビリティ評価の高い企業は相対的に競争力が高く、収益性と配当が高い。また、サステナビリティ評価の高い企業は相対的に企業固有のビジネスリスクや運営リスクの管理に秀でており、株価に影響を及ぼし得る問題に遭遇する確率が低いというものです。

この報告に基づくと、サステナブル投資はキャッシュフロー創出能力が高く、リスク管理能力が高い投資対象のユニバースに投資することになり、シャープレシオの向上が期待できます。つまり、サステナブル投資は効率的な投資リターンを享受できることになります。

サステナビリティ・プレミアム

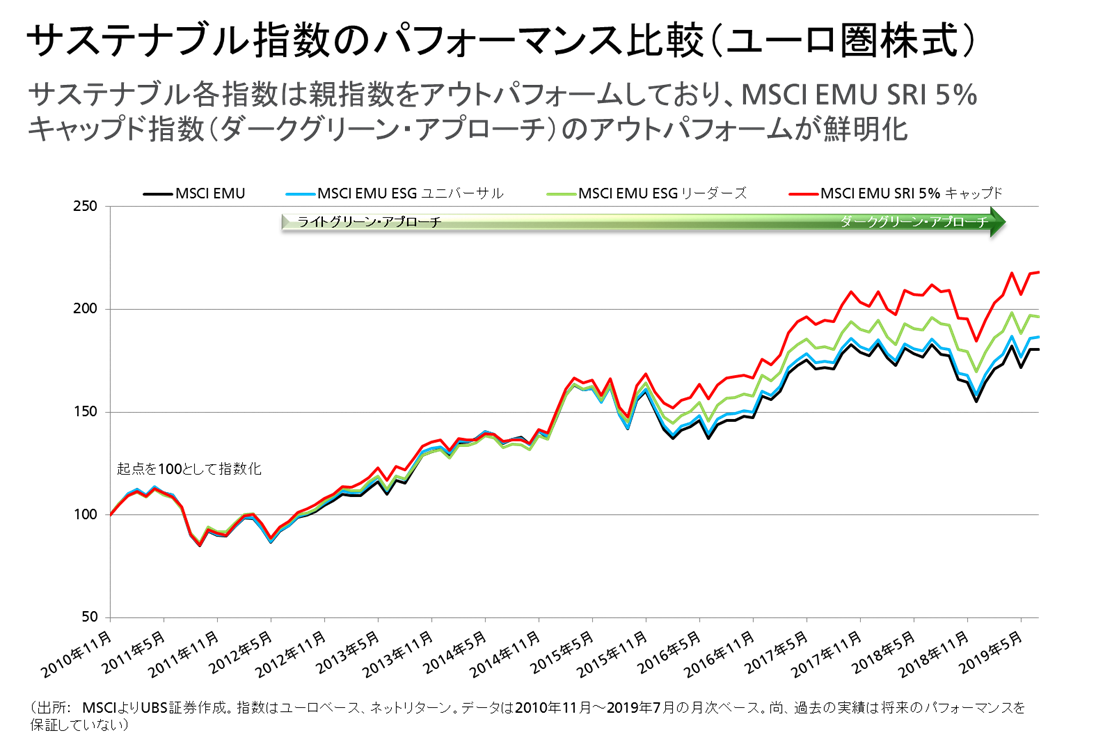

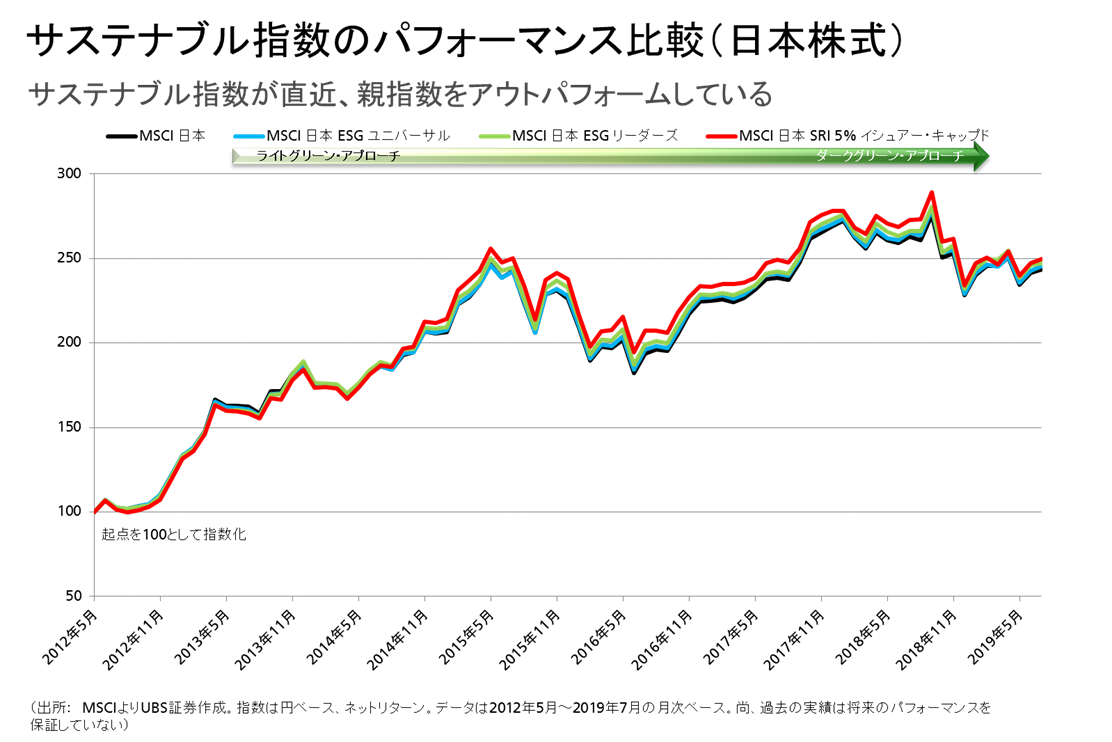

サステナブル投資が先行して拡大してきた欧州では、近年、パッシブ株式投資においてサステナブル指数が従来の親指数(時価総額加重型指数)をアウトパフォームする傾向が鮮明化しています。また日本でも、同様の傾向が確認できます。

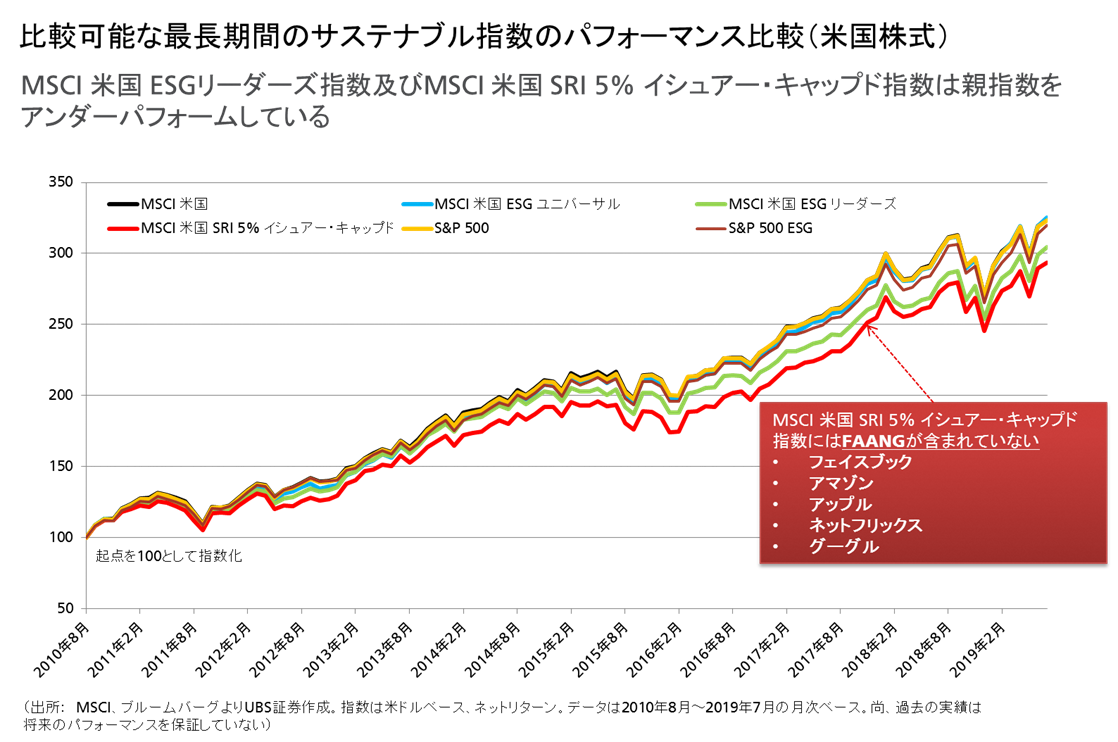

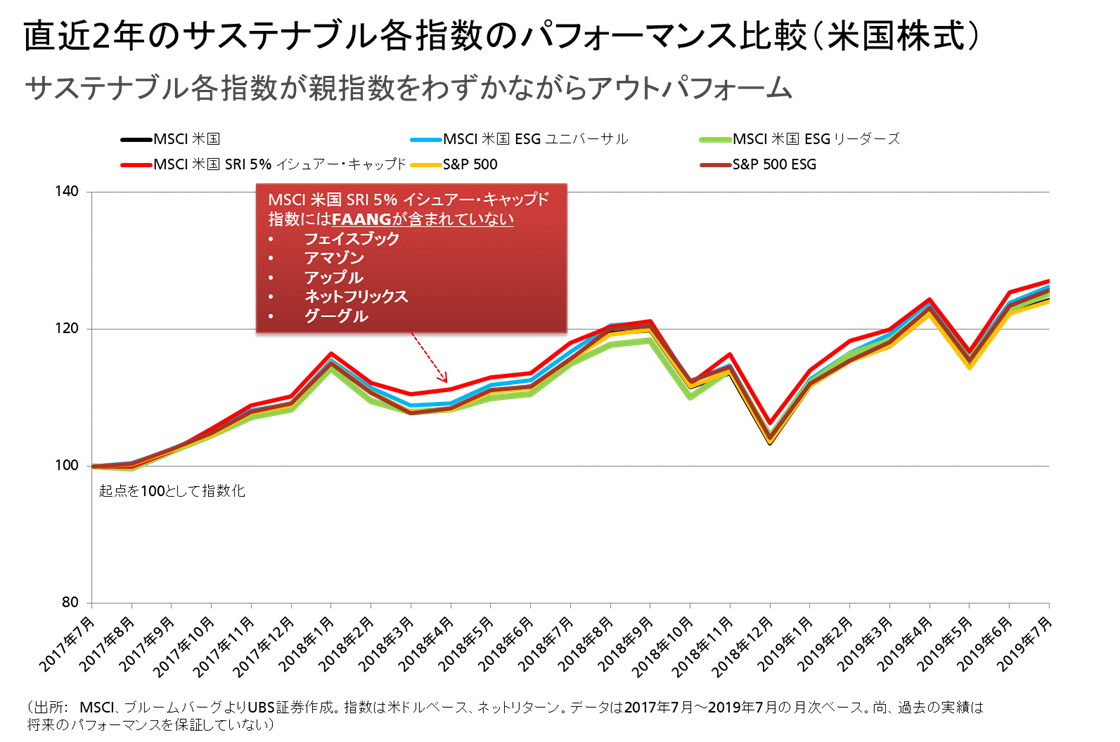

一方で米国では、比較可能な最長期間(約9年)ではサステナブル指数が親指数をアンダーパフォームする傾向が明確に見て取れるものの、直近2年では逆に、サステナブル指数が親指数をわずかながらアウトパフォームしていることが確認できます。

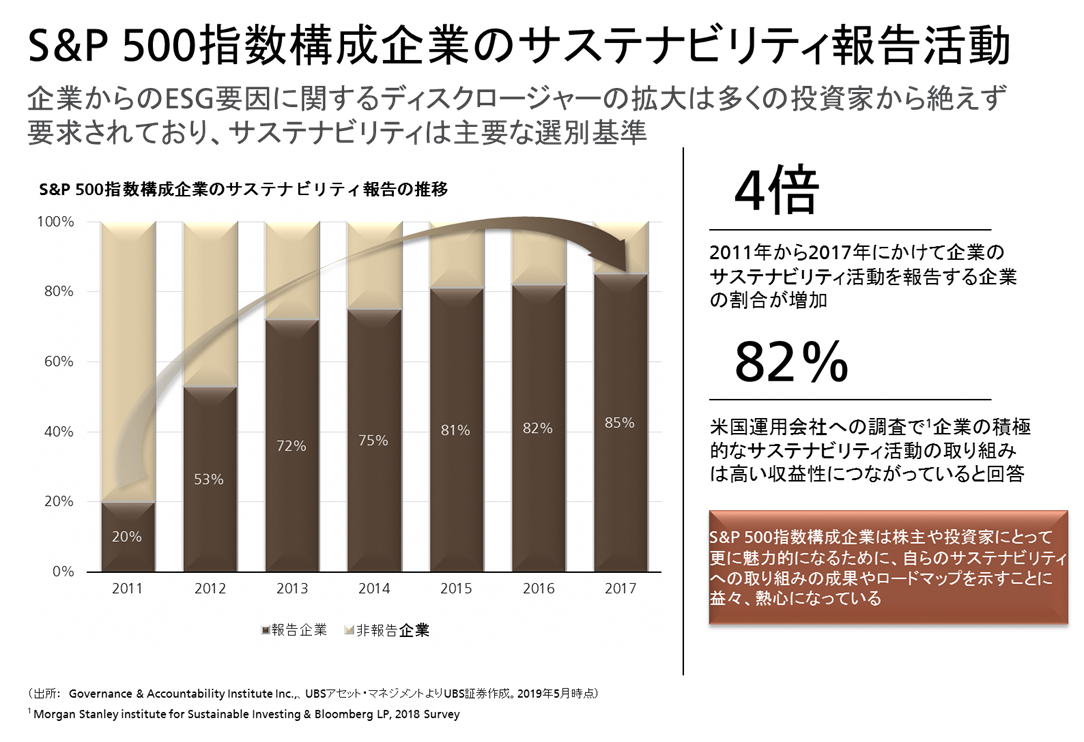

サステナブル投資活動の拡大の動きは、従来の伝統的な財務諸表を重視した投資手法からESG要因を最も重視した新たな投資手法の拡大となり、サステナビリティ評価の高い企業に投資資金が集中することになります。結果的に従来の財務諸表のバリュエーションにおいては、サステナビリティ評価の高い企業のPERやPBRといった指標は割高となる傾向が確認できます。

この点はサステナブル投資における投資対象企業のプレミアム(サステナビリティ・プレミアム)が拡大したことを意味していると考えられます。

(注:過去の実績は将来のパフォーマンスを保証していません。)

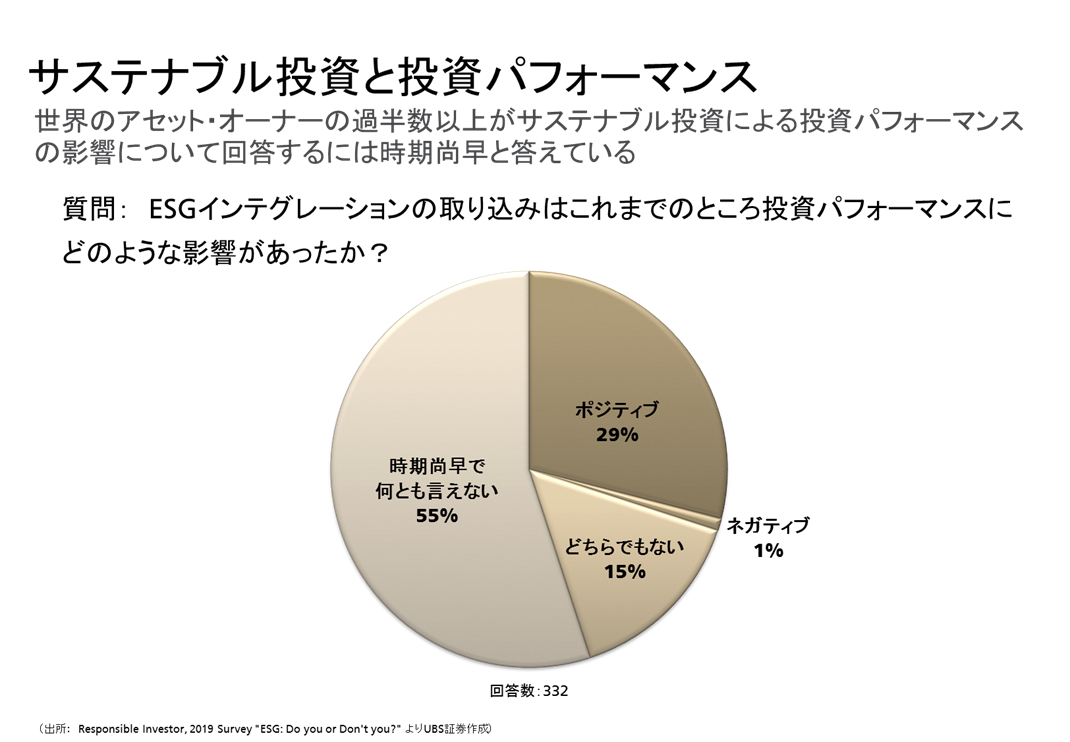

欧州を主導役として、サステナブル投資は先進国で拡大しています。サステナブル投資の歴史はまだ浅く、サステナブル投資と投資パフォーマンスの関連性について結論を求めるのは時期尚早との回答が過半数を超す直近のグローバル機関投資家調査の結果が出ています。

一方で、サステナブル活動に積極的に取り組んでいる企業は高い収益性につながっているとの米国機関投資家の調査結果も出ています。

今後、更にグローバルでサステナブル投資が拡大していくと予想されますが、引き続き、サステナブル投資の投資パフォーマンスの動向が注目されるところです。

(提供元:UBS ETF)

関連リンク