インカムゲインも大切だ

投資で大切なのはキャピタルゲインだけではない

提供元:ブラックロック・ジャパン

「突然ですが、投資において大切にされていることは何ですか。」と質問された場合に、分散投資や中長期投資、あるいはリターンと回答される方が多いのではないでしょうか。どれも投資に関する書籍やセミナーで触れられることが多い言葉だからです。ここでは、3つ目のリターンについて考えてみたいと思います。

ご存知の方も多いと思いますが、リターンは大きく二つに分けることができます。それは、「売買損益」と「配当金(分配金)収入」です。

前者の「売買損益」は、「キャピタルゲイン」とも呼ばれ、金融商品を売ったときと買ったときの差額に該当するものです。一方、後者の「配当金(分配金)収入」は金融商品を保有している期間に配当金(分配金)として得られる収益であり、「インカムゲイン」とも呼ばれます。

日本証券業協会が平成30年度に実施した「個人投資家の証券投資に関する意識調査」の報告書においても、株式や投資信託への投資の際に、これらの「売買損益」や「配当金(分配金)収入」を意識して投資している個人投資家が多い(株式、投資信託とも全体の80%以上)ことが明らかになっています。

インカムゲインと言えばREIT?

ここからは、後者の「配当金(分配金)収入」を意識した投資が多いとされるREIT(リート)についてみていきたいと思います。

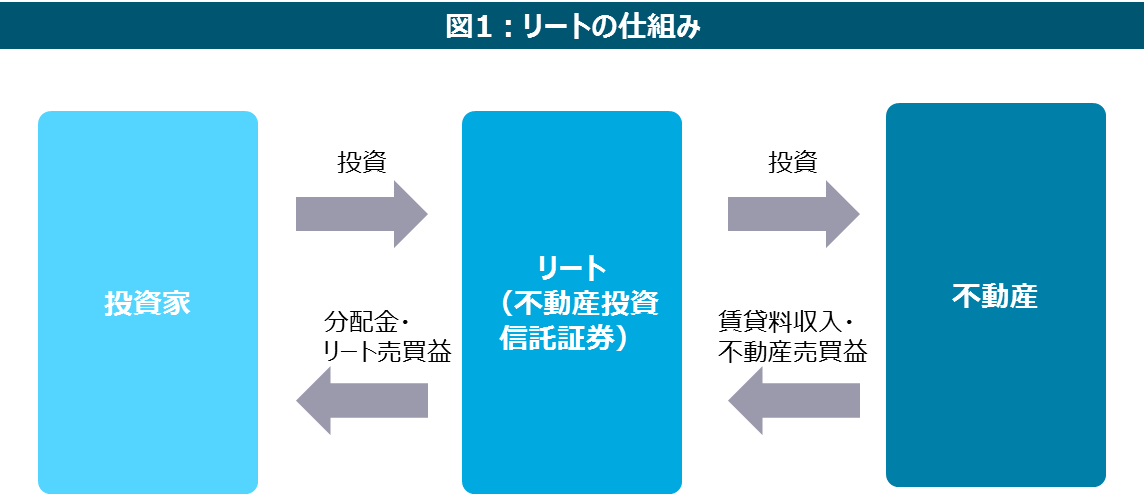

まず、REIT(リート)とは不動産投資信託のことであり、不動産投資商品のひとつです。投資家から集めた資金等で商業施設、オフィスビルなどさまざまな形態の不動産を保有し、そこから生じる賃料収入等の収益を投資家に分配します(図1)。

では、このREIT(リート)はどのような特徴を持っているのでしょうか。ここでは、特徴を大きく3つに分けて説明します。

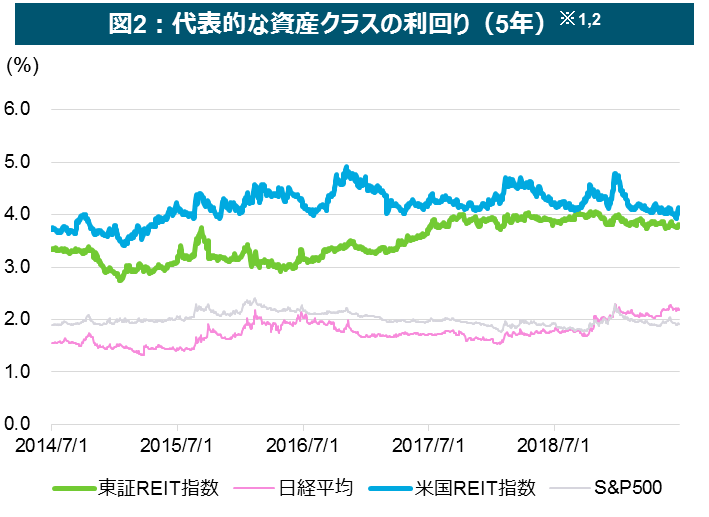

まず1点目は高い利回りです。図2をご覧下さい。こちらは東証REIT指数、米国REIT指数、日経平均及びS&P500といった代表的な資産クラスにおける直近5年間の利回りを比較したものです。ご覧いただくと、東証REIT指数、米国REIT指数の利回りは、安定した利回りが期待されることがお分かりいただけるのではないでしょうか。

実際には上記指数に投資することはできません。また将来の投資成果を保証・約束するものではありません。

※1:分配金利回りは過去12ヶ月分配金利回りを使用。

※2:米国REIT指数として”FTSE Nareit Equity REITS Index”を使用。

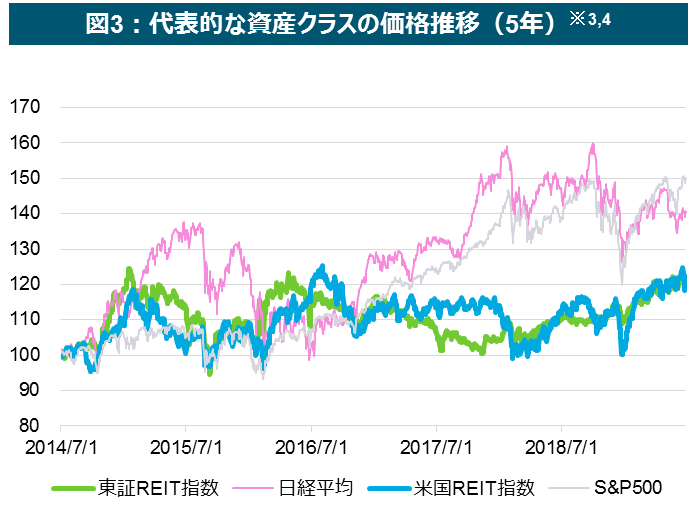

特徴の2点目は相対的に低い価格変動幅です。図3をご覧下さい。図2と同様、東証REIT指数、米国REIT指数、日経平均及びS&P500における直近5年間の価格推移を表したものです。日経平均やS&P500と比較すると、価格の変動が小さい傾向があることがお分かりいただけると思います。

実際には上記指数に投資することはできません。また将来の投資成果を保証・約束するものではありません。

※3: 2014年6月30日を100としてリターンを算出。

※4:米国REIT指数として”FTSE Nareit Equity REITS Index”を使用。

特徴の3点目は小口での投資が可能である点です。REIT(リート)は小口化されているため、不動産に直接投資する場合よりも少額で投資が可能です。

ETFを通じて米国REIT市場へアプローチ

上記の特徴を持ったREIT(リート)へ投資する場合は、どのような手段があるのでしょうか。

以前は、個別のREITに投資する、あるいは投資信託を通じた投資が多かったと思います。ところが最近では、REITを投資対象とするETFも日本国内に数多く上場されており(2019年10月20日時点で18本)、投資の選択肢が広がっています。

(1)REITと比べて比較的少額での投資が可能(2)株式と同様に既存の証券口座で購入可能(3)証券会社を通じてリアルタイムで売買が可能 といったETFの特性を活かして、手軽にREITへ投資することが可能となってきたのです。

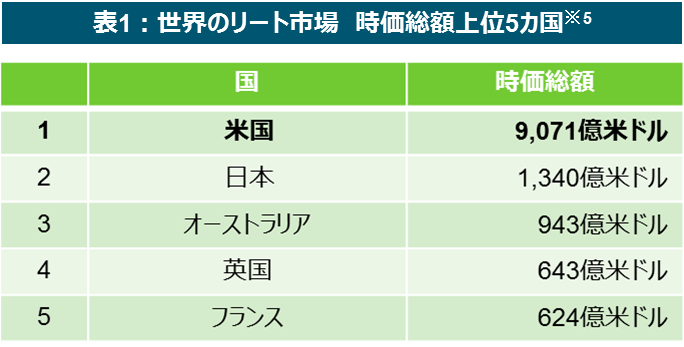

東京証券取引所には上場されている18本のREITを投資対象とするETFのうち、14本が日本のREIT市場を投資対象としたETFです。しかしながら、世界のREIT市場における時価総額上位5カ国をみてみると、日本は第2位となっており、米国が最も大きな市場であることがお分かりいただけると思います(表1)。

※5:S&PグローバルREITインデックス採用銘柄の上位構成国の時価総額(米ドルベース)であり、各国・地域のリート市場全体の時価総額とは異なります。S&PグローバルREITインデックスは、S&P ダウ・ジョーンズ・インダイシズLLCが算出・公表する世界のリート市場の動向を表すリート指数です。世界のリート市場の動向をお示しするために使用しており、同指数は本ETFが連動を目指すものではありません。

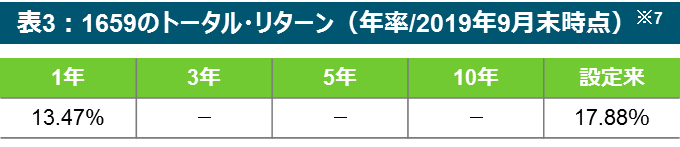

ブラックロックでは、米国REIT市場に投資できるETFを上場しています(表2、表3)。米国REIT市場単体に投資できる国内上場のETFは、本ETFのみです。

また、消費税が別途かかります。詳細は投資信託説明書(交付目論見書)をご確認ください。

本商品にかかる個別のリスクにつきましても、投資信託説明書(交付目論見書)をご確認ください。

上記データは過去の運用実績を示すものであり、将来の運用成果等を示唆あるいは保証するものではありません。

本ETFをはじめ、ブラックロックではホームページをご用意していますので、ぜひご覧ください。

現在は低金利環境やボラティリティの高まりにより、以前と比べて国内株や国内債券のみでは、長期的な資産形成が容易ではない環境になっています。そのため、複数の資産への国際分散投資の必要性が高まってきています。そうした中で、上記内容がREITおよび海外資産に目を向けていただくきっかけとなれば幸いです。

(提供元:ブラックロック・ジャパン)

関連リンク