MAB投信だより

コロナショック時のレバレッジ・バランス型ファンドの動向(2020年2月21日~3月10日基準)

提供元:三菱アセット・ブレインズ

- TAGS.

サマリー

●コロナウイルスの感染拡大を背景とした世界景気の先行き懸念から、リスクオフの動きが鮮明になっている。

●2020年2月21日からの株価乱高下局面における、レバレッジ・バランス型ファンド(レババラ型ファンド)のパフォーマンスを確認した。3月10日基準の基準価格までは、レババラ型ファンドの分散効果は確認できた。

●資産配分比率調整機能の有無によって、今後の株価リバウンド局面でパフォーマンスに明暗が分かれる可能性があり、今後の動向に注目したい。

1. コロナショックの衝撃

新型コロナウイルスによる感染は、中国を震源地として日本・欧州・米国と世界中に拡大しており、経済活動の停滞懸念からリスクオフの動きが鮮明になっている。

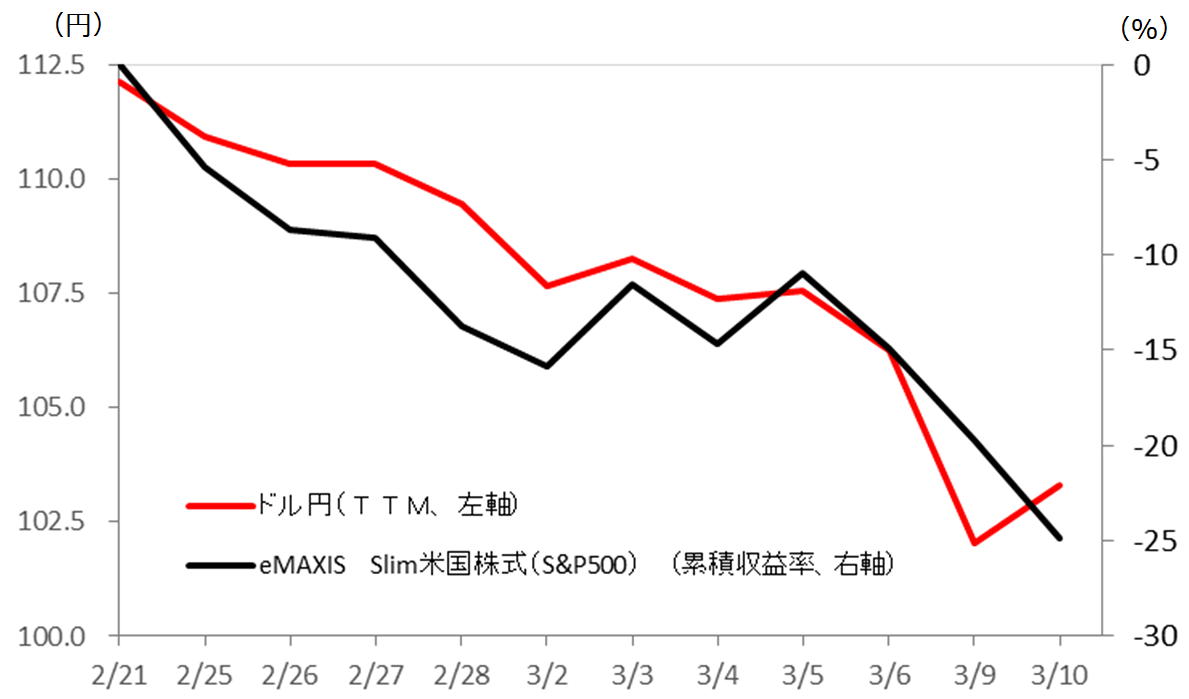

国内連休前の2月21日を境にリスクオフの動きは強まり、3月9日にはドル円レート(TTMベース)は3年4ヵ月ぶりに102円台となり、米国株価指数(S&P500)をベンチマークとするパッシブファンドは約2週間(2月21日~3月10日)で25%程度下落するなど、マーケットの混乱が続いている。

【図1:2020年2月21日以降の為替(ドル円)、米国株式投信(パッシブファンド)の動き】

2. レバレッジ・バランス型ファンドの分散効果を確認

こうした中、一昨年より投信市場で話題を呼んでいるレババラ型ファンドに注目したい。そもそもレバレッジとは、「テコの力」という意味であり、先物等を用いて投資元本を上回る投資を行うことが出来る投資手法である。レバレッジ比率が2倍の場合、ファンド基準価額は原資産の2倍の値動きになるため、高いリターンが期待できる代わりにリスクも大きい投資商品として認知されてきた。

しかし、投資対象資産を分散することによりファンド全体のリスクを抑えることを企図したレババラ型ファンド「グローバル3倍3分法ファンド(日興AM)」が2018年10月に設定されると、設定後わずか1年3ヵ月(2018年10月~2019年12月)でシリーズ合計の純資産残高が5,000億円超となり大きな話題を呼んだ。

そこで、レババラ型ファンドの分散効果を確認するため、足元の相場急落局面におけるレババラ型ファンドのパフォーマンスを確認した。

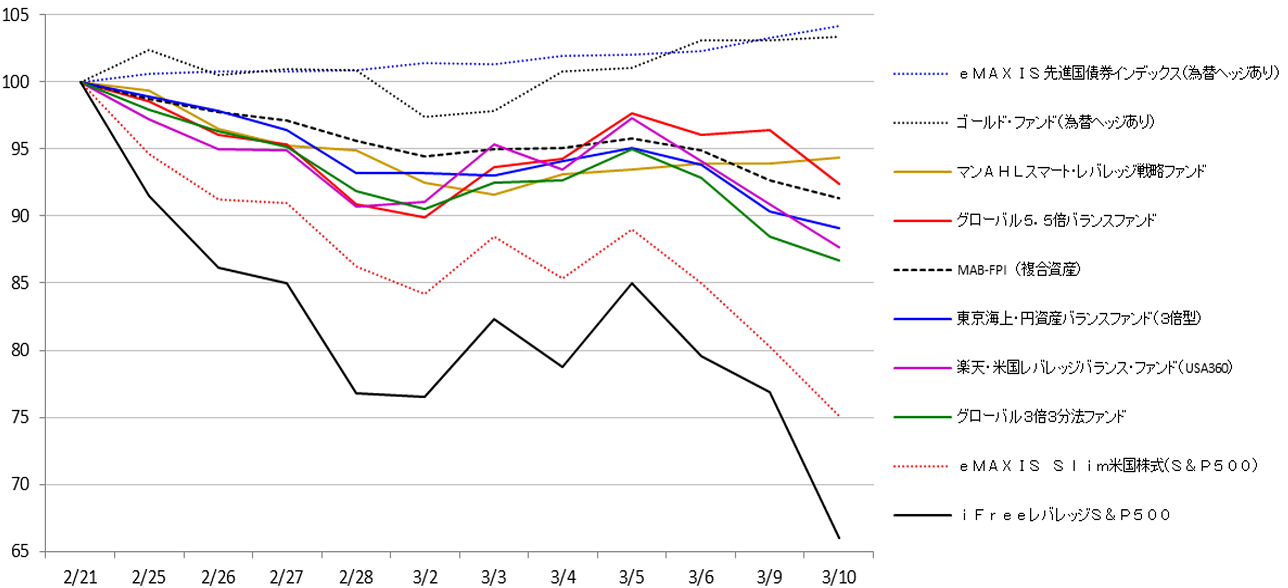

【図2:株価急落局面(2020年2月21日~3月10日)のパフォーマンス】

※MAB-FPI(複合資産)は、公募追加型株式投信(ETFを除く)のうち、複合資産型ファンドを時価総額加重平均した指数

※実線はレバレッジあり、点線はレバレッジなし

一般的なレバレッジ型ファンドの「iFree レバレッジS&P500」は、米国株式(S&P500指数)に対して約2倍の値動きとなることを目指すファンドであり、当該期間のパフォーマンスはベンチマークを同指数とするレバレッジなしのパッシブファンド「eMAXIS Slim米国株式(S&P500)」を大きく下回っている。

一方、レババラ型ファンドは、レバレッジなしの米国株式パッシブファンドを上回るパフォーマンスとなっており、ダウンサイドリスクが抑制されている。主な要因として、レババラ型ファンドの多くは全体の7割程度が債券先物で構成されているためである。

今回の局面では株やREITなどのリスク資産が下落した一方、金利低下によって債券部分が上昇したことでファンド全体の下落幅は抑制されており、分散効果が確認できた。また、多くのレババラ型ファンドが債券部分を先物で運用している。為替リスクは証拠金や運用益に限定され、円高ドル安の進行による為替部分のマイナスが限定的となったことも基準価格の下落を抑えている要因と考えられる。実際に、株式部分も先物を活用している「グローバル5.5倍バランスファンド」や「マンAHLスマート・レバレッジ戦略ファンド」は、他のレババラ型ファンドと比較して下げ幅が限定的となっている。

ただし、先物を取り扱うことのリスクはある。今回のように市場リスクが高まっている状況では現物価格と先物価格の乖離が発生しやすい。ファンドの資金流出入時には、現物と先物の価格の乖離が大きくても売買を行わなければならないため、結果的に現物で運用しているファンドとパフォーマンスに差異が発生することがある点には注意を払う必要がある。

また前提として、レババラ型ファンドは、国内公募投信のバランス型ファンドを時価総額加重平均した指数であるMAB-FPI(複合資産)よりも総じて最大ドローダウンが大きい点は、レバレッジ型ファンドを保有する上では認識しなくてはならない。

3.アセットアロケーションの違いに注目

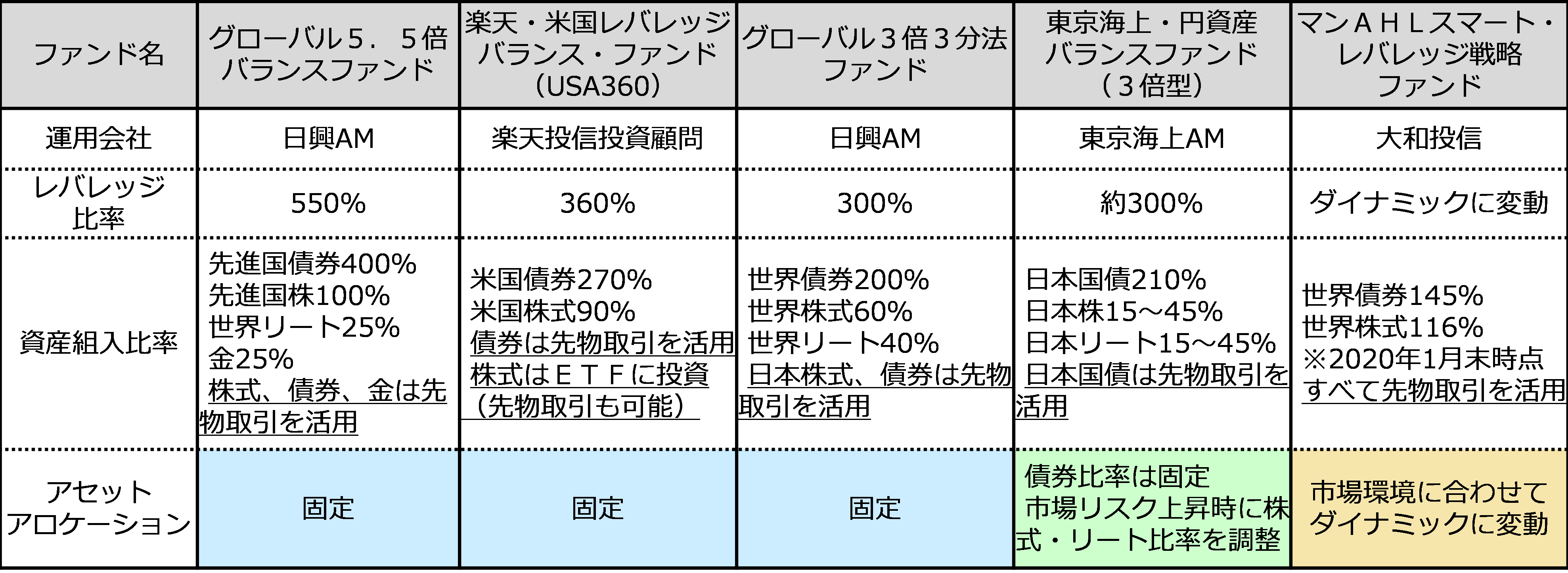

最後に、レババラ型ファンドの商品性の違いにも注目したい(表1)。組入資産や先物組入状況の違いのほかに、アロケーション方法の違いがある。市場環境に関わらず基本資産配分比率を維持するアロケーション固定型と市場環境に応じて組入比率を調整するアロケーション変動型があり、持続的なリスクオフ局面では、リスク資産の比率を減少させるプロセスを有するファンドの方がダウンサイドリスクは抑えられる。一方、リバウンド局面ではリスク資産の比率を維持する比率固定型の方がパフォーマンスの回復は早くなりやすい。

【表1:レバレッジ・バランス型ファンドの商品性比較】

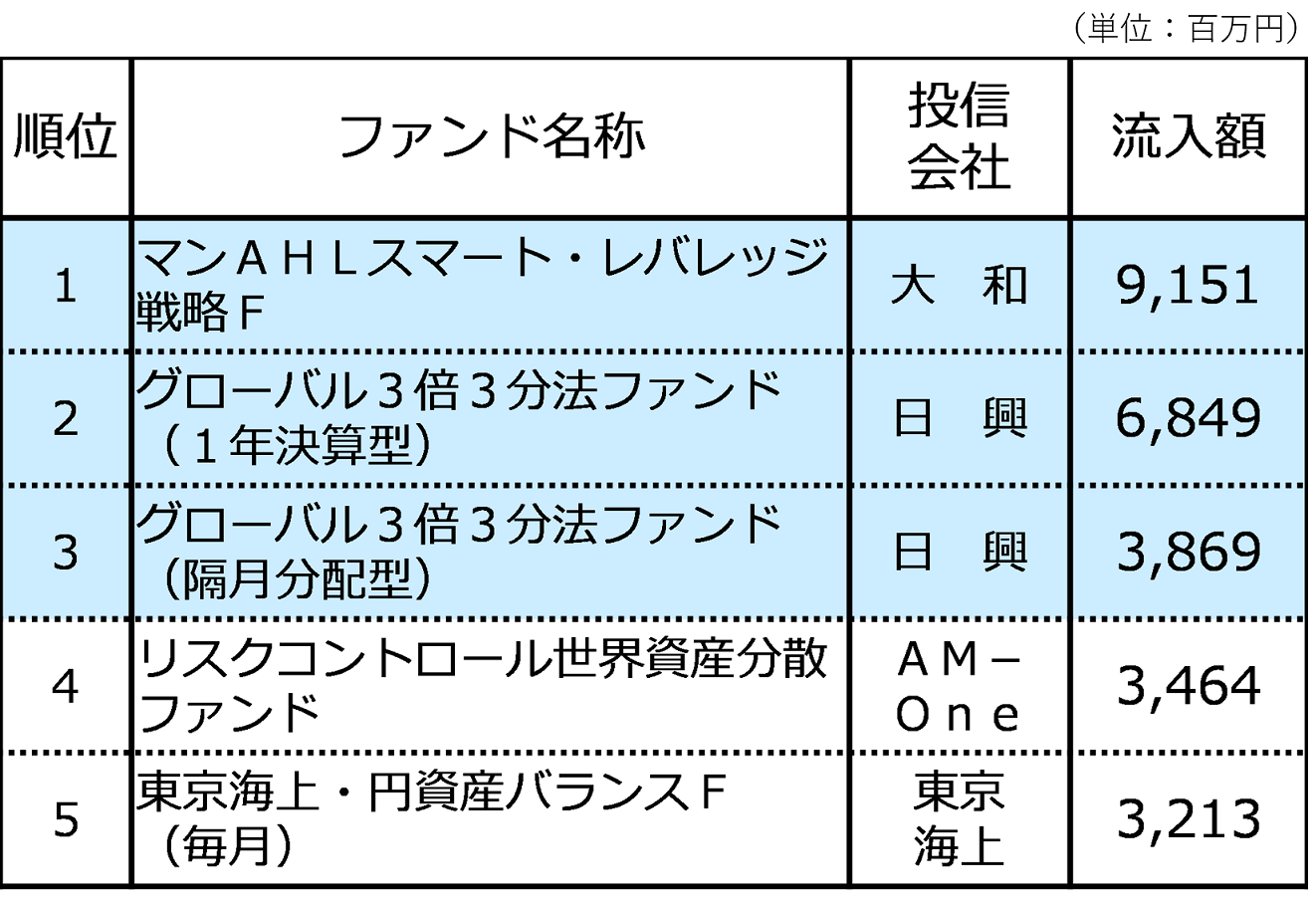

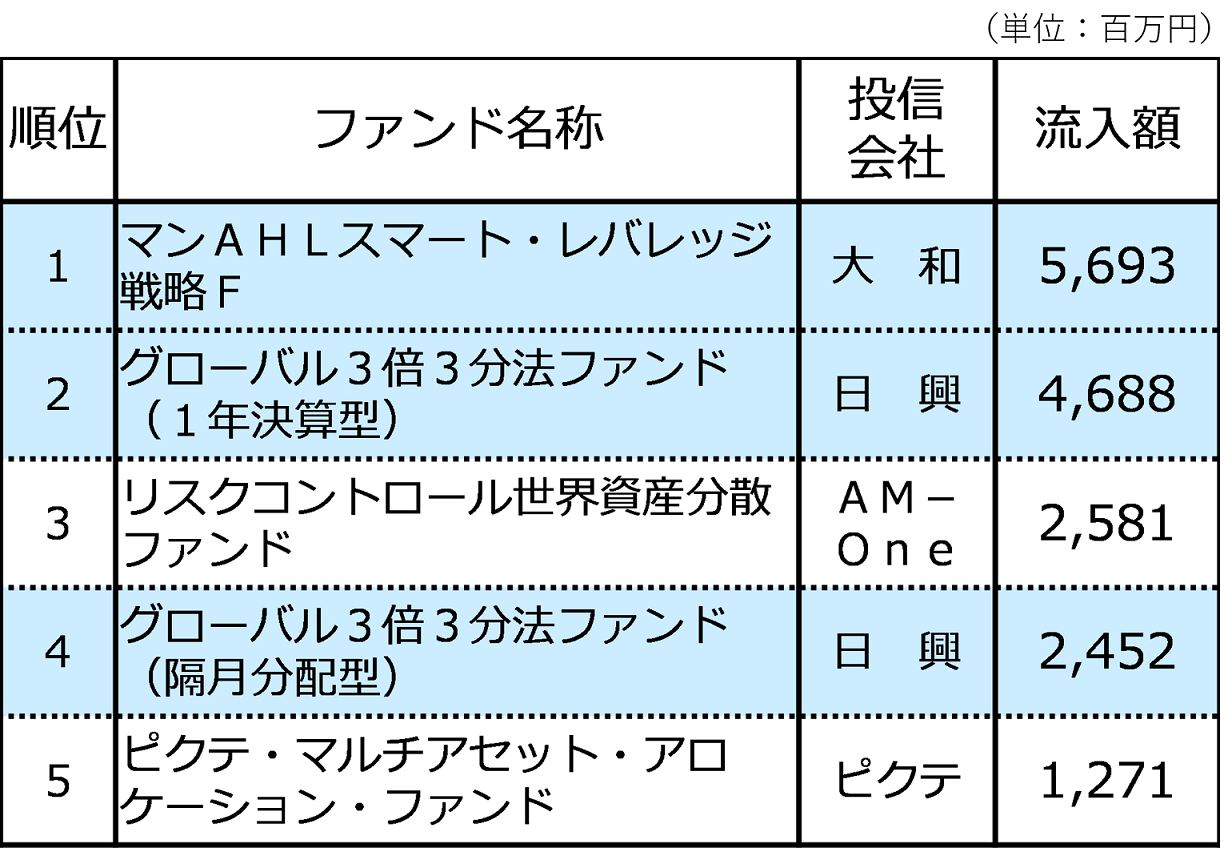

足元の混乱したマーケット環境にも関わらず、直近2週間(2月25~3月6日)の資金流出入額はレババラ型ファンドに資金流入が継続しており、レババラ型ファンドの人気が伺える(表2、表3)。

コロナウイルスの終息が未だ見通せず、世界経済への影響も織り込みにくい状況では、リスク資産の下落とともにレババラ型ファンドの基準価額はマイナスとなる可能性が高いが、分散効果によってダウンサイドリスクを最小限に抑えつつ、リバウンド局面でどの程度レバレッジの強みを活かしてパフォーマンスを回復することが出来るのか、今後の動向を注視していきたい。

【表2:2月25日~28日の資金流入額上位5ファンド】

【表3:3月2日~6日の資金流入額上位5ファンド】

(MABファンドアナリスト 持田)

関連リンク