インデックスファンドの流儀

日経平均株価の配当落ちによって、ETFの値動きはどうなるの?

提供元:野村アセットマネジメント

- TAGS.

今回は、日経平均株価と(1321)日経225上場投信を例に、株価指数の配当とETFの値動きについて説明します。

ETFの価格とは

ETFには、「取引所価格」、「基準価額」、「インディカティブNAV」という3つの異なる価格が存在しますが、ここでは、「取引所価格」と「基準価額」の2つの価格について確認しておきます。

取引所価格

一般の株式と同様に、投資家の皆様が取引所で売買する際の価格で、その時の需給を反映し、リアルタイムで変化します。

基準価額

ETFに組み入れられている有価証券の時価評価に株式の配当金などの収入を加えた資産総額から、ETFの運用に必要な費用を差し引いた純資産総額を発行済口数で割って求められる1口あたりの価格。1日に1回当日の時価評価をもとに算出され、20時頃に公表されます。

ETFを売買するのは「取引所価格」のため、投資家のみなさまの中には「ETFの価格」というと「取引所価格」をイメージされる方が多いと思いますが、ETFは(上場)投資信託であるため、「基準価額」も「ETFの価格」と言えます。

では、ETFに異なる価格があることを踏まえた上で、配当落ちとETFの値動きについて見ていきましょう。

株価指数と配当落ち

まずは一般的な株式に関する権利についておさらいをしておきましょう。

配当落ち日には、理論上配当金相当額分だけ株価が値下がりすることになりますが、実際には、様々な要因で株価は変動しますので、必ずしも理論通りになるわけではありません。

株価指数と権利落ち

では、株価指数ではどうなるのでしょう。

結論から言えば、同様のことが起こります。

例えば、「日経平均株価(日経225)」は、東証一部に上場する225銘柄の平均株価指数(配当を含まない)です。したがって、各銘柄の権利落ち分だけ平均株価を押し下げることになります。日本の企業は、3月決算、9月中間決算で月末を権利確定日にしている会社が多いため、3・9月末近くの権利落ち日には日経平均株価が下落する傾向にあります。

一方、日経平均株価を対象指標とする(1321)日経225上場投信の基準価額は、対象指標同様にファンドで保有する株式の権利落ち分は株価が理論上下がりますが、配当なしの指数と異なり、配当金分は未収金として計上されファンド内で再投資されるため、配当落ちの影響がでることは基本的にありません。

つまり、対象指標である日経平均株価は権利落ちで下落しますが、(1321)日経225上場投信の基準価額はその要因では下落しないため、対象指標と基準価額の間に乖離が発生します。

具体的に見てみましょう。

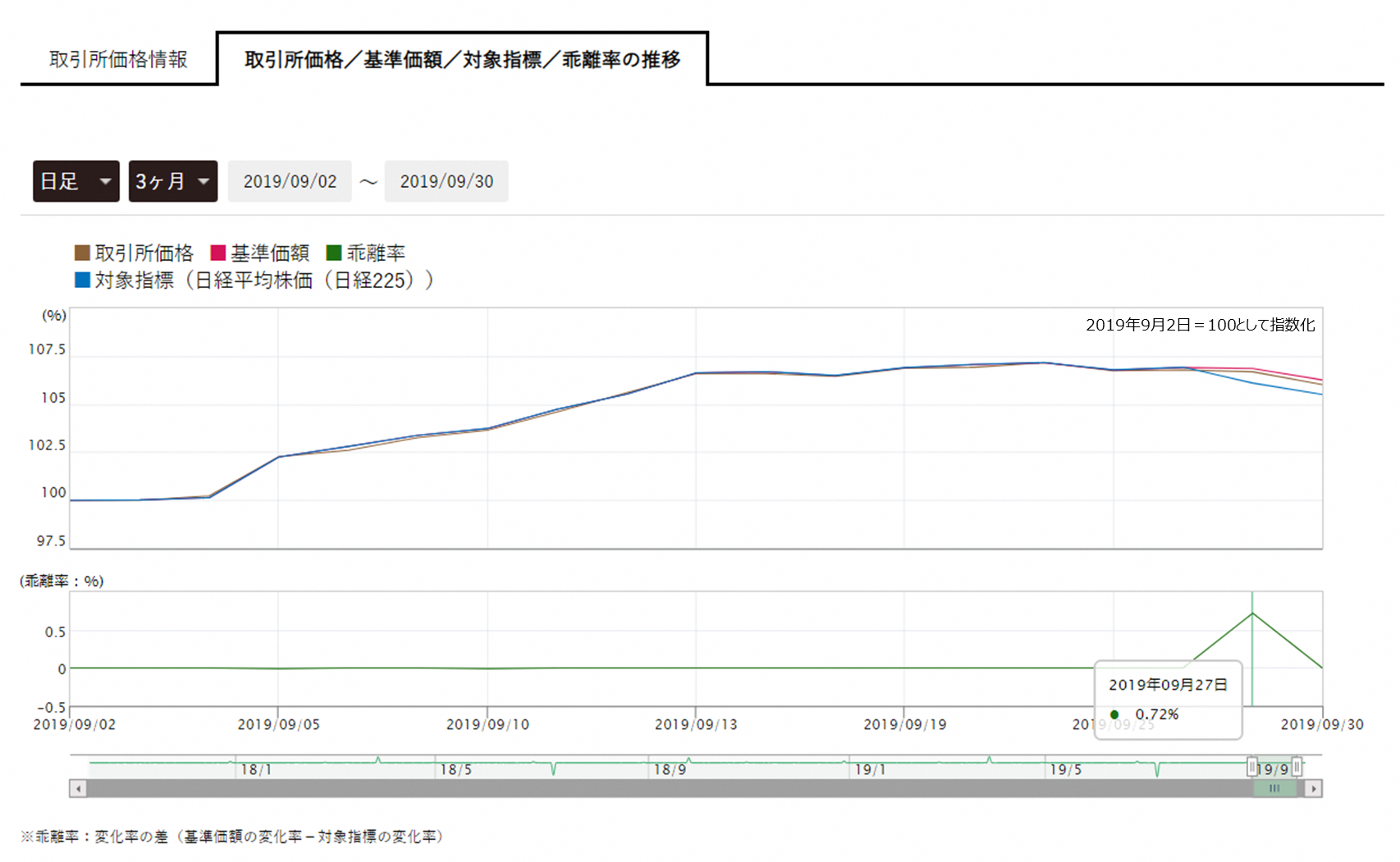

以下は、弊社のNEXT FUNDS専用サイトの銘柄頁のチャートで、(1321)日経225上場投信の2019年9月2日~9月30日の1カ月間の取引所価格、基準価額、対象指標の乖離率の推移をみたものです。

■(1321)日経225上場投信の乖離率の推移(2019年9月2日~2019年9月30日)

225銘柄の権利落ち日が多かった2019年9月27日、取引所価格と基準価額はほぼ連動していますが、対象指標と基準価額の乖離率(基準価額の変化率-対象指標の変化率)が0.72%に上昇しているのがお分かりいただけると思います。

これは、対象指標の日経平均株価が配当落ち分値下がりしたのに対して、(1321)日経225上場投信は配当落ちの影響を受けていないことを示しています。

それでは、未収金として計上されファンド内で再投資された配当金はこの先どうなるのでしょうか。

未収配当金はどうなるの?ETFの決算

ETFにも個別銘柄同様決算があります。但しETFの場合、決算期間中に発生した利子や配当などの収益から信託報酬などの費用を控除した全額を分配することになっています。したがって、(1321)日経225上場投信の配当金分は、未収金として計上され、ファンドの決算日に費用等を控除した全額が払い出されます。

下のチャートは(1321)日経225上場投信の乖離率を1年間で見たものです。

※(1321)日経225上場投信の決算日は毎年7月8日で、2019年の権利付最終日は7月3日、権利落ち日は7月4日。なお、2019年7月16日(火)以降、株の決済ルールの変更に伴い、権利付最終日が権利確定日の3営業日前から2営業日前に変更となっています。

■(1321)日経225上場投信の乖離率の推移(2018年8月1日~2019年7月31日)

2018年9月末から2019年7月初の間、取引所価格(茶線)と基準価額(赤線)はほぼ連動していますが、対象指標(青線)に対しては乖離している(言い方を変えると、2018年8月初~9月末、2019年7月初~7月末は、取引所価格及び基準価額と対象指標に乖離がない)のがご確認頂けると思います。これは、決算日の7月8日に分配金が払い出され、基準価額と対象指標の乖離が解消されたことを示しています。

ちなみにチャート下の乖離率(緑線)が上がっている(山型になっている)箇所(赤丸)は、ほぼ月末で、前述したとおり未収配当金の計上による乖離であることがわかります。

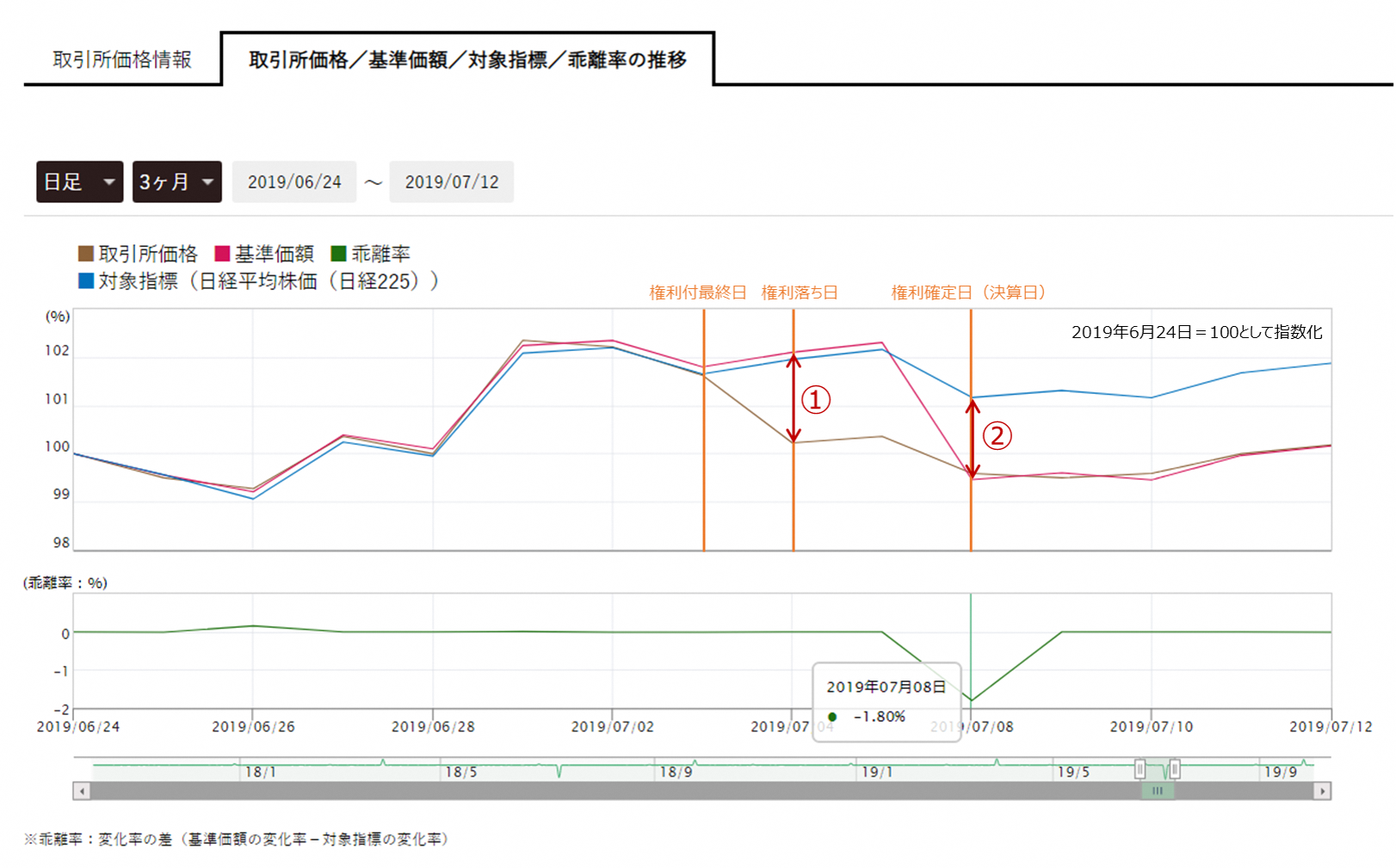

では次に、(1321)日経225上場投信の決算日である7月8日前後をフォーカスしてみましょう。

■(1321)日経225上場投信の乖離率の推移(2019年6月24日~2019年7月12日)

7月3日の権利付最終日までは取引所価格と基準価額はほぼ連動していましたが、7月4日の権利落ち日には取引所価格は下落して、取引所価格と基準価額との間に乖離(グラフ①)が見られます。これは、決算日に分配金分の基準価額の下落が予想されるため、ファンドの分配金を受け取る権利落ち日に分配金分に相当する売りが市場で先に出ていると推測されます。

そして、7月8日の決算日には、1年間未収配当として計上してきた配当金等が分配金として払い出されるため、基準価額が下落し、取引所価格との乖離が解消されています(グラフ②)。ETFの場合、分配金による影響で、取引所価格は権利落ち日に、基準価額は決算日に下落する可能性が高いため、この間、両者の間に乖離が生じることには注意が必要です。

(提供元:野村アセットマネジメント)

関連リンク