老後の生活費が足りなくなる…?

「人生100年時代」の資産寿命の考え方

提供元:三菱UFJモルガン・スタンレー証券

医療技術の進歩や公衆衛生の向上によって、ヒトの平均寿命が延び続けているのは、以前「ヒトとおカネの寿命の話」でもご紹介したとおりだ。

特に日本では、「人生100年時代」が到来したといわれ、喜びが増える一方で、老後生活の資金が足りなくなり、経済的に困窮する「長生きリスク」も指摘されている。長い人生を、経済的にゆとりを持って生きるにはどうすれば良いのかが、大きな課題だ。

前回の記事では、80歳、100歳まで生きる場合に、現役引退時点でどれだけの貯蓄額が必要かなどについてご紹介した。今回は、最新のデータをもとに、現役引退時に必要とされる貯蓄額が用意できなかった場合の資産寿命の考え方や、運用によって資産寿命をどこまで延ばせるかについて見ていきたい。

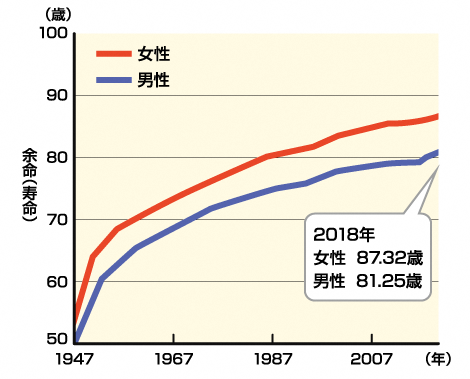

延び続ける日本人の平均寿命

厚生労働省の「平成30年簡易生命表」によると、2018年生まれの日本人の平均寿命は、男性が81.25歳、女性が87.32歳で、統計を取り始めた1947年からほぼ一貫して延び続けている。

また、同表によると、2018年生まれの人が95歳まで生存する割合は男性で9.6%、女性では26.0%に上り、男性で約10人に1人、女性では約4人に1人は95歳を超えて長生きすることになる。100歳まで生きることは、珍しいことではなくなりつつあるといえる。

■平均余命(寿命)の推移(1947~2018年)

老後の生活のために必要な貯蓄額は

人生が長くなると、心配になるのは老後の生活費の問題だ。

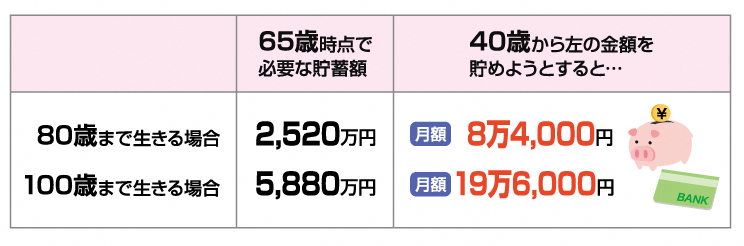

老後の生活費というと、まず頼りになるのは年金による収入となる。夫婦のモデルケースとしては、夫が平均月額収入42万8,000円で40年間勤務し、妻がその期間すべて専業主婦であった場合、夫婦の厚生年金受取額は月22万1,504円と示されている(厚生労働省「平成31年度の年金額改定についてお知らせします」より)。

一方、支出はというと、夫婦2人の老後の日常生活費としては、ゆとりある暮らしには月額平均36万1,000円が必要とのデータがある(公益財団法人生命保険文化センター「令和元年度 生活保障に関する調査」より)。上記のモデルケースの夫婦の年金受取額であれば、ゆとりのある暮らしには月額で約14万円の不足となる。

夫婦2人の生活のために、月々約14万円の差額をすべて貯蓄でまかなおうとすれば、リタイアする65歳時点で必要な資金は、80歳まで生きる場合2,520万円(14万円×12ヵ月×15年)と算出することができる。これが100歳なら5,880万円に上る。

仮に、40歳から5,880万円を65歳までに貯めようとすれば、月額19万6,000円のペースで貯蓄しなければ追いつかない計算だ。

■ゆとりある老後に必要な貯蓄額

資産寿命と運用の考え方

ゆとりある老後のためとはいえ、毎月20万円近くの金額を貯蓄し続けるのは、一般的な家庭では難しいのではないだろうか。また、現金の価値が変わってしまうインフレへの懸念もある。

そこで重要になってくるのが、投資で資産の寿命を延ばすという考え方だ。

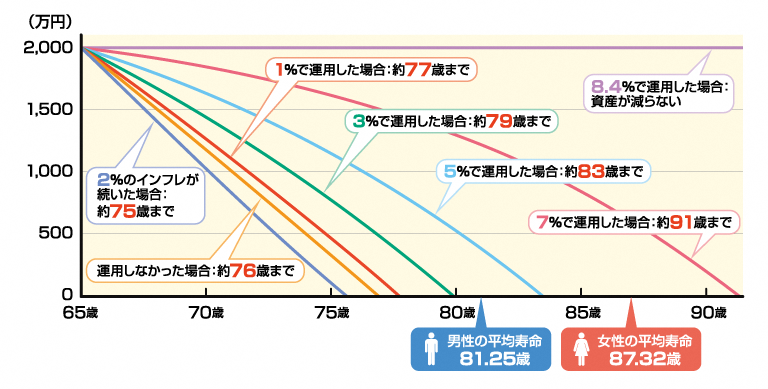

例えば、65歳時点で2,000万円の貯蓄があったとして、月々14万円ずつ取り崩していくと12年弱で使い切ってしまう。しかし、この2,000万円を運用し、年に何%かの利益が上がっていれば、その利益分を生活費にあてることで、貯蓄の減少スピードを緩やかにすることができるわけだ。

仮に、65歳で2,000万円の資産からスタートし、運用なしの場合、投資年利1%、3%、5%、7%でそれぞれ運用した場合の資産寿命は次のようになる。

■65歳からの資産寿命シミュレーション

月額14万円(年間168万円)を取り崩した場合のシミュレーション。

年利5%で運用した場合、運用しなかった場合に比べて、約7年も資産寿命が延びることになる。

年利8.4%で運用できた場合、1年間に消費する生活費(14万円×12ヵ月=168万円)と年利分(2,000万円×8.4%)がちょうど釣り合うため、2,000万円をほかの出費に回したり遺産として残したりすることができる。

あくまで仮の数値をもとにしたシミュレーションではあるが、考え方の参考にしていただければ幸いだ。

老後への備えは計画的に

一方で、資産寿命を延ばすために「高利率が期待できる商品に投資すれば良い」とひとくくりにして考えるのは危険だ。投資で忘れてはならないのが、投資商品ごとに存在する「リスクとリターン」の関係である。

リターンとは、投資で得られる成果のことで、収益が得られることもあれば、損失が出る場合もある。

リスクとは、「リターンの振れ幅」を意味する。リスクが小さいとは、リターンの振れ幅が小さいことを指し、リスクが大きいとは、リターンの振れ幅が大きく、大きな収益が得られることもあれば、大きな損失につながる場合もあるということだ。

投資商品にはいくつもの種類があり、リスクとリターンは、商品によって違う。

まず、資産運用の目標や投資に使うことができる金額がどの程度なのかを考え、その上で、自分の許容できる損失の範囲内で、希望の収益が期待できる商品の組み合わせを選ぶのが、老後に向けた投資の基本的な考え方となるだろう。

とはいえ、資産運用の計画をいきなり一人で立てるのも不安が大きい、そんなときは、専門家である証券会社のホームページを覗いてみることからはじめてはどうだろうか。

(提供元:三菱UFJモルガン・スタンレー証券)

関連リンク