元本2倍、5倍への道のり

72の法則、そして長期の投資成果を考えよう

提供元:auカブコム証券

資産運用における数字との付き合い方についてお話したいと思います。

資産運用で便利な法則、72の法則ってなに?

資産運用で元本が2倍になるような年利と年数が簡易に求められる法則として「72の法則」があります。式は以下の通りとなります。

年利(%)×年数(年)= 72

上記の式において、年利に年利率(複利)を入れると元本が2倍になる年数に必要な年数が求められ、逆に年数に運用期間を入れると元本が2倍になるのに必要な年利を求めることができます。

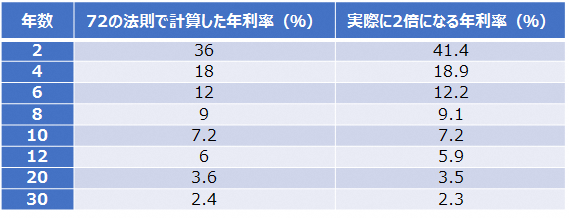

下表が年数ごとに72年の法則で計算した年利率と、実際に2倍になる年利率とを比べたものとなりますが、4年以下の短い年数ではやや誤差が大きかったものの、それ以外の年数では72の法則の数値に近いことが確認できます。

投資額が2倍になる72の法則を目安として資産運用に活用することが、はじめのステップとして有効といえます。

72の法則の次のステップ!元本2倍の次は?

今日はここからが本題で、72の法則(=2倍)の次を考えましょうという話です。

10年間や20年間といった長期の資産形成においては、資産2倍を目指すことにとどまらずに、資産5倍や資産10倍も視野に入れて考えていいのではないかと思います。

一定の運用利回りで5倍を達成する期間としては、例えば10%の運用利回りであれば、5倍を達成する時期は17年後、10倍を達成するのは25年後となります。

仮に、運用利回りを15%まで高めることができれば、5倍達成は12年後、10倍達成は17年後となります。スタートから5倍達成までの期間と5倍達成から10倍達成までの期間を比べると後者の期間が半分以下となっており、一定額を超えると複利の効果が大きいといえます。

一定の運用利回りで5倍、10倍を達成する期間

例えば、投資信託において、一定の利回りが続くことは考えにくいため、上記のような話は当てはまらないのではいかと思われるかも知れませが、そんなことはありません。

投資信託においては、一定期間の価格変動率(=騰落率)を基に年率の運用利回りを表示しています。

例えば、auカブコム証券のファンド一覧では、3年、5年、10年のそれぞれ年率リターンを表示しており、これは一定の運用利回りのケースと考え方は一緒です。(投資信託において実際のリターンは、税金、コスト等を考慮する必要があります。)

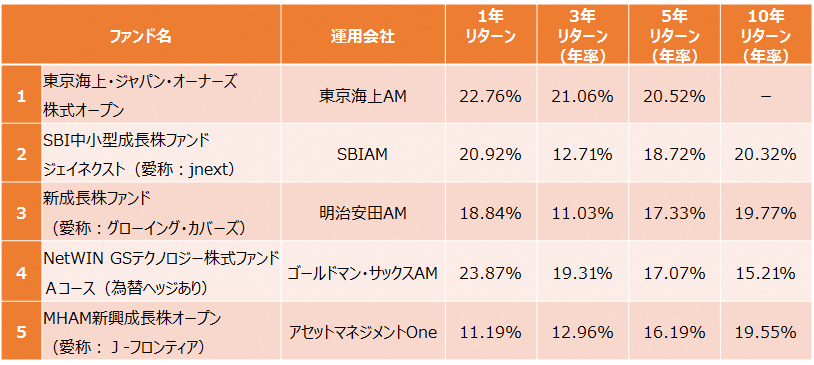

以下が、auカブコム証券取扱いファンドのなかでの5年リターンランキングです。複数の日本株式に投資するファンドや外国株式に投資するファンドがランクインしました。

auカブコム証券取扱いの投資信託 運用実績ランキング(5年リターン順)

投資信託の場合は、過去の実績は将来の投資成果に結びつくものではないため、あくまでも参考ということになります。

ただし、長期で安定して高いリターンを上げたファンドを確認することは必要だと思います。その意味で1年リターンや3年リターンだけでなく、長期といえる5年リターンや実績があれば10年リターンも確認することが重要だと思います。

また、長期で複利運用することで、どれだけの投資成果が期待できるのかという視点も重要だと考えられます。

当初の思い通りにいかないのが、資産運用かもしれません。しかし、時間を見方にして、リターンを追い求めること、それが資産運用の醍醐味だと思います。投資に対するリスクにも留意しつつも物事を前向きに考えて、本日の資産運用における数字との付き合い方を参考にしてみてはいかがでしょうか。

(auカブコム証券 ファンドアナリスト 川上雅人)

関連リンク