バリューかグロースかを気にしない

提供元:日興アセットマネジメント

<ここがポイント!>

■ 年金運用でバリューとグロースを区別するようになった理由

■ 投資としてはセクターや銘柄で考える方が適切:結果としてのスタイル動向

■ コロナ・ショックからの正常化、東京五輪実施でバリューへ

年金運用でバリューとグロースを区別するようになった理由

グロース株相場はいつまで続くのか、バリュー株はどうなるのか、といった質問が増えている。金利水準との関係などを話題として、どのような推移となるかを考えるアプローチもある。しかし、個人投資家にとってグロースかバリューかは重要ではない。

そもそもグロースかバリューかを選ぶという投資は、ファンドマネージャーの性質を分散しようとする年金資金の運用の都合から生まれ、「そうせざるを得なかった」のであり、先進的な運用手法というわけではない。

確かにプロのファンドマネージャーも「バリューがくる」とか「グロースがくる」などということはあるが、経済の動向からリターン・リバーサル(下がった銘柄ほど上がりやすい傾向)期待の高まりなどを想定して、結果として“バリューがくる”などと考えるに過ぎない。PBR(株価純資産倍率)で市場全体をバリュー(低PBR)やグロース(高PBR)というグループに分けて分析対象とし、銘柄選定を行うのは、一部のクオンツ投資やテクニカル分析に限られている。

そもそも年金資金の運用は、自らが運用するのではなく、スポンサー(年金基金や企業年金などの資金運用担当者)の選ぶファンドマネージャーが行う。スポンサーは、株式のファンドマネージャーが、バリュー運用が得意か、グロース運用が得意かに分かれることに気づいた。そこで、スポンサーはグロースかバリューかでファンドマネジャーを分散・多様化したり、分散しすぎてインデックス運用と同程度の成績にならないように、運用者の分析を行うようになった。

それゆえ、バリュー/グロース指数が生み出され、運用内容を分析しやすくしたのだ。つまり、グロースやバリューは、もともと運用スタイルとして投資の世界に存在していたものを、運用専門家を選ぶ年金スポンサーの観点から分析するようになったことで定着した。

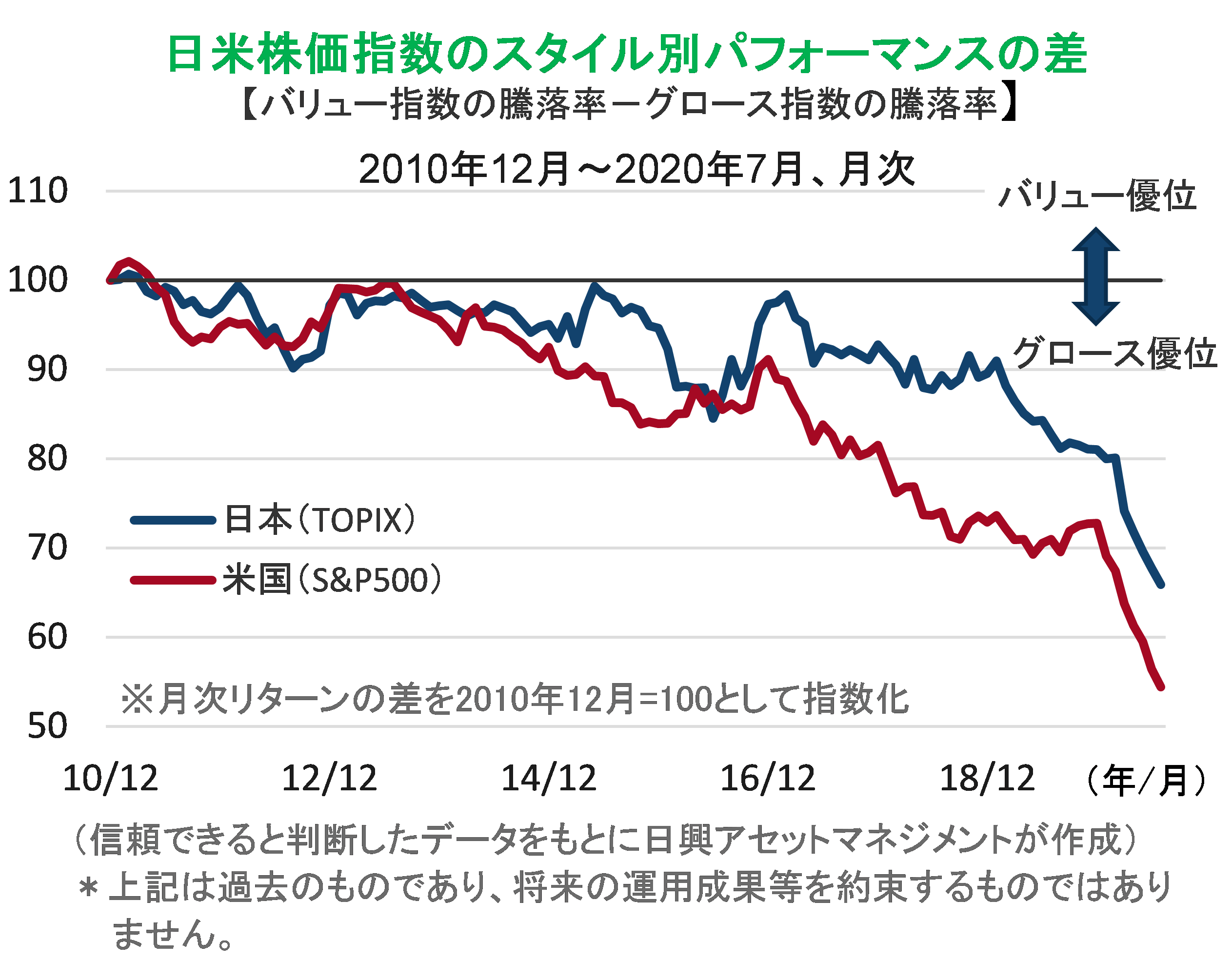

こう考えると、高PBRの銘柄群が低PBRの銘柄群よりもパフォーマンスが良いかどうかは、投資においては重大な問題ではない。確かに、日本でも米国でも過去10年ではバリューがグロースに負け続け、しかも2020年に入って大きく負けている。だからグロース株相場はいつまで続くのか、バリュー株はどうなるのか、という質問につながるのだが、後述するように、コロナ・ショックからの回復を含む経済情勢を見ながらセクターを選択するほうが、投資としてはわかりやすい。

金利やその他の指数でバリューがくるかグロースがくるか(PBRが高い銘柄パッケージを持つか、低い銘柄パッケージを持つか)を当てるのは、短期(1年以内など)のトレーディング戦略としてはあり得るが、長期投資では良い視点だとは考えていない。

投資としてはセクターや銘柄で考える方が適切:結果としてのスタイル動向

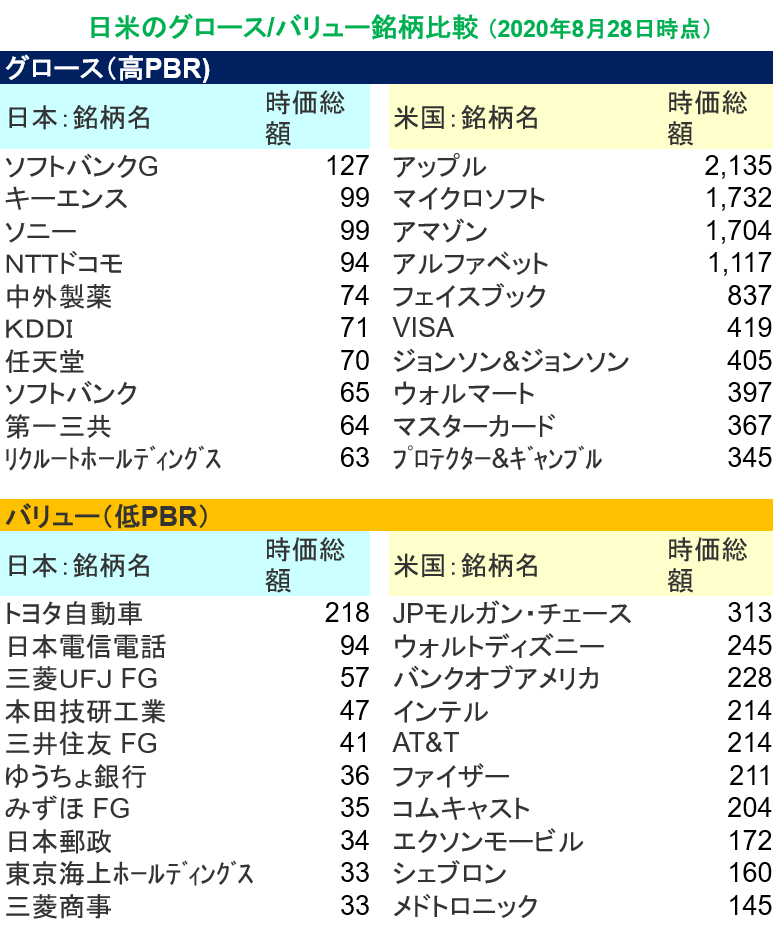

グロースやバリューとは、本来は運用スタイルであり、その成績把握のために市場をPBRの高低で2つに分けて見るようになった。しかし、下表のように、日本のグロースは、通信やインターネット関連としてソフトバンクグループやNTTドコモ、製造業としてキーエンスやソニー、任天堂、医薬品などとなっており、コロナ禍でも業績を上げる企業が目立つ。バリューでは自動車、銀行が多い。米国のグロースでも、アップルやアマゾンなどのいわゆるGAFAと医薬品、バリューでは銀行、固定電話、石油などだ。

*上表は過去のものであり、将来の運用成果等を約束するものではありません。

このように中身を見てみると、コロナ禍(ウイズ・コロナ)への対応力でインターネット関連銘柄を選ぶ、コロナ・ショックからの正常化で金利が変化するときに銀行に投資する、といった考え方の方が自然だと考えられる。経済動向からセクターや銘柄をみて投資の意思決定をする方が、漠然とグロースとかバリューとかで投資先を選ぶよりも、売り買いの判断がし易い。

さらに、長期投資の観点では、コロナ・ショックのサイクルで上下動するスタイル選択を考える必要はなく、グロースとバリューをどちらも保有する方が良さそうだ。確かに10年におよぶグロース優位は、トレンドとしてもグロースが良かったといえるが、漠然とグロースやバリューなどとPBRで二分するようなグループ化で投資先を決めても、いつ判断を変えるか、といった投資の意思決定のプロセスを設定しにくい。

それよりも経済の行方を考えて、未来を担うインターネットプラットフォーマーを選ぶとか、低金利継続とイールドカーブの傾きの減少で銀行を選ばない、といった投資の方が経済の行く末を考えて売買するという適切な判断プロセスを作りやすい。

コロナ・ショックからの正常化、東京五輪実施でバリューへ

長期投資の観点からは、グロースが良いときもあればバリューが良いときもあるだろう。例えば、来夏の東京五輪開催を目指してワクチンの開発が急速に進み、経済活動が一気に正常化するならば、鉄道や空運などの株価が急回復する可能性はある。

グロースが悪化しなくとも、バリューの一部といえるリターン・リバーサル効果が強く現れるだろう(株価が急落した銘柄群は、通常、利益低下でROEが低下しPBRも低下、バリューになることが多い)。同時にコロナ・ショックの正常化期待はその後の金利水準の正常化期待につながり、銀行株上昇もあり得る。長期投資のコアとしては、どのような状態でも狼狽せず、幅広く人々の努力と工夫で価値を生み出す世界株式全体を投資対象としておいた方が良い。

もちろん、投資資金の一部で、いわゆるサテライトとして、投資家自らが信じる長期成長が期待できる銘柄群に絞って投資することも良いだろう(短期サイクルでの波乗り投資ではない)。その場合、例えば次の10年を担う投資先を検討するのであれば、ロボットの利用拡大とか自動運転の一般化などの未来を見据えて投資するという考え方が適切だ。そのような銘柄群が次の時代の「グロース」に結果として分類されていくだろう。

今、グロース銘柄に投資するかどうかを考えることは、一見簡単に見えて実は難しく(経済状況に応じてセクターや銘柄を選ぶほうが直接的)、しかも現在グロースに分類されているから将来もグロースに分類されるとは限らない点で、短期的である。

※本文記載の銘柄について、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンドにおける保有、非保有、および将来の個別銘柄の組み入れまたは売却を示唆するものでもありません。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

関連リンク