会社員でもフリーランスでも!

あと2カ月あれば間に合う5つの節税

提供元:Mocha(モカ)

今年も残すところ、あと2カ月ほどとなりました。年始早々に起きたコロナウィルス感染拡大のために常に落ち着かず、慌ただしい日々だったという人が多いのではないでしょうか。とはいえ、税金の金額を左右する年末調整や確定申告の手続きはすぐそこに迫っています。

今回は、会社員の方もフリーランスの人も、今からでもできる節税方法を5つ集めてみました。使えるものは積極的に使って、おトクを手に入れてみませんか。

おトクな節税(1):医療費控除

医療費控除は、1年間に支払った医療費が一定額を超えたときに、確定申告をすることで税金が安くなるものです。すでに利用したことがある方、馴染みのある方もきっと多いのではないでしょうか。

医療費控除には、「(通常の)医療費控除」と「セルフメディケーション税制」の2種類があり、どちらか1つを選択します。どちらも自分だけではなく、家族(同居・別居を問わず生活費を共有している家族)全員分をまとめて申告することができます。また、過去5年は遡れますので、申告漏れの分はまとめて申告を行うことができます。

●医療費控除

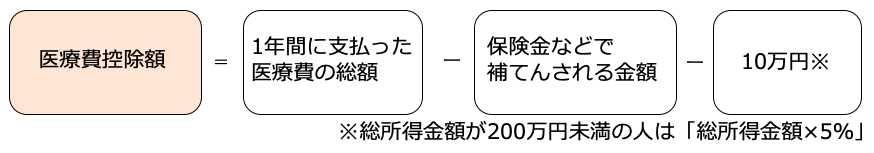

医療費控除は、1年間のうちに支払った医療費から、保険金などで補てんされる金額を引いた総額が10万円を超えた場合に、その超えた部分の金額の税金が安くなる(所得控除される)制度です。医療費控除の上限額は毎年200万円です。

なお、総所得金額が200万円未満の人は10万円ではなく、総所得の5%を超えると対象になります。医療費控除では、かかった医療費だけでなく、通院する時の公共交通機関の費用(バスや電車代)なども対象になります。

●医療費控除額の計算式

例)入院費用が80万円、受け取った生命保険金が30万円の場合

入院費用80万円―生命保険金30万円―10万円=40万円(医療費控除額)

●セルフメディケーション税制

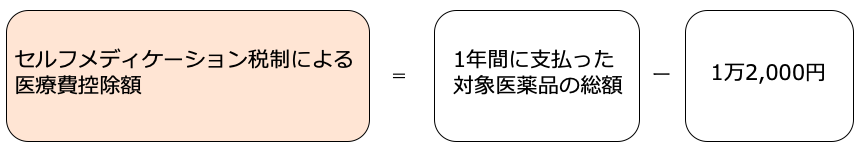

セルフメディケーション税制は、定期的に健康診断などを受け、自分で健康管理を行える人のための制度です。1年間にドラッグストアなどで買った対象医薬品が1万2,000円を超えた場合に、その超えた部分の金額の税金が安くなります。セルフメディケーション税制の上限額は8万8,000円です。

●セルフメディケーション税制の計算式

例)対象医薬品の購入総額が2万円だった場合

2万円―1万2,000円=8,000円(セルフメディケーション税制による医療費控除額)

医療費控除するほどは医療費を支払っていないという場合でも、セルフメディケーション税制が利用できるかもしれません。ぜひ確認してみましょう。

なお、どちらの場合にも、医療費を支払ったり、薬を買ったりしたことを証明する領収書やレシートが必要。提出は不要ですが、5年間は大切に保管しましょう。

おトクな節税(2):iDeCo・つみたてNISA・一般NISA

iDeCo(イデコ・個人型確定拠出年金)・つみたてNISA(ニーサ・少額投資非課税制度)・一般NISAも節税の恩恵を受けられます。iDeCoとつみたてNISAは所定の投資信託や預金・保険(iDeCoのみ)を定期的に積み立てていく制度です。また一般NISAは、株式や投資信託を購入することができます。

どれも基本的には長期間に渡って利用するものですので、今から始めて損は無いどころか、始めないことが機会損失になりかねません。まだ始めていない人は、将来に備えてぜひ取り入れてみましょう。

●iDeCo

まずはiDeCoから。iDeCoには3つの税金メリットがあります。

(1)毎月積み立てる掛け金は全額所得控除の対象となる

(2)運用中に発生した利益に税金がかからない

(3)受け取る時に一定の税優遇がある

例えば、年収500万円、30歳の会社員の人が60歳まで毎月1万2,000円を60歳まで積み立てると、年間の所得控除額は28,800円、30年間の所得控除額は86万4,000円になります。これは効果が大きいですよね。

●つみたてNISA・一般NISA

つみたてNISAと一般NISAでもiDeCo同様、運用中に発生した利益に税金がかかりません。

通常、利益には約20%の税金がかかります。例えば50万円の利益が出た時には約10万円が税金として差し引かれ、手元に残るのは約40万円です。もしつみたてNISA・一般NISAを利用しているとすると、運用中の利益には税金がかかりませんので、丸々50万円を手にすることができるのです。

おトクな節税(3):生命保険料控除・地震保険料控除

生命保険に加入している人は、毎年秋に保険会社から送られてくる「生命保険料控除証明書」をもとに、年末調整時に会社から渡される「給与所得者の保険料控除申告書」に記入して提出することで、保険料控除が受けられます(フリーランスの人は確定申告を行います)。

該当する保険料控除は以下の4つです。

(1)一般生命保険料控除

(2)介護医療保険料控除

(3)個人年金保険料控除

(4)地震保険料控除

生命保険料控除・地震保険料控除では、保険料の全額が控除されるのではなく、一定の計算式をもとに算出された金額が控除額となります。保険料が少額でも使えますので、忘れずに申告したいですね。

おトクな節税(4):住宅ローン控除

住宅ローン控除は、住宅ローンを利用してマイホームの新築、取得または増改築などを行い、一定の要件を満たしている場合に利用することができます。控除率は年末借入残高の1%で、控除期間は10年間(2019年10月1日〜2020年12月31日までに入居した場合は13年)です。住宅ローン控除は税金からダイレクトに引くことのできる「税額控除」です。効果が高いので、該当する場合には忘れずに使うようにしましょう。

住宅ローン控除は、初年度は必ず確定申告が必要になりますが、会社員である場合2年目以降は年末調整で完結します。また、過去に申告を忘れた分については、5年以内でしたら遡って還付申告ができます。

おトクな節税(5):ふるさと納税などの寄付金控除

近年、全国各地で大規模な自然災害が毎年のように発生しています。被災地を支援するための寄付金を募っている自治体や団体が数多くありますので、寄付をした経験がある人もいることでしょう。国または地方公共団体、公益団体などへの寄付金は「特定寄付金」と呼ばれ、所得から控除することができます。

また、ふるさと納税を利用した寄付も所得から控除することができます。ふるさと納税は自分が応援したい自治体へ寄付をすることで貢献できる制度で、被災地支援もできますし、その地域の特産品などをお返しとしてもらうこともできます。

例えば、2万円寄付をすると税金が1万8,000円安くなり、実質2,000円の出費で返礼品や特産品をもらうことができます。

ふるさと納税の控除を受けるには原則として確定申告が必要ですが、ワンストップ特例制度を利用すると、1年間で5自治体までであれば確定申告不要になります。

ただし、寄付の上限額は個人の収入と家族構成で異なります。毎年の所得に大きな変動がほとんどない会社員の人は控除上限額の計算がしやすいですが、フリーランスの人は所得変動が毎年あるので、注意が必要です。

また、iDeCo・小規模企業共済・住宅ローン控除・医療費控除を利用していると、ふるさと納税の寄付控除限度額に影響しますので、よく確認するようにしましょう。なお、寄付金控除もまた、5年以内であれば遡って申告し、税金を安くすることができます。

まとめ

これら5つの制度を利用して節税をするには、手続きや確定申告を行わなければならないので、億劫に感じてしまう人がいるかもしれません。ちょっと手間はかかりますが、一度行えば来年以降もスムーズにできるようになります。何より、節税してお金を増やすことになるのですから、是非チャレンジしてみて下さいね。

[執筆:ファイナンシャルプランナー 小河由紀子]

関連リンク

株式会社Money&You

お金の知性が、人生を変える。女性向けマネー&キャリアのコラムサイト