給付も控除も対象外!?

給付消失・控除削減・社会保険料増…高所得者の負担額は年約18万円増える?

提供元:Mocha(モカ)

近年、税制や社会保険料等の制度改正より高所得者の負担が増しています。そこで今回は2020年以降に高所得者の給付消失や負担が増す制度とその変更点をご紹介します。高所得の人はご自身がどの制度においてどの程度影響を受けるのか、事前にチェックしておきましょう。

負担増(1):給与所得控除額の計算方法の改正

給与所得控除とは、所得税・住民税の計算の際に会社員や公務員などの給与所得者の年収(給与収入)から一定金額を差し引く制度です。給与収入から給与所得控除を差し引いた金額が給与所得となり、この金額から各種所得控除を差し引いた金額が所得税および住民税の課税対象の所得となります。

同じ年収でも給与所得控除が大きければ課税される所得金額が少なくなるため、その分所得税・住民税の節税につながります。

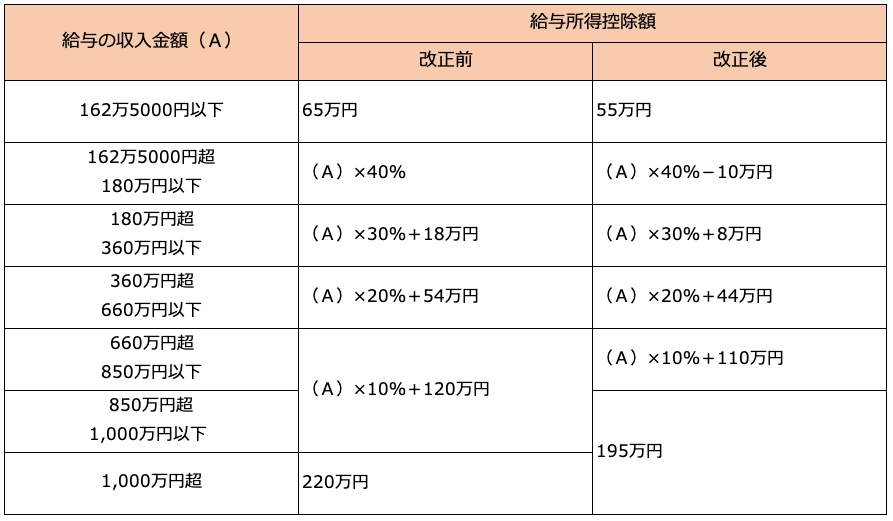

2020年からは給与所得控除額の計算方法が以下のとおり変更になっています。

・給与所得控除額の計算方法

給与収入850万円以下の金額帯でそれぞれ改正前より給与所得控除が10万円減額となっていますが、これは同じく2020年から所得控除の一種である基礎控除の金額が38万円から48万円(※)に増額したことによる調整です。

※48万円への増額は合計所得金額2,400万円以下の人が対象。

実質的に課税される所得金額に影響が出るのは850万円を超える人です。改正前より給与所得控除と基礎控除を合算した金額が少なくなるため所得税および住民税の課税対象となる所得が増え、税額負担が大きくなります。

とくに所得税においては所得金額が高い人ほど税率が高くなる累進課税制度が採用されているため、ただでさえ高所得者の税額負担は多くなっています。これに加えて給与所得控除が減ってしまうため、さらなる負担増となってしまいました。

負担増(2):厚生年金保険料「標準報酬月額」の上限引き上げ

厚生年金は会社員や公務員などの給与所得者が対象となる国民年金の「第2号被保険者」が加入し、原則65歳から国民年金に上乗せして受給できる公的年金です。第2号被保険者は毎月の給与から厚生年金保険料が天引きされます。

厚生年金保険料は、第2号被保険者が受け取る給与(報酬月額)を一定の幅で区分して定めた「標準報酬月額」に厚生保険料率を乗して計算されます。標準報酬月額は毎年9月に、4月から6月の報酬月額をもとに改定がおこなわれます。直近では2020年9月に改定されており、これまでは62万円(報酬月額60万5000円以上)であった上限が65万円(報酬月額63万5000円以上)に引き上げられました。

厚生年金は厚生年金保険料の標準報酬月額をもとに計算されるので、将来もらえる年金額が増える効果もありますが、現時点での負担が増すことには変わりがありません。

負担増(3):介護保険料「総報酬割」の緩和措置期限切れ

介護保険とは介護が必要になった場合に介護サービスを受けることができる社会保険制度です。40歳になると原則すべての人が介護保険に加入となり、同時に介護保険料の徴収が始まります。

会社員や公務員が加入する被用者保険(健康保険組合・共済組合・協会けんぽ)の介護保険料では、各保険の加入者の総報酬に比例させる「総報酬割」が導入されています。この総報酬割は2017年度から段階的に導入が始まり、2020年度からは全面導入となっています。

大企業のように総報酬額が高い健康保険組合では、総報酬割の導入によって介護保険料が高くなるため、保険料が急激に上昇しないための緩和措置として、2019年度まで被保険者一人当たりの介護保険料の額に上限を設けていました。この緩和措置が2020年度に期限切れを迎え、大企業を中心に介護保険料の負担が大きくなっています。

介護保険料は標準報酬月額(賞与は標準賞与額)に介護保険料率をかけて算出します。料率は加入している被用者保険によって異なりますが、総報酬割の緩和措置の期限切れによる影響で0.5%ほど料率がアップする企業もあるようです。

負担増(4):児童手当制度「特例給付」の所得税減

児童手当制度は、中学生までの児童を養育している人に一定額の手当てが給付される制度です。支給額は児童の年齢によって以下のとおりに定められています。

●児童手当の支給額

3歳未満:一律1万5000円/月(年18万円)

3歳以上小学校修了前:1万円/月(年12万円)

*第3子以降は1万5000円/月(年18万円)

中学生:一律1万円/月(年12万円)

児童手当制度には所得制限限度額が設けられており、その金額以上の所得の場合は給付額が児童1人当たり月額一律5000円(年6万円)の「特例給付」が給付されます。

所得制限限度額は、扶養親族等の人数によって異なります。扶養親族等の人数、1人につき38万円を622万円に加算した額が所得制限限度額となります(夫婦共働きの場合は高いほうの所得が対象となる)。

しかし、今後はこの「特例給付」にも所得制限が設けられる予定です。2020年12月14日に開かれた全世代型社会保障検討会議では、2022年10月から年収1200万円以上の対象世帯の給付を打ち切る案が最終報告されました。

つまり、もともと高所得者はもらえる児童手当が減額されていたのに、2022年10月からはその手当がもらえなくなるということです。

負担増(5):75歳以上の医療費負担割合引き上げ

上の(4)までは主に現役世代の高所得者の負担増となる税制・制度についてご紹介してきました。一方、高齢者で一定以上の収入がある人も今後医療費において負担が増すことになりそうです。

病気やけがをして医療機関で治療を受けた際の医療費が一部軽減される「公的医療保険」。75歳以上の人は一律「後期高齢者医療制度」という種類の公的医療保険に加入となります。

後期高齢者医療制度加入者の現在の医療費自己負担割合は、一般・低所得者で1割、現役並みの所得者の場合は3割となっています。2022年度後半にはこの負担割合の見直しが予定されています。対象は現在1割負担となっている加入者のうち、課税所得が28万円以上かつ年収200万円以上(※)の人で、該当者の自己負担割合は2割になる予定です。この対象になるのは後期高齢者の上位30%程度になるといわれています。

※単身世帯の場合。複数世帯の場合は、後期高齢者の年収合計が320万円以上。

これまでは現役並み所得者でなければ75歳以上の医療費は1割負担で済んでいましたが、年金受給額が多い人や一定の収入がある人は2割負担の対象になるため、医療費がかさんでくる高齢者にとって悩ましい問題です。

40代の大企業勤め高所得者なら年間約18万円増

前述した税制や制度の変更によって高所得者の負担がどれだけ増すのか、以下の具体例を用いて計算してみましょう。

【想定例】

年齢:40歳

年収:1200万円

職業:会社員(大企業勤務)

子ども:1人(中学生以下)

利用できる所得控除:基礎控除のみ

●給与所得控除(所得税・住民税):年約6万円の負担増

給与所得控除の改正によって所得税と住民税の納税額にどの程度影響があるのか、概算額を比較してみましょう。(復興特別所得税および住民税の均等割は考慮せず)

【改正前】

給与所得控除額(a)=220万円

給与所得(b)=給与収入1200万円-(a)=980万円

課税される所得金額(c)=(b)-基礎控除38万円=942万円(住民税の基礎控除は33万円なので947万円)

所得税額(d)=(c)×所得税率33%-153万6000円=157万2600円

住民税額(所得割)(e)=(c)×所得税率10%=94万7000円

所得税・住民税合計額=(d)+(e)=251万9600円

【改正後】

給与所得控除額(a)=195万円

給与所得(b)=給与収入1200万円-(a)=1005万円

課税される所得金額(c)=(b)-基礎控除48万円=957万円(住民税の基礎控除は43万円なので962万円)

所得税額(d)=(c)×所得税率33%-153万6000円=162万2100円

住民税額(所得割)(e)=(c)×所得税率10%=96万2000円

所得税・住民税合計額=(d)+(e)=258万4100円

今回の例では、給与所得控除の改正により、所得税と住民税の納税額が合計6万円程度増える結果となりました。

●厚生年金保険料:年約3万円の負担増

厚生年金保険料は標準報酬月額に厚生年金保険料率(現在18.3%)をかけて計算します。年収1200万円の人の標準報酬月額は変更前後どちらも上限金額となるのが一般的なので、変更前後の厚生年金保険料は以下のようになり、年間3万円程度の負担が増します。

【変更前】

標準報酬月額62万円×厚生年金保険料率18.3%÷2(※)×12ヵ月分=68万760円

【変更後】

標準報酬月額65万円×厚生年金保険料率18.3%÷2(※)×12ヵ月分=71万3700円

※保険料負担は会社と折半なので、従業員負担は総額の2分の1となる。

●介護保険料:年約3万円の負担増

今回の例の人の標準報酬月額を98万円、総報酬割の緩和措置期限切れによる介護保険料率が0.5%上昇したと仮定すると、以下の数式のとおり年間3万円程度の負担増となります。

標準報酬月額 98万円×介護保険料率上昇分0.5%÷2(※)×12ヵ月分=2万9400円

※保険料負担は会社と折半なので、従業員負担は総額の2分の1となる。

●児童手当:年約6万円の負担増

年収1200万円の人の場合、児童手当は「特例給付」となるため現在は年6万円(月5000円)が給付されています。しかし、2022年10月からは年収1200万円以上の人は給付がなくなってしまうため、年間6万円の負担増となります。

●合計で年約18万円の負担増

今回の例では、給与所得控除・厚生年金保険料・介護保険料・児童手当の改正・変更によって年間18万円程度の負担が増す結果となりました。これが毎年継続するとなると、見過ごせない金額ではないでしょうか。

今回ご紹介した税制や制度の変更点は、主に会社員や公務員などの高所得者に影響があるものです。給与所得者の場合、所得税・住民税や社会保険料は給与から天引きされるため実際に負担が増していることに気づきにくいかもしれません。いつの間にか給与の手取りが減っていたということがないよう、ご自身の例にあてはめて、実際にどの程度負担が増すのか把握しておくことをおすすめします。

まとめ

高所得者といえども、負担が増した分は少なからず家計に影響します。75歳以上の医療費負担割合が2割になることによる老後の医療費負担増も見据えておく必要があります。家計の見直しや資産運用、税制優遇制度(NISA、iDeCo、ふるさと納税他)などを活用して、負担が増す分の対策をおこないましょう。

[執筆:ファイナンシャルプランナー 鈴木靖子]

関連リンク

株式会社Money&You

お金の知性が、人生を変える。女性向けマネー&キャリアのコラムサイト