【第12回】昭和金融恐慌と投資

この記事は、連載シリーズ「歴史的な視点で経済、市場を学ぼう」の第12回で、2021/4/23(金)配信「【第11回】日本の近代化と株式市場」の続きです。

1. 1927(昭和2)の銀行の取り付け騒動

前回は、第一次世界大戦後の事業拡大ブームの破綻と関東大震災が重なり、事業には破壊後の再生・再編という機会が訪れた一方、金融機関は蔓延的な金融不安に直面したところまでをお話しました。

多くの銀行が返済見込みのない手形を抱え、これらの手形を日本銀行が再割引する震災手形という形で資金供給を受ける状況になっていました。震災手形の対称となる銀行は96行にも及びました。

中でも、台湾銀行と東京渡辺銀行の2行は、1926(昭和元)年段階で震災手形割引残高に占める未決済残高の比率(未決済率)が86%を上回る極めて厳しい状況でした。預金者に対する返済能力をソルベンシーといいますが、台湾銀行と東京渡辺銀行はソルベンシーが疑われても仕方のない状態だったのです。

1927(昭和2)年3月に、震災手形の処理で日銀が被った損害について、国債を発行して補填し、また、まだ残る銀行の不良債権処理のために国債を貸し付ける法案についての激しい国会審議が行われました。その中で、大蔵大臣片岡直温が東京渡辺銀行の破綻を口外してしまいます。これが新聞で報道されたことから、預金者の不安は高まりました。その数日後、首都圏の中小規模の銀行のソルベンシーについて疑わしい情報が蔓延したことで、複数の銀行の前に預金者が引き出しの列を作りました。もっとも、先述の震災手形に関する法案が議会で承認されたことで、この取り付け騒動は一旦沈静化しました。

その翌月、かねてより不安視されていた台湾銀行を救済するための緊急勅令案が発案されましたが、枢密院の精査委員会がこれを否決するという事態が起こり、台湾銀行は休業に至ります。この衝撃はインターバンク市場を直撃しました。

インターバンク市場とは、銀行間で資金を融通し合う市場です。銀行は決済の流れ等により一時的に資金に過不足が発生するもので、そのような場合にインターバンク市場で資金を調整するのです。運用先に困った銀行が利殖の場としたマーケットでしたが、当時は、実のところ粉飾決算を株主に誤摩化すためその場しのぎで現金を調達する場にもなっていました。ともかく、インターバンク市場を通じて様々な銀行が資金を貸し借りしていました。そうしたマーケットのなかで多額の資金を借りていたのが台湾銀行でした。

したがって、台湾銀行が休業したことで、このインターバンク市場で台湾銀行に合わせて2億円もの資金を提供していた銀行は資金を回収できなくなります。貸し手となった銀行は40行にも及びました。この影響で、関西の有力銀行や、宮内省の御用金を取り扱う十五銀行が休業に追い込まれてしまいました。

十五銀行の休業は一大ニュースでした。十五銀行が休業した4月21日、三井、三菱、安田、住友、第一という当時の5大銀行の東京本店(住友は東京支店)にまで預金の取り付け客が列を作りました。預金取り付けの波は未曽有のパニックとなって全国に広がりました。そこで、新たに大蔵大臣に就任した高橋是清は、預金業務停止命令、日本銀行による資金サポート等を断行し事態の収拾を図りました。

2. 昭和金融恐慌が招いた、「投資から貯蓄へ」

”日本人は貯蓄好きで投資嫌いである。だから、家計の金融資産に占める株式等のリスク資産の割合が米国のおよそ1/3、欧州に比べて1/2しかない”というような一般論はよく耳にします。日本人が投資を嫌う理由の推論としては、1990年代のいわゆるバブル崩壊による損失の記憶や日本人の生理化学上の性質による説まで真偽はともかく諸説あるようですが、ここでは上記の昭和金融恐慌を境とした郵便貯金の進展を通じて、昭和金融恐慌がもたらした日本人へのマインドの「変化」が、その後の日本人の貯蓄選好に繋がっていったというお話をします。

そもそも日本人は歴史的に投資が嫌いだったのでしょうか?

こんな話があります。現在の山形県酒田市に江戸期を代表する富家がありました。本間家です。特に本間光丘(1732~1801年)が当主の時代に空前の繁栄を遂げるのですが、この光丘の叔父が本間宗及です。投資が好きな人には本間光丘より米相場の神様と言われた本間宗及の方が著名かもしれません。実は、仮の当主だった叔父の本間宗及を光丘は追放して本間家の当主になるのですが、その追放の原因が宗及の投機性だったと言われています。宗及は投機で本間家の資産を劇的に増加させていましたが、その行動は本間家の家訓に沿わなかったのです。本間光丘は米投機はせず、土地の集約化や公共部門への長期的な投資等を行うことで莫大な富を得て、有名な上杉鷹山の経済顧問等も務めています。

上記は投機を嫌う日本人という意味では鮮やかなエピソードと言えますが、一方で、本間家を出た宗及もまた、相場の世界で天才と呼ばれ晩年に江戸幕府の経済顧問を務めたといいますから、宗及が国民的なアンチヒーローだったというわけではありませんでした。

江戸時代には堂島米会所という世界的にも特徴のある差金決済による清算取引を前提にした先物市場が存在し、本間宗及のような人物が活躍したように、その取引は投機的側面が強かったけれど大きな流動性を得ていました。明治政府はその初期に投機性を理由に一時は全国の米会所を閉鎖するにいたりますが、それでも、横浜での洋銀取引等でも差金決済方式の取引が行われ、やがて米取引市場も再開していきます。勿論、これらの取引には商業的実需があったわけですが、政府が投機熱を押さえつけなければいけないほど、逆に一般には広く受容されていたとも言えます。

1872(明治5年)には庶民の間でウサギが投機の対象になる騒動が起こっています。めずらしいウサギがとんでもない値段で取引されたりしました。ウサギの次には万年青(オモト)の投機ブームが起こっています。これらの様子を見る限り日本人が民族として歴史的に、リスクをとって利殖を狙うのを嫌っているという様子は伺えません。

1893(明治26)年には取引所法が施行されますが、この法以降に、商品取引所を含めて日本に取引所が濫設される事態も起きています。ピークの1897(明治30)年には証券取引所は全国に137箇所もありました。昭和金融恐慌が起こる30年前のことです。取引所の濫設については厳しい規制がかけられていきますが、前回も述べたとおり、1920年頃までは日本人が全体として投資に否定的であるという様子はうかがえず、むしろ政府は国民の投機熱を押さえる政策を採っていたとも言えます。

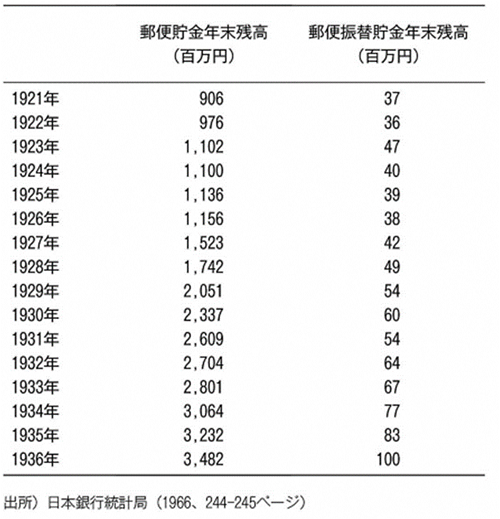

貯蓄については、1875(明治8)年に郵便貯金制度が開始されてはいますが、政府が郵便貯金制度の拡充に特別に力を注いでいたわけではありませんでした。しかし、1920年代の金融不安から郵便貯金の残高が急増していきます。

この貯金額急増の原因は、金融不安とその後の昭和金融恐慌です。40日の間に30行もの普通銀行が休業するという異常事態を体験したのですから、国民は民間銀行に対する信頼を失い、その分、公的な金融機関である郵便貯金の安全性に強い関心を持つようになったということでしょう。

そして、こうした公的機関に集められた資金は政府の政策的資金源となっていき、今度は郵便貯金への貯金が奨励されるという方向に進むことになるのです。まさに、「投資から貯蓄へ」という現在の私達が掲げているのとは真逆の道です。また、昭和金融恐慌は教育現場にも大きな影響を与えたといわれていて、実は、算術教育現場では複利計算が教えられなくなるというようなことが起き始めます。

戦後昭和の日本人の特徴ともされた貯蓄好きは、実は、昭和金融恐慌が遠因であったと言えるのかもしれません。(次回は6月に配信予定)

※このお話は、横山和輝名古屋市立大学経済学部准教授の協力を得て、横山氏の著作「マーケット進化論」日本評論社、「日本史で学ぶ経済学」東洋経済新報社 をベースに東京証券取引所が作成したものです。

(東証マネ部!編集部)