これからのリスクを考える

提供元:日興アセットマネジメント

<ここがポイント!>

■ テーパリング:量的緩和の終わりではなくスピードダウン

■ 法人税増税:25%への増税は織り込み済み、28%ならネガティブ

■ 短期的に株式市場は横ばいか:利益成長が株価上昇をもたらそう

テーパリング:量的緩和の終わりではなくスピードダウン

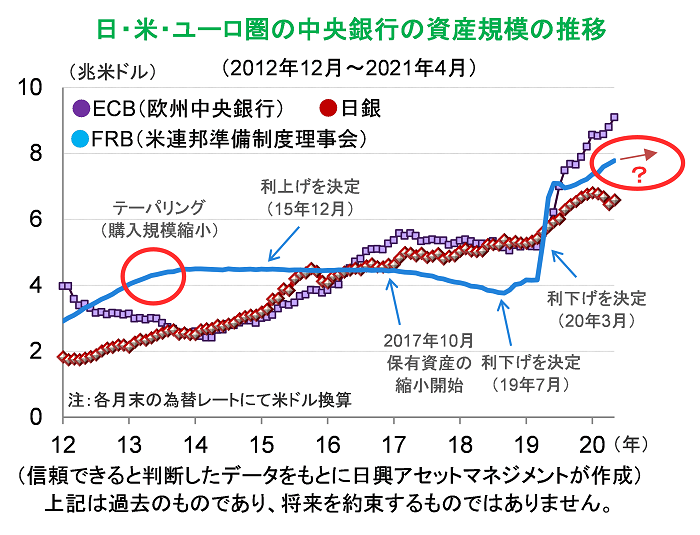

最初に、「テーパリング(tapering)」の意味がしばしば誤解されているので明確にする。テーパリングとは、「先細り」を意味するtaperから派生した言葉であり、量的緩和そのものが終わるのではなく、スピードダウンすることだ。

米国の例を見ると、2014年年初から資産購入ペースのスピードダウンを半年ほど続けた後、2015年に入ってから購入額の水準を維持した。2015年12月に利上げを開始したが、保有資産の規模は縮小せず、緩和縮小は大変ゆっくりと進められた。

今回のテーパリングの開始時期については、雇用の回復を前提として、まずコロナ・ショックで銀行が貸しはがしに走らないよう、CPや社債などクレジット市場へ行った多額の介入を正常化するために、早ければ今年12月ごろ、あるいは22年3月ごろから開始するとみている。

しかし、FRB(米連邦準備制度理事会)のパウエル議長は、2%のインフレ率が確実で持続的になるまで緩和を続けるとも言っている。インフレ率については、失業手当の上乗せ、原油パイプラインの不調、コモディティ価格の上昇程度では、簡単には実現しそうにない。失業手当の上乗せは早晩なくなるし、ランサムウエアによるパイプライン攻撃からも正常化は進む。銅など景気回復に合わせて価格が上昇する商品もあるが、景気回復でインフレ状態になるためには、人々が一時的にではなく、補助金などで貯めているお金を持続的に使い続け、雇用の回復が進み、企業が賃金を引き上げてでも人を雇う必要が出てきて、そのコストを商品に上乗せしても人々の需要が減らないことが必要だ。

このような状況が米国で現れるには、2年程度かかるのではないか。2022年中に米国債などのテーパリングが緊急事態脱却を経て本格化(資産総額の安定化)したとしても、その先の政策金利引き上げは難しいとみている。

法人税増税:25%への増税は織り込み済み、28%ならネガティブ

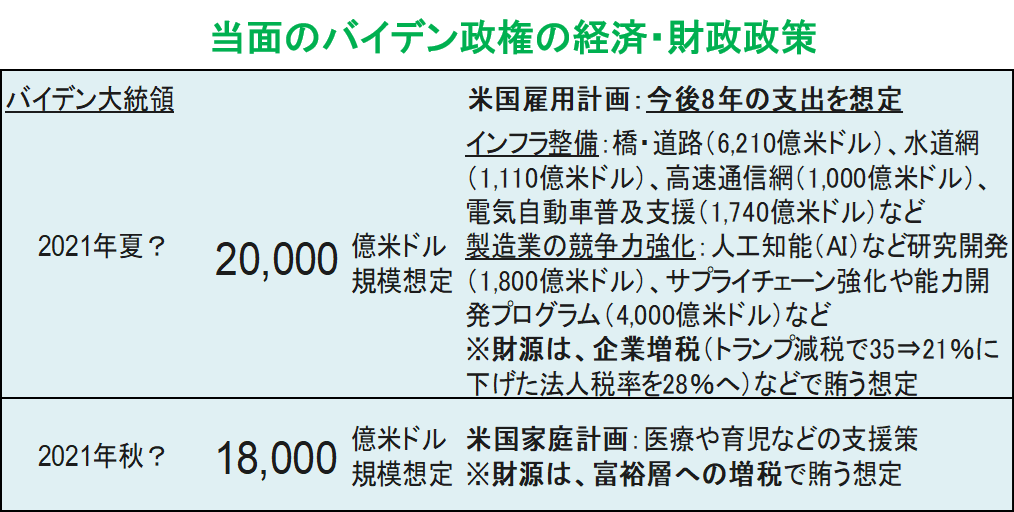

企業増税自体はバイデン政権の政策に含まれており、すでに市場に織り込まれているが、リスクはその規模にある。まず法人税率の水準について、バイデン大統領の公約は28%にすることであった。トランプ前政権の連邦法人税引き下げ(35%から21%へ)前に戻すわけではないが、ようやくOECD平均の約20%に近づいたのに、再び法人税率を高い水準に戻すことに抵抗が強かった。もともと主要国の中で米国の法人税率が最も高かったので、多くの企業が生産拠点を米国外に移すようになってしまっていた。

上記は現時点の内容であり、将来変更される場合があります。

バイデン政権は、米国雇用計画(約2兆米ドル)という主に消費者向けの支出を行うに当たり、それを賄うための企業増税と位置付けた。格差社会の広がりに対応することは、米国経済の持続性のために適切と思われる。利益は大きいが雇用への貢献が少ない傾向にあるネット関連企業などから税をとり、人々に配分することで格差縮小につなげる政策である。しかし、高税率は米国での生産の空洞化リスクを抱えることになる。

そこで、現時点では、バイデン政権は企業増税の水準を28%ではなく25%程度に抑えるだろうと見られるようになり、市場も政権公約よりも低い増税率を織り込んでいる。これが、例えば民主党左派の巻き返しで28%などの税率となれば、市場はネガティブととらえるだろう。

短期的に株式市場は横ばいか:利益成長が株価上昇をもたらそう

テーパリングと企業増税に関するリスクは、いずれも「メイン・シナリオ」ではない。FRBが必要以上にテーパリングや利上げを急ぐ理由はないし、そうなる状況(例えば小さなバブル(フロス)への過剰な対応)になるとも考えにくい。そもそも政策の失敗を予想すること自体「メイン・シナリオ」ではない。

ただし、市場が思っているようにはFRBが動かず、3~6ヵ月程度の間はFRBと市場との間で認識のズレがある状態が続くと想定される。例えば、FRBがインフレが近づいていないと判断しても、市場がインフレを懸念して長期債を売却し、市場金利が上昇することがある。しかし、実際にインフレがFRBの想定した程度に緩やかに進むのであれば、市場は早晩それに気づいて債券を買いなおす―。このようなことが繰り返され、今後も市場の上下動が続くだろう。長期投資家からみれば、市場心理の揺れを投資行動につなげる必要はない。ただ、市場心理やFRBの発言などにその都度反応するヘッジファンドなどは、売買を繰り返すかもしれない。

今年4~5月の資本市場は、株式・金利・債券いずれも狭いレンジの中での取引となったが、インフレや金利上昇への懸念と、ワクチン接種が進み経済正常化の進展期待が高まったこととの綱引きになっているようにみえる。そもそも、企業の売上がインフレや金利上昇をカバーするほどに増えるならば、懸念する必要はない。財政政策で人々に配分されたお金がまだ滞留しているので、今後も企業の売上回復が続くとみられる。つまり、金利上昇やインフレへの懸念は、企業収益の回復と成長で払しょくされると考えられる。

現時点までの平均的な企業業績は、コロナ・ショック前の水準まで回復している。巣ごもり需要でショック前より利益が伸びた企業もあれば、ホテル・旅行や空運など回復が不十分なセクターもある。だが、大規模な財政政策と貯蓄取り崩しの少なさをみる限り、ワクチン接種が進み経済活動が正常化すれば、幅広いセクターにおいて、単なる回復ではない利益成長になるとみる。今後、インフレや金利よりも、企業収益が十分期待に沿う程度に成長するかに注目したい。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

関連リンク