生前贈与ができなくなるって本当?

提供元:エース証券

昨年12月に発表された税制改正大綱の中で、今後、特に私たちの生活に大きく影響があると思われるものを1つ取り上げてその内容と対策についてご説明したいと思います。

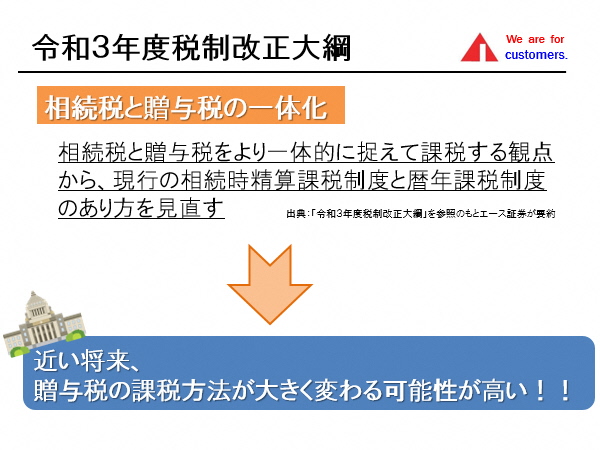

今年の税制改正大綱の中で特に注目すべきポイントは、近い将来、相続税と贈与税の課税方法が大きく変更になることが盛り込まれたところです。

現在、相続税と贈与税はそれぞれ別々に税金を計算していますが、今後、相続税と贈与税を一体化して、税金を課税する方向で見直すとの記載になっています。

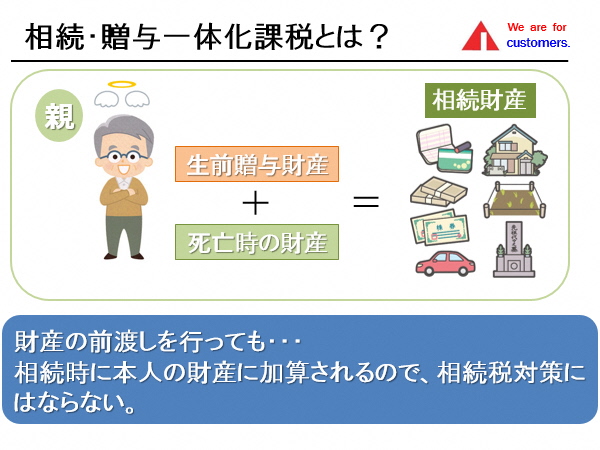

今後、「相続税と贈与税を一体的に課税しましょう」ということで、前もってお子さんに前渡しをした財産も、親御さんがお亡くなりになられた時には相続財産に含めて相続税を計算しようという方向での変更が検討されています。

今でも、奥様やお子さんといった相続人に対する財産の前渡しには、お亡くなりになる直前3年分だけは相続財産に含めて相続税を計算しなさいというル-ルがあります。

今後、相続財産として持ち戻しの対象として相続人以外の方(お孫さんも含めて)、また持ち戻し期間についても、お亡くなりになる前10年以内に生前贈与をした財産が、相続財産の対象になる可能性が高いようです。

相続税対策として、お子さん、お孫さんに財産の前渡しを行っていっても、ある程度の長い時間を掛けなければ、相続税を計算する際のご自身の財産自体が減っていかないので、今後相続税対策としての生前贈与は難しくなりそうです。

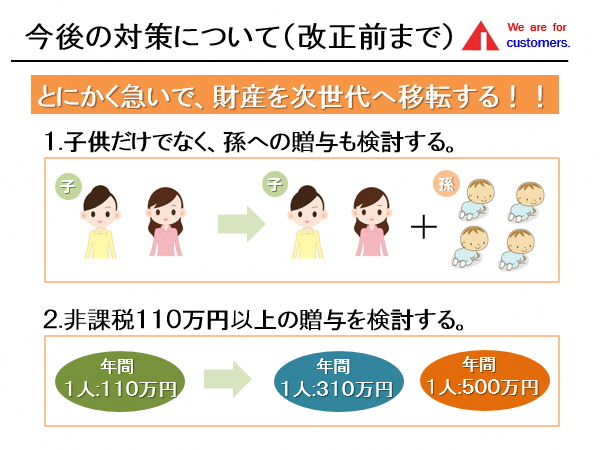

それでは「どういった対策をとったらいいのか?」と申しますと、相続税と贈与税の一体化は、あくまで法律が変わった後の生前贈与から適用されますので、とにかく法律が変わる前までに、急いで次の世代に財産を移転していくことに尽きるのではないでしょうか。

具体的にいつから始まるのかというのは、まだ一切、決まっていません。時期については明言できませんが、結果的に、5年後、10年後になったとしても、後になればなるほど、きっちりと備える期間を長くとれることになりますので、将来的な法律の改正を見据えて、早い段階から対策を行っていただいても損することはないと思います。

1つめの方法としては、非課税枠の範囲内での財産の前渡しをお考えの方は、お子さんだけではなくお孫さんへの生前贈与をご検討していただきたいと思います。

年間の非課税枠が110万円と、金額自体があまり大きくありませんので、生前贈与の相手がお子さんだけでは、なかなか大きな金額の財産の前渡しは難しいです。法律が変わるまでの限られた時間の中で、少しでも多くの財産を次の世代に引き継いでいくには、お子さんだけでなくお孫さんも含めて、生前贈与をする相手を増やしていただくと効果的です。

2つめの方法としては、資産家の方は110万円ずつちょこちょこ財産を生前贈与していっても、なかなか財産が減っていかないという問題があるかと思います。

例えば、20歳以上のお子さん、お孫さんに500万円の財産を前渡しした場合、お子さん、お孫さんが払う贈与税は48.5万円です。税金の金額だけ見るとちょっと多いように感じますが、率にして考えてみますと、500万円もらったうちの48.5万円が税金ですから、税金の負担率は10%以下の9.7%です。10%という税率はあらゆる税金の中で最も安い税率の部類に入りますので、この税率以下で財産を次の世代に引き継ぐことが出来るのであれば、負担感は少ないのではないでしょうか。

相続税と贈与税の一体化の具体的な内容、始まる時期については今年の年末の税制改正以降になるかと思いますので、本記事の内容は、まだ決定事項ではありませんし、あくまで私見を交えてご説明させていただきました。

今後、相続税と贈与税が一体化されていく方向への動きは止められないと思われますので、将来的な法律の改正を見据えて、早い段階から対策を行ってみてはどうでしょうか。

(提供元:エース証券)

関連リンク