とある市場の天然ゴム先物 24

日本の天然ゴム先物はどのくらい中国市場の影響を受けているのか

近年、天然ゴム先物は中国市場の影響を受けて動くとよく言われるようになってきています。そこで今回は、日本の天然ゴム先物がどれくらい中国市場の影響を受けているのかについて取り上げてみます。

中国天然ゴム先物市場の影響とは

まずはゴム報知新聞の人気連載、マーケットアナリティクスの2021年9月20日の記事を見てみましょう。

「JPX天然ゴム先物相場(期先)は、RSSが1キロ=200円台前半まで小幅切り返す展開になった。9月10日には一時197.40円まで下値を切り下げて年初来安値を更新していたが、持ち高調整の動きで200円台を回復している。特に目立った買い材料は見当たらなかったが、上海ゴム相場主導で安値修正の動きが優勢になった。」

このように日本(OSE)の天然ゴム先物(RSS3先物)が上海先物取引所の天然ゴム先物に引っ張られる、という話をよく聞くようになってきました。

2020年の一日平均取引高で比べると、日本のRSS3先物が4,464枚であるのに対し、上海先物取引所の天然ゴム先物は415,402枚で約90倍にもなります。確かにそれだけの差があれば、巨大な中国市場が日本市場の値動きに大きな影響を与えるというのも頷けるかもしれません。

その一方で、上海先物取引所での取引は原則、中国の国内投資家に限られます。一部の国際的なゴム投資家などは中国本土に法人を置くことによって投資可能ですが、それでも上海市場は国内要因を中心に動くことが多いと言われます。

こうした状況において、中国市場の影響はどのような形で波及しており、またどのようなインパクトを持っているものでしょうか。

日本の天然ゴム先物価格は中国市場に影響を受けるだけなのか

まずは両市場の天然ゴム先物における日次の値動きの関係を見てみましょう。

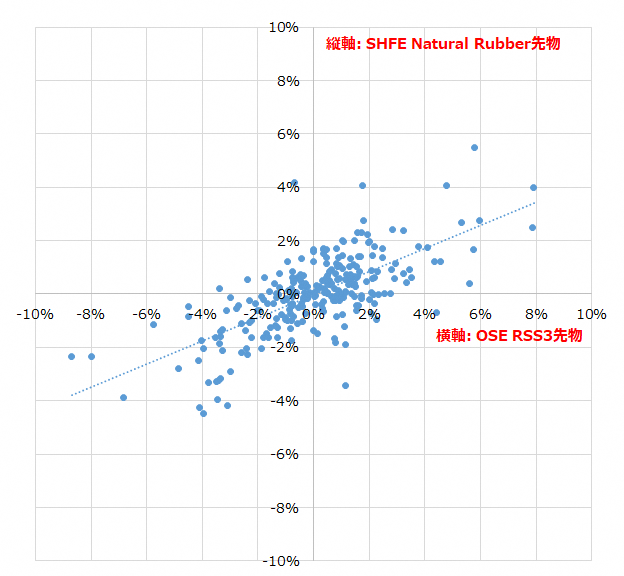

OSE RSS3先物とSHFE Natural Rubber先物における清算値段の前日比

出所:JPX、SHFEより筆者作成

こちらは日本のRSS3先物と上海先物取引所の天然ゴム先物の前日比をプロットした図になりますが、大まかに右上がりとなっており、両市場の値動きが同方向にある傾向が見て取れます。

ただしこの図では「ざっくりと同じ方向に動く傾向がある」ことは分かりますが、「どちらの市場主導で相場を引っ張っているか」が分かりません。

そこで次に、日次の値動きに対する両市場の影響度合いを見るために、両市場の清算値段が前日比2%以上動いた日をピックアップし、そこに始値の前日清算値段比も加えて眺めてみましょう。

上海先物取引所の取引開始時間は日本時間11時ですので、もし日本市場の始値が前日清算値段から大きく動いていた場合で、中国市場も始値の段階で同方向に大きく動いたとすると、その値動きは日本発である可能性があると推測できます。

一方、日本市場が取引開始後の日中に始値の水準を超えて中国市場と同方向に大きく動いた場合、この値動きは中国市場の影響を大きく受けた可能性があります。

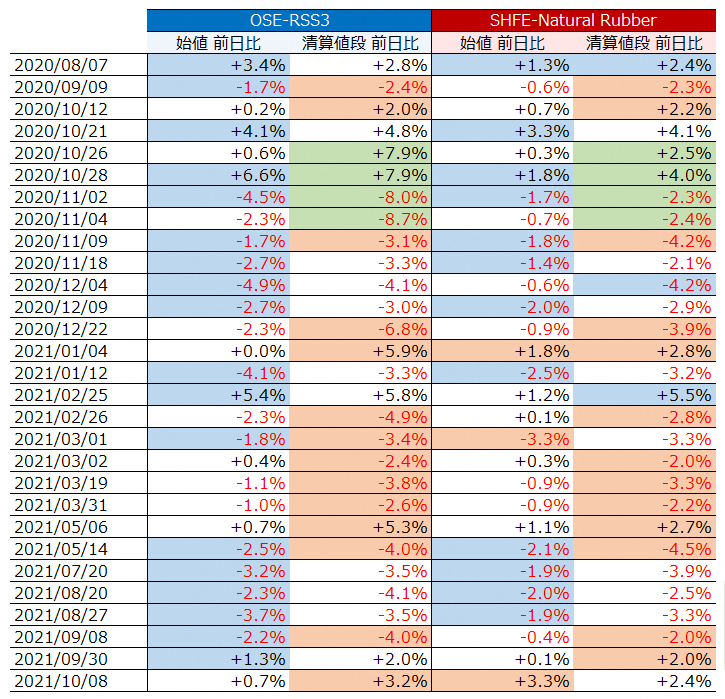

OSE RSS3先物とSHFE Natural Rubber先物における清算値段の前日比

出所:JPX、SHFEより筆者作成

日本市場(OSE)のRSS3先物について、「始値 前日比」の列の青色の部分は、その日の取引開始(始値)時点の値動きが終日の価格変動の半分以上となっていることを意味します。

例えば2020年10月21日では、日本市場の取引開始時点(9:00)でRSS3先物は前日比+4.1%で、取引終了時(15:15)では+4.8%ですので、9:00の時点でその日の市場の値動きの方向性がほぼ決まっていたことになります。

この日の上海市場は取引開始時点(日本時間11:00)で+3.3%と、日本市場の値動きに連動する形でスタートし、その後は両市場とも小幅に値上がりをして取引を終了しています。

また2020年12月4日のように、日本市場が取引開始時点で大きく下げた(-4.9%)ものの、上海市場は取引開始時点では大きく反応せず、その後に価格が急落し、取引終了時点では日本市場と同水準まで値下がり(-4.2%)をしたというパターンもあります。

これらは日本市場の値動きが中国市場に影響を与えたと言えそうなケースであり、2020年12月9日、2021年1月12日、2月25日、7月20日、8月20日、8月27日などが同カテゴリーに入りそうです。特徴としては、中国市場は取引開始時において日本市場より小さい変化幅での様子見で始まり、その後に同方向に大きく動く傾向があるようです。

他には、両市場とも小さな変化幅での取引開始(2020年10月12日や2021年3月2日、5月6日)または同方向の値動きでの取引開始(2020年9月9日、11月9日、12月22日、2021年3月19日、3月31日、5月14日、9月8日)ののち、日中に変化幅を拡大させていったというケースもあります。

このケースでは、もちろん詳細な値動きや取引情報などを更に確認する必要がありますが、市場流動性の規模の違いを考えると、中国市場がリードする形で日本市場の値動きに影響を与えた可能性があり得るでしょう。

また2021年1月4日や10月8日のように、日本市場の取引開始時には大きな動きはないものの、中国市場の取引開始時に大きく相場が動き、それに引っ張られて日本市場が動くというケースもあります。こうしたケースは中国市場が休日明けの際に生じる傾向があるようです。

少ないデータ量の下で限定された期間での分析とはなりますが、日本市場が中国市場に影響を与えたと思われるケースもあることから、「日本の天然ゴム先物は価格決定権を完全に中国市場に渡してしまった」と過度に卑下する必要はなさそうです。

特に2020年10月末から11月初旬の相場高騰時では、そもそもの値上がりのきっかけがどの市場からであったのかはこのデータでは読み取れませんが、日本市場が連日8%近い変動となったことから(表の緑色の部分)、他市場に対して大きな影響を与えたことは想像に難くありません。

ただし、こちらはあくまでも日次ベースでの値動きとなりますので、マーケットを日々見ていますと、短期~中期的な価格動向という点では、中国の新車販売動向といったファンダメンタルズや投機的な動きを含めた中国市場の影響を強く感じているところです。

こうした中国市場のもう少し広い影響度合いについては、しっかりと腰を据えて分析する必要があると考えています。

取引高、取組高への影響

さて、次に中国市場は日本市場の取引高にどのように影響を与えているのでしょうか。

日々の取引高における影響を確認するのは難しいですが、中国には2月中旬(春節)と10月初旬(国慶節)に大型連休がありますので、この大型連休中の日本やシンガポールの取引高を見ることで投資家動向を推測してみましょう。

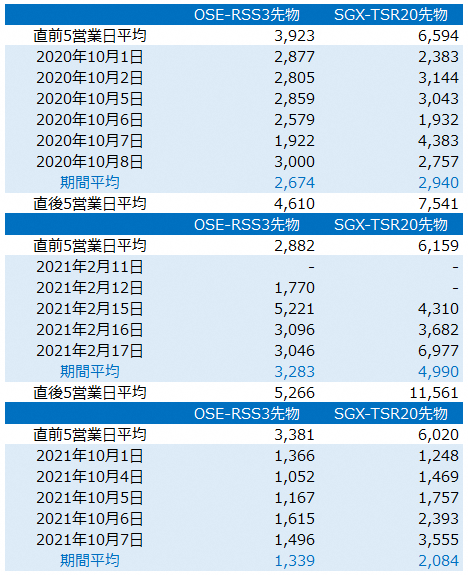

中国市場休場時、直前・直後5営業日の取引高推移

こちらの表は中国の大型連休中(青色部分)における、日本(OSE)のRSS3先物とシンガポール(SGX)のTSR20先物の取引高と、連休直前または直後5営業日の両市場の取引高平均となります。

大きな傾向としては、2021年2月の春節時の日本市場を除き、日本、シンガポールともに中国市場の大型連休時には大きく取引を減らしている様子が見て取れます。

取引高へのインパクトはシンガポール市場の方が大きくなっており、また期間で比べると、2021年10月の直前5営業日平均からの減少率(OSE: -60%、SGX: -65%)の方が、2020年10月の減少率(OSE: -32%、SGX: -55%)よりも大きくなっています。

次に、中国の大型連休期間ではどういったタイプの投資家が日本市場で取引を減らしたのかを見てみましょう。データはJPXの投資部門別売買状況となります。

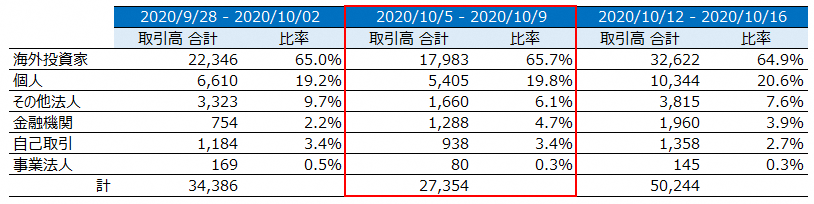

中国連休時(2020年10月)における投資部門別売買状況(RSS3先物)

この投資部門別売買状況は週次データとなりますので、中国の連休に期間が完全に一致することはないのですが、傾向把握のために2020年10月1日~8日の国慶節時のデータを取り上げてみます。

中国国慶節における投資部門別売買状況で該当する期間は、上図の2020年10月5日~9日となります。

前後の週と比較しますと、各投資主体のシェアに大きな変化がないことに気付きます。これは各投資主体が中国連休中に同程度の比率で取引を減らしたことを意味していますので、どこかが突出して取引を控えたという傾向は読み取れません。

あくまでも推測となってしまいますが、一つの仮説としては、中国市場へのアクセスが可能な一部の海外投資家は中国の大型連休のため取引を減らし、その他の投資家は市場流動性の低下や相場の材料不足などから取引を控えた、といったことが考えられるかもしれません。

なお2021年の投資部門別売買状況は本稿の作成時点(10月8日)ではまだ公表されていないため、2020年と同傾向であるかは断言できませんが、一方で2021年10月の国慶節時の取組高の推移には興味深い傾向が出ています。

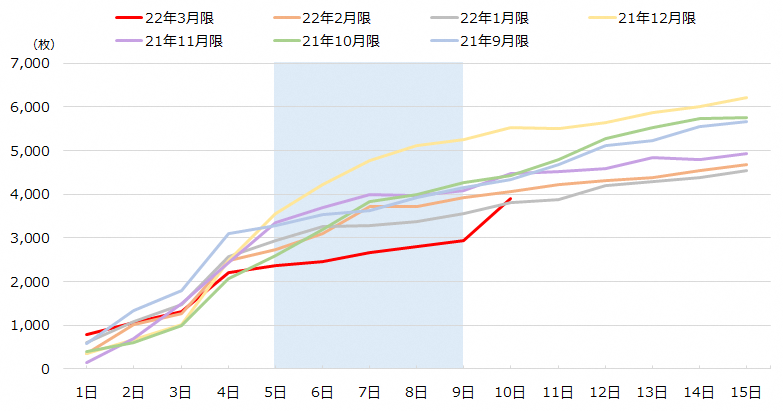

RSS3先物 第6限月の取組高(建玉残高)推移(納会日からの日数別)

OSEのRSS3先物で最も取組高(建玉残高)が多い限月は第6限月となりますが、新たな限月が第6限月となるのは月末近辺の納会日の翌営業日になります。2021年9月末のケースでは、納会日が9月24日で、翌営業日の9月25日に新たに2022年3月限が第6限月となります。

基本的には第6限月になった日から取組高(建玉残高)が増加していき、1ヵ月ほどで元の残高までポジションが積みあがっていくことになります(これを「ロール」と言います)。

さて、9月25日に第6限月となった2022年3月限(上図の赤線)ですが、通常は過去の限月と同じペースで取組高(建玉残高)が積み上がっていくところ、この限月は納会日から5~9日後(上図の青い部分、10月1日~7日)の中国連休時においてこのペースがスローダウンしました。

2020年の同時期の中国連休時では、全体の取組高(建玉残高)が現在よりも約30%大きかったこともあってか、こうした傾向は生じていませんでした。そこから推測すると、納会日から5~9日後における取組高のギャップ1,000~1,500枚について、中国と日本の両市場を取引するプレイヤーが連休で取引しなかったことが要因で生じている可能性もあります。

もちろん単なる市況要因という可能性もありますので、今後の中国連休時の動向を引き続きウォッチしていきたいと考えています。

さて、今回は日本の天然ゴム先物に対する中国市場の影響を見てきました。

限定的なデータではありますが、本分析からは、(1)値動きは日次ベースでは両市場ともに影響を与えている場面が見受けられる(より長い期間での影響分析は今後の課題)、(2)取引高では中国市場が連続して休場となる場合、日本のみならずシンガポール市場もネガティブな影響を受ける、(3)ただし日本市場では投資主体別において偏った形での取引高の減少は出てはいない(4)直近の2021年10月の第6限月の取組高推移には何らかの兆候が見て取れる(ただしそれが恒久的な傾向として言えるかは今後の状況次第)、といったところが分かりました。

最近は経済成長率に鈍化の兆しが見えてきたものの、巨大な経済規模を背景とした中国先物市場の拡大は今後も継続していくことになると思われます。

70年を超える歴史を持つ日本の天然ゴム先物市場ですが、拡大していく中国市場に席巻されていくのか、それとも独自の市場として存在感を放ちながら中国を含めた海外市場とのシナジーを発揮していくのか、大きな岐路に立たされています。

先人から引き継いだ天然ゴム先物の火を消さぬよう、今後も業界全体で市場の活性化やエコシステムの拡大に取り組んで参りたいと考えているところです。

※次回の更新は2021年10月26日(火)頃の予定です。

【もっと知りたい方に!】

JPX 「投資部門別取引状況」

上海先物取引所「Market Data」

(著者:大阪取引所 デリバティブ市場営業部 矢頭 憲介)

(東証マネ部!編集部)

関連リンク