1970年代との違いは?

米国のスタグフレーション懸念は行き過ぎ?

提供元:みずほ証券

足元でスタグフレーション懸念が浮上

10月28日に発表された2021年7-9月期の米実質GDP成長率(季節調整済み)速報値が前期比年率+2.0% (改定値+2.1%)と4-6月期の同+6.7%から減速したほか、10月29日に発表された米国の9月PCEコアデフレーターが前年比+3.6%と高止まりしていることなどから、足元でスタグフレーション(景気停滞と物価上昇が併存する経済状況)懸念が浮上しています。

スタグフレーション懸念は行き過ぎ

足元の米景気の減速は、新型コロナウイルスの感染拡大による打撃からのV字回復の反動もあり、巡航速度による景気の拡大は継続する可能性があります。また、新型コロナ治療薬(経口薬)の普及や児童に対するワクチン接種開始により、対面授業が再開されれば、女性を中心に労働参加率の回復が一段と進むことが予想されます。

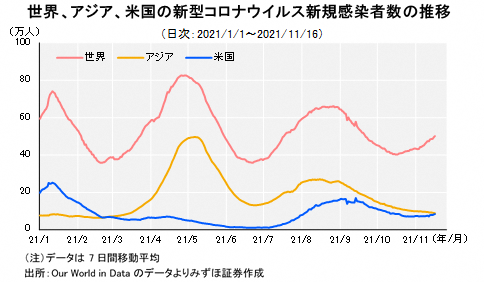

加えて、アジアでは新型コロナワクチンの効果発現などから新規感染者数が減少傾向にあることなどから、米国内で人手不足が解消し、東南アジアの半導体・電子部品等の工場稼働が回復に向かえば、生産の正常化が進む可能性があるでしょう。

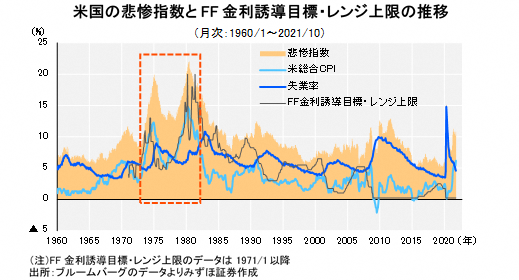

以上のことから、足元で高止まりしているインフレは供給制約の解消にともない鈍化する可能性があるとみており、いまのスタグフレーション懸念は行き過ぎではないかと考えています。加えて、2021年10月時点の悲惨指数(米失業率と米総合CPIの上昇率の合計)は10.8%と、スタグフレーションが1970年代に発生したオイルショック時の水準ほど上昇してはいません(下図内赤枠参照)。

米金融当局者は1970年代の教訓を活かした金融政策を実施する見通し

過去に金融政策が洗練されていなかったことも、1970年代の米国経済に混乱が生じた要因の1つと考えられます。

当時の米連邦準備理事会(FRB)は、失業率とインフレ率の変動に対応するため、金融緩和と引き締め政策を短期間で繰り返すゴー・ストップ政策(go-stop monetary policy)を実施した結果、インフレ率の変動が高まったことに加えて、失業率上昇への対応が後手に回るなど、後追い型の政策となりました。

70年代の金融政策についてクラリダFRB副議長は「きわめて多くのミスがあった」と述べていることから、米金融当局者は当時の教訓を活かした適切な金融政策を実施する公算が大きいだろうとみています。

なお、11月の米連邦公開市場委員会(FOMC)では、月間150億ドルのペースで資産買い入れ額の縮小(テーパリング)の開始を決定しましたが、パウエルFRB議長はFOMC後の会見で「テーパリングは金利政策に関するシグナルではない」と言及。時期に関しても「今は利上げに適した時期とは考えていない」との考えを示しました。

また、パウエル議長は、利上げの条件として掲げる「最大雇用」について「2022年後半にも達成が可能と考えている」と述べたほか、「インフレの状況に応じて必要と判断すれば行動する」として、政策対応を柔軟に行う姿勢を表明しました。

こうした点から、FRBが利上げを急いで経済に悪影響を及ぼしたり、その反対に金融政策が後手に回ってインフレを放置したりする事態は避けられるものと予想しています。

提供元:みずほ証券