積立投資しやすいのは? リアルタイムな価格で売買できるのは?

米株投資の選択肢「公募投資信託」「東証上場ETF」「米国上場ETF」を比較!

年々、注目度を高めている米国株投資。今後のアメリカの成長性を考えると興味が湧くが、アメリカ企業の個別株に投資するのは少しハードルが高く感じてしまうだろう。

個別株以外の投資手法としては、「公募投資信託」「ETF(上場投資信託)」が挙げられる。これらの商品の特徴や銘柄を選ぶポイントについて、金融ジャーナリストの鈴木雅光さんに聞いた。

選びやすく少額から始められる「投資信託」&「ETF」

「初めて米国株投資をするなら、『公募投資信託』や『ETF』がいいと思います。その理由は、アメリカ企業のなかには、日本にいると馴染みのない業態やビジネスの企業が多く、個別株を選ぶのが困難だからです」(鈴木さん・以下同)

例えば、アメリカにはプールの清掃を行う会社がある。日本人の感覚だと成長性がなさそうに感じるが、アメリカは庭にプールがある家がそれなりにあるため、ビジネスとして成り立つのだ。アメリカの経済状況だけでなく、文化や生活まで把握した上で個別株を選択していくのは、難しい作業になるだろう。

「そのため、マーケットに精通しているプロが銘柄を選択してくれる『公募投資信託』や、指数に連動する『ETF』といったパッケージ商品の方がわかりやすく、自動的に数十、数百といった複数銘柄への分散投資が個人投資家にも可能になります。数千円から投資可能な商品があるところも特徴です」

ただし、「公募投資信託」に関しては、ファンドマネージャーが銘柄を選んで運用していくアクティブ型は注意が必要だという。

「アクティブ型はファンドマネージャー次第なので、ファンドマネージャーに能力があるか見極める力が必要になります。投資初心者だと困難だと思うので、S&P500やNASDAQ100といった指数に連動するインデックス型を選ぶ方がいいでしょう」

積立投資がしやすい「公募投資信託」

インデックス型の「公募投資信託」と「ETF」は、どちらも指数に連動するもの。S&P500に連動する銘柄を選べば、値動きに大きな違いはないといえる。では、どのような部分を比較して選ぶといいだろうか。

「中長期での積立投資を考えるのであれば、『公募投資信託』がマッチしやすいといえます。積み立ての仕組みがありますし、米国株に投資するインデックス型のなかにはつみたてNISAやiDeCoで利用できるものもあるからです」

ただし、アメリカの指数に連動している「公募投資信託」であれば、どれを選んでも問題ないのかというと、そうとはいえないようだ。

「長く運用するためには、その『公募投資信託』自体が存在し続ける必要があります。そこで注目すべきは純資産総額ではなく、純資金流出入額です。資金が流入している銘柄は、その銘柄自体がなくなるリスクが低いので、安心して積み立てられます。株価が下がっている時期でも資金が流入している銘柄を探してみましょう」

例えば、モーニングスターのサイトで各銘柄の「月次資金流出入額」の項目を見ると、過去数年の資金の流出入をグラフで確認できる。銘柄選択の参考にするといいだろう。

「東証上場ETF」と「米国上場ETF」の違い

一方の「ETF」は、どのような特徴があるのだろうか。

「『ETF』は取引所に上場されている投資信託の一種ですが、個別株と同様にリアルタイムの価格で売買ができるので、機動的な売買が可能。相場状況などを見ながら取引したい人に向いているといえます。また、同じ理由で価格が明確ですし、そもそもが指数に連動することを目的とした商品なので、中長期の投資を考えている人にとってもわかりやすい商品といえるでしょう」

実は、大きく2つに分けられる「ETF」。1つは東京証券取引所に上場されていて、円建てで投資できる「東証上場ETF」。もう1つは、アメリカの証券取引所で上場されていて、ドル建てで投資できる「米国上場ETF」だ。

「ここ数年、各証券会社が力を入れていることもあり、国内でも『米国上場ETF』を買いやすくなりました。そのため、『東証上場ETF』と『米国上場ETF』のどちらを選ぶかという迷いが生じると思います。ドル建てでも問題ないということであれば、『米国上場ETF』でもいいでしょう。ただ、どうしても為替が気になってしまう人や慣れ親しんだ円でやり取りしたい人は『東証上場ETF』の方が投資しやすいでしょう」

「東証上場ETF」は、S&P500やNASDAQ100といった指数に連動するものが基本となるが、「米国上場ETF」はセクター別、規模別、テーマ別に設計された銘柄も存在する。

「多様さは『米国上場ETF』の魅力ですが、目移りしやすいという側面もあります。セクター別の銘柄を組み合わせて独自のポートフォリオを組めると、より有効な投資が目指せるものの、初心者だと難しいかもしれません。一方、『米国上場ETF』と比べると銘柄は少ないですが、外国株専用口座も開く必要がなく、円で買える『東証上場ETF』の方がわかりやすいでしょう」

「米国上場ETF」を購入するには、円をドルなど外国の通貨に交換する時に為替手数料がかかってくるが、「東証上場ETF」であれば為替手数料は発生しないという違いもある。

「ただし、『ETF』も好きに選べばいいというわけではありません。重要なポイントは流動性です。流動性の低いETFは買いたい時に買えず、売りたい時に売れないおそれがあります。ある程度流動性があるものを選ぶようにしましょう」

銘柄の流動性を知るためには、売買高や売買代金をチェックしよう。同じ指数に連動する「ETF」のなかで、売買高や売買代金が高いものが流動性が高いといえる。

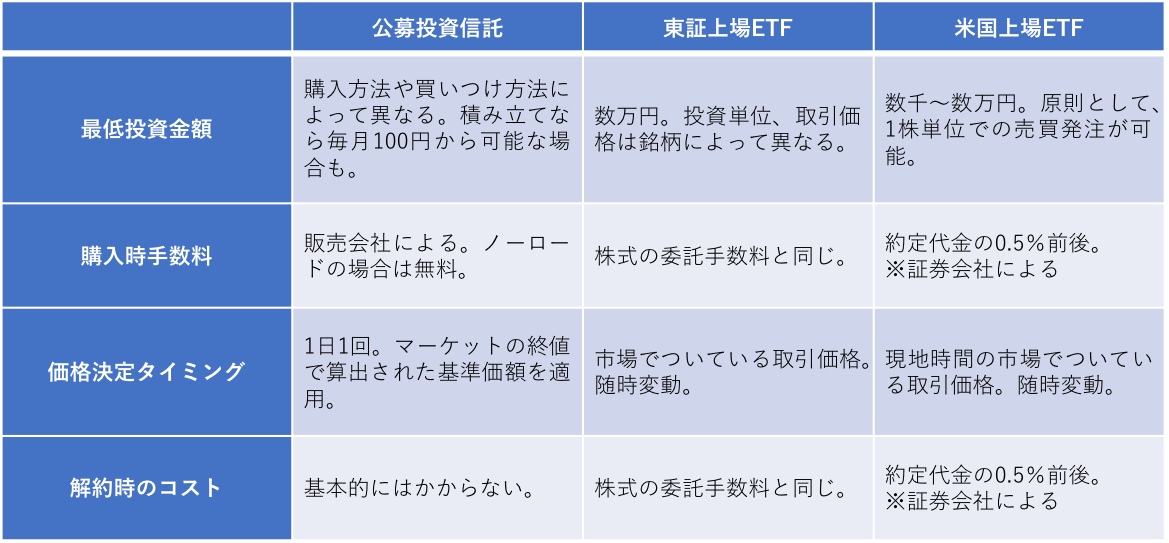

解説してもらった特徴以外の部分も、鈴木さんにまとめてもらったので、確認しておこう。

※上記の手数料のほかに運用管理費用(信託報酬等)がかかる

それぞれに特徴が異なる「公募投資信託」「東証上場ETF」「米国上場ETF」。得をしやすいものはないため、自分の投資スタイルや投資の目的にフィットするものを選ぶようにしよう。

(有竹亮介/verb)

関連リンク

鈴木雅光

金融ジャーナリスト。JOYnt代表。証券会社の支店営業、証券業界紙の記者、投資信託データベース会社での雑誌や単行本の執筆担当を経て、2004年に独立。経済・金融関連の単行本を中心に、企画立案・執筆、オンラインメディアや雑誌への寄稿、テレビやラジオ番組の制作・出演、イベントの企画などを行う。