株高の進行と共に保有すべき資産とは?

資産運用におけるリスクと闘う“金”!

提供元:三菱UFJ信託銀行

新型コロナパンデミック(世界的大流行)を契機に…

変なものです。2019年末から2020年初にかけて新型コロナウイルスが世の中に登場し、その強力な感染力に世界が怯えた。もちろん世界の株式マーケットもその先を察知して、2020年3月16日にはリーマンショックを想起させるほどの大暴落。あらゆる資産が軒並み風前の灯。今回のこの惨事は「金融マーケットだけでなく社会生活そのものをも脅かすとんでもないシロモノだ」と皆が震撼した。

ところがどっこい!世界株価は各国中央銀行、各国政府による金融政策、財政政策によりなんとか底割れを回避し、半年後には3月の急落前の水準まで回復。金融政策、財政政策も歴史上に残る大盤振る舞い。その後、米国株式などは連日の史上最高値更新の局面も。

そして先日の日本時間12月16日に、米連邦準備理事会(FRB)は来年の米国政策金利の引上げを3回行うとの決断を宣言。しかし、その日の米株式マーケットは「予想の範囲内」との解釈からか、値が崩れるどころかその日の高値圏で取引を終えた。

通常、金利の引上げ=“利上げ”は株式マーケットにとっては向かい風のマイナス要因。今後の株式マーケットは利上げと共に上昇を続けるのか?そんな思いもチラついたこの日の株式マーケットであった。

しかし冷静に足許を確認すると株価は高値圏しかも史上最高値圏にあることは間違いない事実。これから先、いつ下落に転じるかビクビクする高所恐怖症になりはしないか?筆者は株価が高くなればなるほど下落に対する備えを万全にする必要があると考える。

資産運用の安定化を脅かす5つのリスク

さてここからは最高値圏にある株価を横目で眺めながら、そもそも資産運用の世界において急落・急上昇など大きな変動、とりわけ急落をできるだけ避け安定した運用を継続できるに越したことはない。これからの時代、資産形成が大事なことはわかってはいるが、投資の専門家でなければ尚更のこと、長きにわたってより安心感を持って運用に臨みたいはずだ。

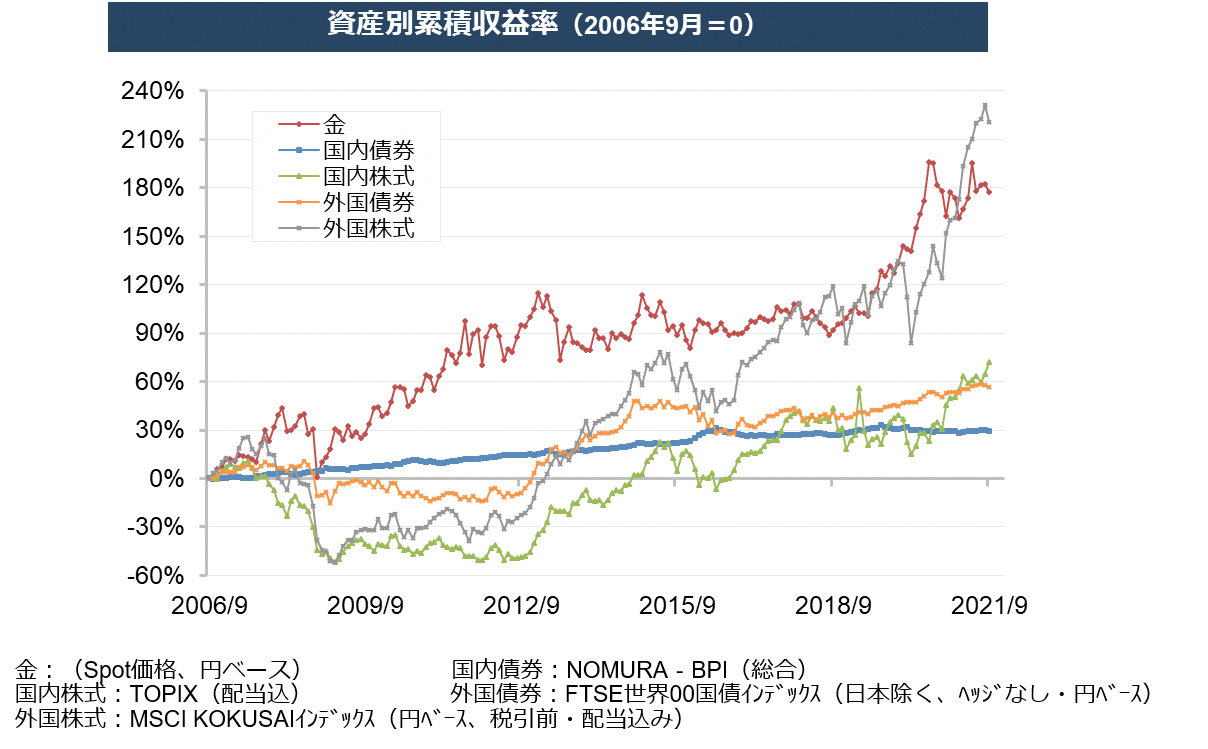

その役目を果たしそうな資産が「金(ゴールド)」だ。金は「投資」のメタルとも言われ、昨今ではポートフォリオに組み込まれることも多くなった。

「資産運用にも使える」つまり「運用資産全体のリスク抑制効果が期待される金」に対する考え方・接し方について少し詳しく見て参りたい。資産運用における数多くのリスクに対して、投資資産としての金を保有することで想定される効果を考えてみましょう。

(1)内外株式のリスク・相関の高まり

日米株価の連動性が高まり、一方向に動くことが多くなっている。正直、少し危なっかしい。元来、金は株式との相関(同じように動く傾向)が低いというのが一般的。つまり「金は、株価が下落する時に買われ、株価が上昇する時に売られる」と考えられていた。

ただし、最近は「株価も上昇、金価格も上昇」する局面も時折ある。世界的な金融緩和による異常な資金供給(世界的なカネ余り現象)が影響していると考えられる。行き所のないマネーが株式市場に流れ込み、更には金市場にも流れ込んできているということ。現在の状況は異常な世界的大金融緩和の結果だと考えられる。

マネーの状況が通常期の状態に戻れば、株式と金の相関関係も元来の姿(逆相関)に戻るのではないかとも考えられる。概ね金は株式と反対の方向に動くという分散効果が回帰してくるのではないか?株式中心のポートフォリオに対してボラティリティーを和らげる効果が期待される。

(2)テールリスク

滅多に起こらないと考えられているが、「起きたら…もう大変!」という事象。「確率は低いが発生すると影響が大きいリスク」。

例えば2008年リーマンショックが相当すると考えられる。当時は“100年に1度の大ショック”と騒がれた。今回の新型コロナパンデミックはどうか…まだ予断を許さない状況だが?リーマンショック時は、運用資産として何を持っていてもダメ(あらゆる資産価格が下落)だった。

ただし、金も最初は大きく売り込まれたが、最終的に価格が反転上昇するのが一番早かったのは金。しかも価格が大幅に上昇し、リーマンショックでやられた幾ばくかの損失を金が補完したのは記憶に新しいところ…金を持っていた人にとっては。金が安全資産と言われる由縁だ。

※過去の実績は将来を保証するものではありません

(3)インフレ(物価上昇)リスク

金=実物資産。世の中の物価上昇時には、実物資産価格は一般的には上昇する。現在、新型コロナ感染拡大が発覚してから丸2年になろうとしている。2020年3月には「リーマンショックの再来か?」と騒がれたが、その後、ワクチン接種はじめ各国の精力的な対応が功を奏して、何とか経済が回復に向かう段階にきていると思われる。

経済回復が見込まれると価格が上がる代表例は“オイル=原油”だ。経済回復は喜ばしいものの連れて顕在化してきたのが「インフレ=物価上昇」。日本では未ださほどではないが、米国においては、厳寒期を前にガソリンはじめとする燃料の高騰などから、国民から不満が出る状況にまで至っている。

また新型コロナで一旦職を離れた人がなかなか労働市場に戻ってこない結果、人手不足→賃金上昇→物価上昇。人手が足りていないからモノを作ることができない→供給制約→物価上昇。もうこれ!完全に構造的なインフレ?ではないか。

このような環境下では、実物資産である金価格も上昇が見込まれる。物価上昇の要因としては、他にも中央銀行による資金供給、新型コロナによる消費抑制からくる余剰資金の増加などから、お金があるから少し高くても買ってしまおう!という行動に出やすくなり物価が上昇するという傾向もみられる。現在の世界的な金(カネ)余り現象が引き起こしかねない、将来のインフレリスクが懸念されている。

(4)通貨リスク

金は国際基軸通貨であるドル(米ドル)の対極にある資産と考えられている。ドルが不調な時は金が補完する。このことを印象付けたのもやはり「リーマンショック」ではないだろうか?当時はあらゆる資産が売られたわけだから仕方ないが、「世界で一番信用力があり流動性も高い」米国債券までもが売られた…。これは大きなショックだった。「ホントにアメリカの債券って大丈夫?アメリカの通貨=ドルで大丈夫?」と。

今でこそ政策金利引き上げが見込まれていることを背景にドルが高くなっているが、数年ほど前からドルに対する信認が低下傾向にあると思いませんか?そう!あの大統領が登場してからだ。この期間、金価格は上昇傾向にあり、現在も高値圏に位置している。「あの国の大統領」は替わったが、新たな大統領がどのような発言・パフォーマンスを見せるか?も、金市場を考えるうえでポイントになるかもしれない。

(5)信用リスク、流動性リスク

株式・債券は無一文になることもあり得る(企業で言うと倒産)。金はどこの国の顔ももたない無国籍、いわゆる無所属。そして…、ツタンカーメンのマスクにみられるように「存在そのものに価値がある!」。時空を超えて輝き、永遠に残り決して紙くずにはならない。

以上から金というのはいろいろな局面において、基本的に他の資産とは「逆の立ち位置」にある性質があるのだ!と気付く。言い換えると、投資の世界の中における「保険」の役割があると考えることができるのではないか。

ただし金について投資をするとなると、十分に気を付けないといけないことがある。これは金の最大のデメリットだ。永遠の輝きを持つ金は存在そのものに価値があるが、何の配当も利息も生まないということだ。

現在の世の中は不確実性だらけ

さて、足許の最大のテーマは、言うまでもなく依然として「新型コロナのパンデミック(世界的流行)」だろう。世界的な疫病であるが故、人々の社会生活に対してマイナスの影響をもたらすものであることに間違いない。では株式はじめとする金融商品にとっては?

最後に資産運用を取り巻くリスク。言い換えれば、足許の「不確実性(不透明性)」について、筆者自身が考えるものを列記(順不同)したい。

(1)新型コロナパンデミック

(2)台湾を中心とする東シナ海を取り巻く情勢(特に米中関係の摩擦)

(3)ウクライナ情勢に関する米ロ対立

(4)米中におけるテック(テクノロジー)争奪戦(サプライチェーン〈供給網〉の確保)

(5)2023年以降の米国利上げとその時における新型コロナパンデミックの状況

(6)2022年秋 米国中間選挙

(7)インフレ高進(特に米国)

(8)日本「新成長戦略」の中身とその実効性

(9)度重なる北朝鮮のミサイル発射(トランプ米大統領時代は発射ゼロ)

(10)地震

……

など数え上げれば切りがない。

これらの不確実性が実現すると、経験則からするとまずほとんどが「株価の下落(暴落)」につながると考えていいだろう。何も経済事象だけでなく政治はもちろんのこと社会生活の変化そのものまでもが株式はじめとする金融商品に影響を及ぼすということだ。

株価が高値圏にあるということだけでなく、社会生活ももちろんのこと資産運用を取り巻く環境下には様々なリスクが潜在している。これらのリスクに対して、コトが起きる前に備える必要があると考える。

手軽に備えるには、どうする?!

ここまで記してきたように、「投資」のメタル=金には“資産運用ポートフォリオに対する保険”の機能が期待されると筆者は考えています。では金に投資するには現物を買えばよいわけですが、どこで購入するのか?購入単位は?現物の保管はどうする?等の問題が山積み。

私ども三菱UFJ信託銀行では、もっと手軽に“金に投資する方法”として、2010年に東証上場した貴金属ETF『金の果実シリーズ』をご活用いただけると考えています。ETFを保有いただくのも、現物に投資するのとほぼ同様な経済効果が得られるものと考えています。

【『金の果実』シリーズの特徴】

(1)現物の裏付けがある…現物を信託財産として国内で保管しています。一定条件の下、金とプラチナはETFから現物に交換することが可能です。国内に現物が存在することで安心感があります。

(2)株式と同様にリアルタイムの価格を見ながら売買できます。(売買は証券会社での取り扱いとなります。信託銀行での取り扱いはありません。)

(3)少額から始められる…1口から取引でき比較的少額〈例 金:6,288円(2021年12月17日東証終値)〉から投資が可能です。

(4)低コストである…保有コスト(信託報酬。保管料や保険料を含みます。)は年間0.440%(金、消費税込)または0.550%(金以外、消費税込)です。

ぜひこの機会に運用ポートフォリオの一部に保険の機能が期待される“金”を加えてみてはいかがでしょうか。人生設計と同じように資産運用ポートフォリオにもコトが起きる前に保険を掛けることが重要だと考えています。

(2021年12月17日記)記載内容は筆者の個人的見解に基づくものであり、三菱UFJ信託銀行の見解ではありません。

(提供元:三菱UFJ信託銀行)

関連リンク