年金の繰下げが向いているのは?

「年金の繰下げ」4つのパターン

提供元:Mocha(モカ)

年金をもらい始める時期を遅らせて受給額を増やす「繰下げ受給」は、長生きのリスクに備えるために有効な方法です。2022年4月以降は、繰り下げ可能な年齢の上限が見直しされ年金額を最大で1.84倍にすることができます。

これにより、受給時期の選択の幅が広がることになりますが、繰下げ受給をするかどうかはあくまでも個人の判断となります。年金受給を間近に控えている方は、「自分の場合、繰り下げして受給額を増やしたほうがよいのか」気になっている方も多いでしょう。

実際には、状況によっては繰り下げないほうがよいケースもあります。そこで、今回は、年金の繰下げ受給に向いている方と向いていない方の事例をケース別に紹介します。今回の事例を参考にして、受給の繰り下げを検討する際、自分にとって有利な選択なのかどうかを見極められるようにしておきましょう。

繰下げ受給による年金額の増加率は最大84%に

年金改革により、年金の繰下げ受給可能年齢の上限が変わります。今までは、65歳から受給できる老齢基礎年金や老齢厚生年金は、66歳以降70歳までの間で申し出た時から受給を開始できる繰り下げを選択することができました。

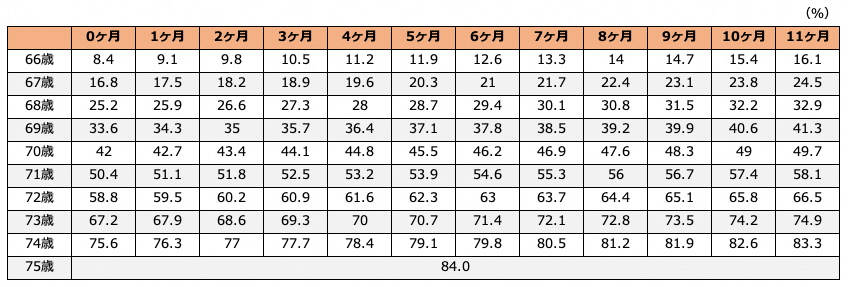

2022年4月以降は66歳以降75歳までの間で選択が可能になり、繰下げ受給の請求をした時点に応じて年金額が増額されます。その増額率は、

増額率=(65歳に達した月から繰り下げ申出月の前月までの月数)×0.007

となっており、最大で75歳まで繰り下げをした場合に84.0%もの増額となります。

●繰下げ受給による増額率

本当に得する「年金繰下げ戦略」の考え方

今の預貯金の金利水準では、84%も増やすことはほぼ不可能ですから、年金を増やしたい方にとって75歳受給開始はとても魅力的な水準です。ですが、安易に繰下げ受給を決めてしまうと、後になって「こんなはずじゃなかった!」と後悔することにもつながりかねません。家族構成や働き方によって、繰下げ受給の向き不向きや注意点がそれぞれ異なります。

パターン別に年金繰下げ戦略の考え方についてご紹介しますので参考にしてみてください。

●繰下げ戦略パターン1:片働き夫婦(会社員+専業主婦)世帯の例

夫のAさん(58)はずっと会社勤め(第2号被保険者)で、それを支える専業主婦(第3号被保険者)のBさん(43)夫婦。

Aさんが45歳のとき、お見合いパーティーで15歳年下のBさんと出会い、電撃結婚。Aさんは、それまで会社での仕事に邁進したおかげで周囲からの信頼や評判も高く、現在は会社役員にまで昇格することができた。子の誕生をきっかけに都内に新築一戸建てを購入。子どもはまだ小さく10歳の小学生の男の子がいる。現在、私立中学受験に向けて準備中、子どもの受験のための塾代や毎月の高額のローン返済と支出も膨らみがちになっており、退職後の蓄えが十分ではないことが気がかり。

【「会社役員Aさん+専業主婦Bさん」の年金戦略】

夫の年金(老齢厚生年金:繰り下げない、老齢基礎年金:繰り下げない)

妻の年金(老齢基礎年金:繰り下げない)

まず、「世帯単位」で考えると、Aさんのように年下の配偶者や小さいこどもがいるケースでは、繰り下げはおすすめできません。なぜなら、老齢厚生年金で65歳未満の妻や18歳未満の子どもを扶養する場合には支給される加給年金がストップしてしまうためです。

また、Aさんは会社役員であることから65歳からもらえる老齢厚生年金の支給額も高いと考えられます。そのため、住宅ローンの借り過ぎや子どもの教育費がかさんだ結果により退職後の蓄えが十分でない場合、無理をしてまで年金を繰り下げない方がよいと言えます。

もし、繰り下げをして少しでも年金を増やしたいというお考えがあれば、老齢基礎年金のみを繰り下げ、老齢基礎年金額を増やす方法もあります。その場合、65歳からの老齢厚生年金についてはそのまま受給することになりますので、加給年金を受給することができます。

●繰下げ戦略パターン2:共働き夫婦(ともに会社員)世帯の例

夫のCさん(56)と妻のDさん(55)は長年会社員として共働きを続けてきた。

子どもは2人いて4人で賃貸マンションで暮らしている。2人はそれぞれ社会人と大学生になっており子育て卒業間近。ダブルインカムの恩恵で、金融資産も3,000万円ほど貯蓄で保有しているほか、定年退職時には2人分の退職金がもらえる見込みのため、老後の生活費で金銭的な不安は今のところない。

現在は、夫婦とも両親は健在ではあるが、いつ親の介護やそのための援助(金銭的・身体的)が必要になってもおかしくないと考えており、そのような事態が発生しても大丈夫なようにしつつ、自分たちの老後のためにできるだけ今の貯蓄は取り崩したくないと思っている。

【「会社員Cさん+会社員Dさん」の年金戦略】

夫の年金(老齢厚生年金:繰り下げる、老齢基礎年金:繰り下げる)

妻の年金(老齢厚生年金:繰り下げる、老齢基礎年金:繰り下げる)

共働き(正社員)夫婦は、老後に「2人分の厚生年金」というご褒美を受け取れます。長年会社員や公務員として共働きを続けてきた夫婦は、2人の年金を合計すると400万円以上にもなるケースも少なくありません。現在、一緒に暮らしている子どもが独立するとさらに生活費はダウンしますので、定年退職後も夫婦2人分の生活費としては十分すぎるほどの年金支給額となります。

さらに65歳以降も会社員として働けるならば、給与などの収入で家計を賄うことができるため、年金を繰り下げながら年金額をさらに増やすことができます。そのため、できる限りは、仕事を継続すると良いのではないでしょうか。

また、親の介護サポート等がいつ発生するかはわかりませんが、2人とも仕事を続けていれば、どちらか一方がその時点で、時間的な融通の効きやすいパートタイムの仕事に変えて体制を整えることも容易ですし、実家のリフォームや施設の入居一時金等でまとまった金額が必要になったら、その時点で年金繰り下げを取りやめて、65歳からの年金分をさかのぼって一括受給することも可能です。

ただしこの場合、繰り下げしたことにはならず、年金は増額されない(本来の受給金額分を一括で受け取り、以後は65歳時点の年金額で年金を受け取る)ことになりますので、その点は注意しましょう。

●繰下げ戦略パターン3:共働き夫婦(ともに自営業)世帯の例

夫のEさん(52)と妻のFさん(58)は個人事務所で士業を営む自営業夫婦。子どもはいない。

姉さん女房のFさんは、35歳の時に独立して個人事業を開始。その当時、夫は会社勤めをしていたが、連日の残業続きで身体が悲鳴をあげ、ついに体調を崩して入院。その後も健康上、不安が残るため、脱サラを決意。同じ時期に、敏腕経営者としてメキメキと頭角を表していた妻Fさんの事業を補佐的に手伝うことで夫婦ともに自営業を営むことになった。現在、個人事務所は顧客からの信頼も厚く顧問契約数も安定しているため、夫婦で一生涯この事務所を細く長く続けていけたらと考えている。

【「自営業Eさん+自営業Fさん」の年金戦略】

夫の年金(老齢基礎年金:繰り下げない)

妻の年金(老齢基礎年金:繰り下げる)

自営業の方は、基本的に受給できる年金が老齢基礎年金のみに限られます。過去に会社勤めをしていた方は老齢厚生年金を貰える可能性もありますが、EさんFさんご夫婦は比較的若いうちに自営業(第1号被保険者)となっているため、もらえる金額はそれほど期待できないでしょう。そのため、65歳になった後も自営業で十分な事業収入が得られる間は、頑張って事業を継続し日々の生活費をまかないながら、老後資金を確保することを第一に考えましょう。

その際、夫婦ともに年金を繰り下げることが基本ですが、今回の事例の夫Eさんのように、健康状態に不安があり「自分はそれほど長生きするのに自信がない…」と考える場合には、繰下げをして年金受給を待っても、結果として受給できない可能性が大きいと考えられます。

仮に、妻が遺族厚生年金をもらえた場合でも、繰り下げの増額分は一切考慮されず、本来の年金受給額で計算することになります(ちなみに遺族基礎年金については、今回のケースでは要件を満たさないため受給権が発生しません)。このことから、今回のようなケースでは、夫は繰り下げをせず、妻のみ繰り下げを検討するとよいでしょう。

●繰下げ戦略パターン4:単身世帯(非正規雇用)の例

シングルで一人暮らしのGさん(女性)。現在、非正規雇用の事務職で働いている。厚生年金に加入しているものの、給与水準が低いため貯蓄もあまりできていない。65歳以降も何らかの仕事を見つけて、できる限り長く働きたいと思っている。

【「非正規雇用Gさん」の年金戦略】

年金(老齢厚生年金:繰り下げる、老齢基礎年金:繰り下げる)

シングル生活が長かった人や、離婚や死別により一人で生活している方、あるいは非正規雇用期間が長くそもそも納めてきた年金保険料が少ない方は、年金受給額が少ない傾向にあります。シングルで一人暮らしのGさんについても、年金受給額の水準を少しでも増やしておきたいところです。そのためには、65歳以降も厚生年金に加入しながら働き、日々の生活費をまかないつつ、年金の受給時期を繰り下げることが有効です。

繰り下げている間は、働いて得た収入でやりくりすることを念頭に置き、最低限の老後資金はキープしておくことを心掛けましょう。完全な年金生活に入る前に貴重な貯蓄を取り崩すのはご法度。一人暮らしなら、生活水準を見直し、月々の支出をダウンサイジングすることも比較的容易にできますので、ぜひ前向きに検討してみてください。

まとめ

今回、「年金繰り下げについてどう考えたらよいのか分からない」という方のために4つの事例をご紹介しました。一方で、家族構成や働き方は同じでも、人それぞれ状況も考え方も個別に異なるため、「このケースでは、この選択肢が絶対にトクです」とは言い切れないのが実情です。

マネー雑誌の特集でも「年金の繰下げ受給は有利」として取り上げられることが多いですが、そのような中でも一般論に惑わされず、自分のケースでは本当にメリットがあるのかを冷静に見極めることが大切なのではないでしょうか。

今回の事例は、あくまで参考程度にとどめ、詳しくアドバイスを受けたいという方は、年金実務に詳しいファイナンシャルプランナーや社会保険労務士に相談することをおすすめします。

[執筆:ファイナンシャルプランナー KIWI]

関連リンク

株式会社Money&You

お金の知性が、人生を変える。女性向けマネー&キャリアのコラムサイト