【日経記事でマネートレーニング27】データ編~「最高益」企業の見方、3タイプで選別を

提供元:日本経済新聞社

このコーナーでは日経電子版や日本経済新聞の記事を題材に、投資のリテラシーや資産形成力の基礎知識を身につけることを目的にしています。2022年からコンセプトを少し改めて数値やデータの読み解き方にスポットライトをあてていきます。

データ編の5回目(通算27回目)は「最高益企業」をとりあげます。

筆者が手掛ける日経会社情報DIGITAL(日経電子版の企業情報コーナー)が2022年4月、サービス開始以来の大幅な刷新を実施しました。この中で、投資に役立つデータコンテンツを新たに19種類拡充しました。

その1つが過去最高の利益見通しを出している企業の一覧です。ロシアのウクライナ侵攻で世界の経営環境に不透明さが増す中、最高益を出せる企業は競争力が抜きんでているともいえます。投資家だけではなく、就職や転職などを考える人にとっても企業力を見極める有益な情報になります。

「最高益」観測で株価の基調一変、原則「上場来最高値」に

早速、日経電子版の記事を読んでみましょう。

四半期か半年に一度のペースで上記のような記事が出ます。決算シーズンでは定番の記事ともいえるでしょう。経営環境が悪くなっても400~600社前後の上場企業が過去最高の利益を出している、もしくは出しそうだという内容です。利益には本業のもうけを示す営業利益、最終的なもうけを表す純利益など5種類以上ありますが、記事では純利益を指しています。

企業が過去最高水準の利益を出すということは株価も最高値になるはずです。「はず」というのは、実際にはいろいろな理由が影響してそうならないケースが多いわけで、あくまで経済・市場の原理原則からは最高益=最高値だと考えてください。

従って、中長期で資産形成をしたい、短期でリターンをあげたい、という目的を持っている投資家は最高益企業を探すことは1つの重要な手掛かりになります。

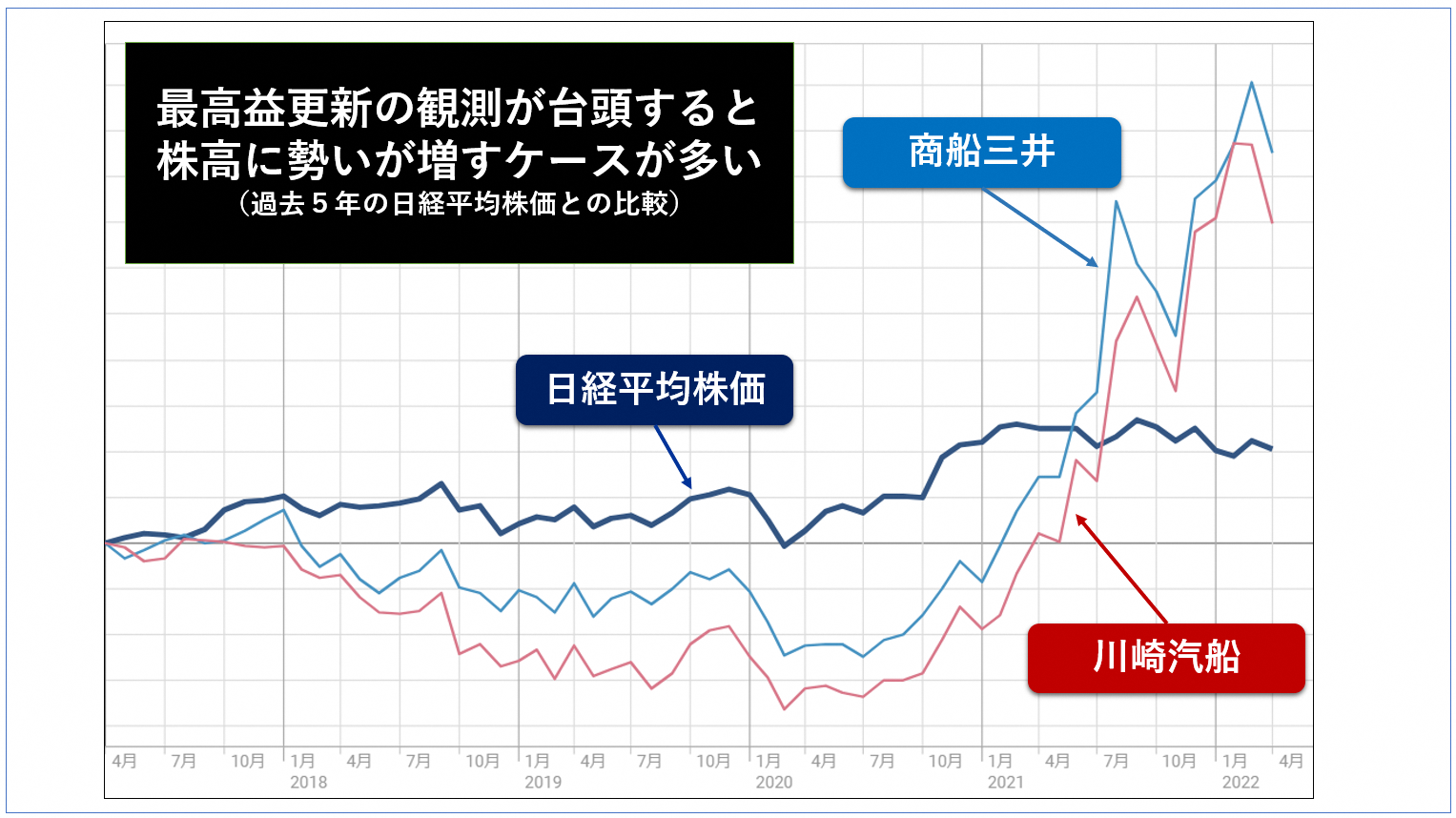

直近の株式市場でこのような状況になった典型的なケースを紹介しましょう。海運株です。海運業とはたとえば貨物を載せるコンテナ船や天然資源を搭載するタンカーなどを所有して世界あるいは国内の貿易を担っている産業です。グローバル経済の拡大とともに需要は拡大の一途をたどっています。

図は過去5年間の主要な海運株の推移です。資源高や物流ひっ迫などで運賃が上昇した2021年からは海運企業の多くが業績の上方修正を始めました。1年間で4回も5回も見通しを増額した企業もあります。最高益が確実になり、海運株は最高値へ突き抜けたわけです。

相場全体を示す日経平均株価と比べてみるとまったく別の値動きであることがうかがえます。値上がり益を追求するのであればこのように最高益になりそうな銘柄を探しあてることが近道になります。

勢い・持続性・復活~3タイプに分類、特長を踏まえて投資判断

先ほど申し上げたように「最高益だ」と一口に言っても実際には数百社もあります。選べる銘柄がたくさんあること自体は喜ばしいのですが、多すぎるとどのようにふるいにかけて、どの視点で選べばいいのかわかりません。

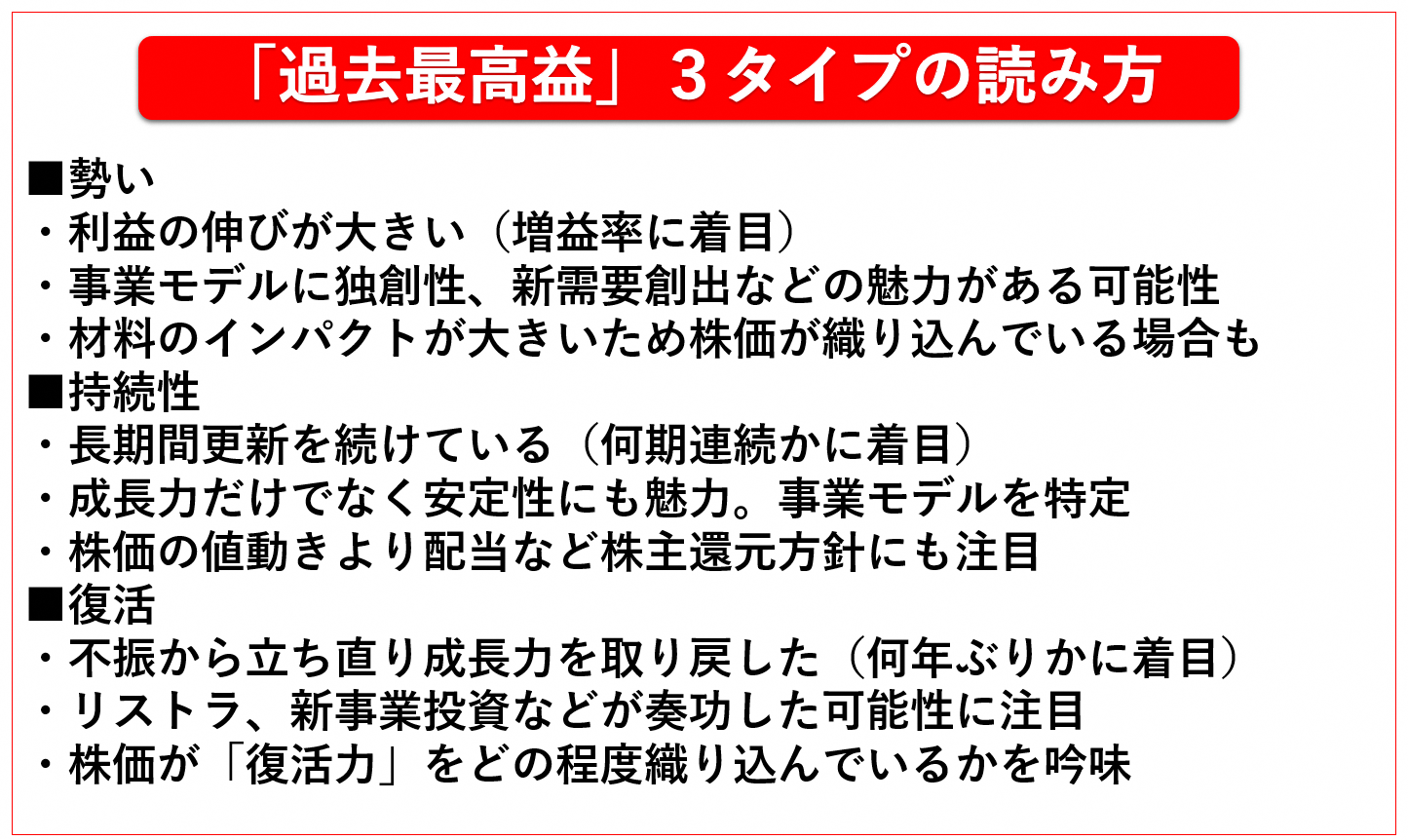

最高益は大きく3つのタイプに分類できます。1つは文字通り最高になるほどの勢いがあるという区分です。伸び盛りで、前年や前の期に比べて利益の増加率が数倍になったりします。独創的な技術で頭角を現してきた若いベンチャー企業、あるいは東京証券取引所のグロースやスタンダードに上場している中小型株などに多くみられるのが特長です。

注意点はこういう企業はその目覚ましい成長力ゆえに株価がすでに高騰している場合があります。最高益が実際に確認された時点では逆に利益確定のために売却する投資家も出始めるため、株価が実績と連動して上がりにくい局面に陥ることも念頭に置きましょう。

次は持続性です。伸びはそれほどでなくても毎期毎期、ずっと最高益を更新し続けている企業です。成長が継続するのは、外部環境の変化に影響を受けにくい事業モデルである裏返しともみてとれます。市場では「ディフェンシブ性(抵抗力)がある」というような評価付けをする場合もあります。

たとえば、足元物価が高騰したとしましょう。トウモロコシが2倍になった場合、トウモロコシを食べるのを控えようという消費者心理が働きます。しかし、ハミガキ粉の値段が2倍になったから歯磨きをやめようという消費者はいるでしょうか?

ディフェンシブ性があるかどうかはサービスや商品によって細かく異なります。2021年、2022年の収益環境をみる限り、ソフトウェアやシステム系の企業などは構造的に市場が安定して拡大しており、金利や為替などの環境変動にかかわらず業績が拡大しています。

こうした企業は手元資金が蓄積しているかどうかをチェックしましょう。長年の安定成長で蓄えたキャッシュが豊富なら配当・自社株買いなど株主への還元方針などを投資判断の材料に加えるとよいでしょう。

最後は復活組です。数年前、あるいは数十年前に最高益を出したあと、成長が鈍化して低迷していた企業群で、文字通り「○年ぶりに復活を果たした」という評価ができようかと思います。リストラや構造改革で企業の経営力が蘇り、新しいサービスや商品の創造によって収益競争力を取り戻したという見方ができます。

直近ではソニーの復活が有名ですね。成長力が取り戻した分、当然株価への上昇期待が高まります。この点も市場がどの程度、企業の復活を織り込んでいるかを吟味しましょう。復活を遂げたはずなのに株価がまだ低迷しているようであれば、いわゆる「出遅れ」銘柄に当たり、投資の有力候補になるでしょう。

日経電子版には今回取り上げた(1)勢いのある最高益企業(2)長期間成長を続けている連続最高益企業(3)久々の最高益企業、の3種類を一覧表でまとめています。

いまだ知られていない「未来の最高益企業」を発掘できれば理想的ですが、千里眼を磨くには時間がかかります。初心者や経験の浅い投資家はまず実績がしっかりある銘柄から調べていくのが賢明です。

次回も投資力アップにつながる日経電子版の新データの見方を解説します。

(日本経済新聞社コンテンツプロデューサー兼日経CNBC解説委員 田中彰一)

日経記事でマネートレーニングが動画化!

投資や資産形成への第一歩を踏み出す時に、「経済ニュース」や「マーケット報道」の理解は、重要な“羅針盤”となります。ただ、記事を読み解くのが難しい時もあり、普段、見慣れない相場用語なども多く、途中であきらめたくなる方もいらっしゃるのではないでしょうか?

東証マネ部!の人気コンテンツ「日経記事でマネートレーニング」でもお馴染みの、日本経済新聞コンテンツプロデューサー・田中彰一氏を講師にお迎えし、「投資初心者」の方でもやさしくマネーのキホンを学べる講座をシリーズ(全6回)で開催します。

日頃から日本経済新聞をはじめとした「記事」を活用されているビジネスパーソンの皆さんにも参考となる内容でお届けします。「勉強するぞ!」という感じに構えず、肩の力を抜いて学べるような講座になりますので、是非、この機会にお気軽にご視聴ください。

第六回のセミナー動画はこちらです。

関連リンク