【日経記事でマネートレーニング29】データ編~ROEその1、企業評価と投資判断の最重要キーワード

提供元:日本経済新聞社

このコーナーでは日経電子版や日本経済新聞の記事を題材に、投資のリテラシーや資産形成力の基礎知識を身につけることを目的にしています。2022年からコンセプトを少し改めて数値やデータの読み解き方にスポットライトをあてていきます。

データ編の7回目(通算29回目)は「ROE」=アールオーイーです。外国から入ってきた評価指標で、自己資本利益率と訳します。会社の経営者も投資家も注目するもっとも重要な指標の1つです。前編、後編の2回に分けて解説します。

投じた資金に対するもうけ、では「黒字事業と赤字事業」ならどうする?

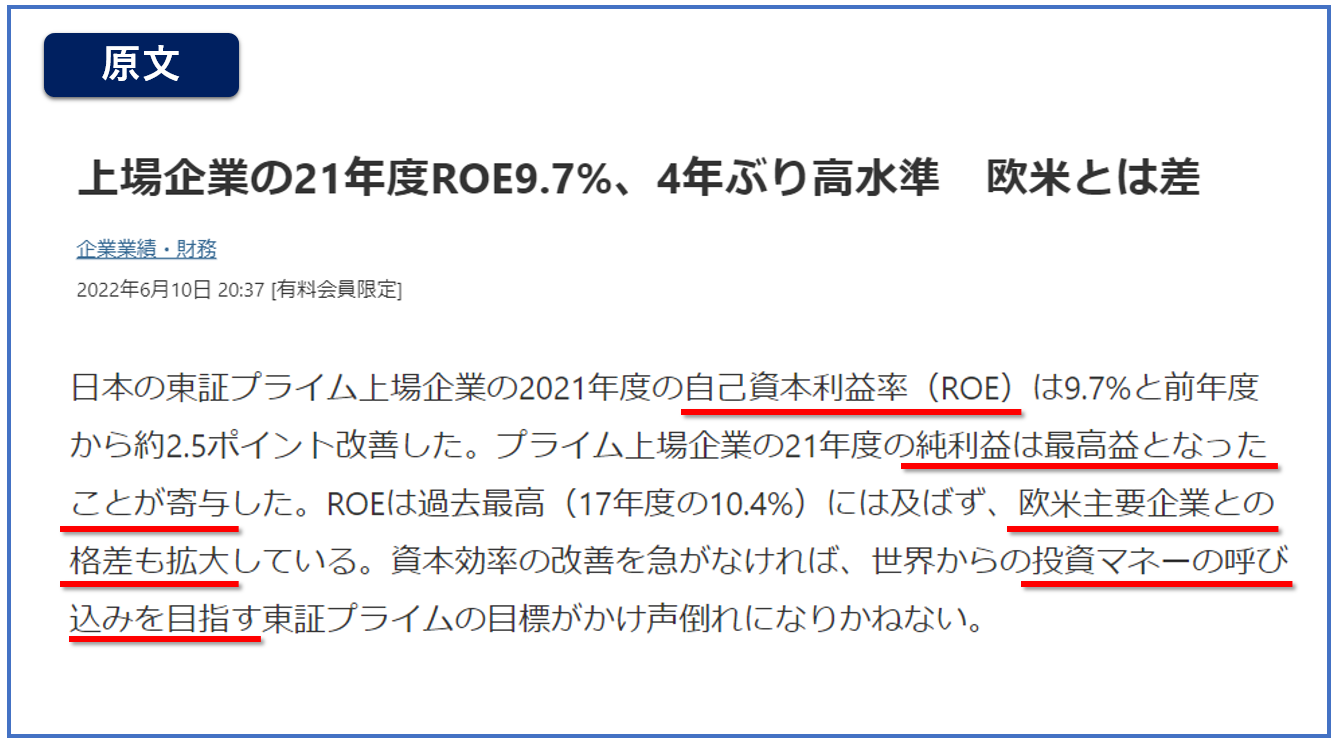

サンプル記事をご覧ください。日本経済新聞に限らず一般メディアや投資の専門サイトでも「ROE」に関する情報は頻出します。ROEは学べば学ぶほど難しい概念で、経済学者や識者がROEをテーマに何冊も本を発刊しているほどです。

世の中、高校への金融教育導入で盛り上がっていることもあり、このコーナーでは頑張って高校生でもわかるよう平易な解説にチャレンジしてみますね。

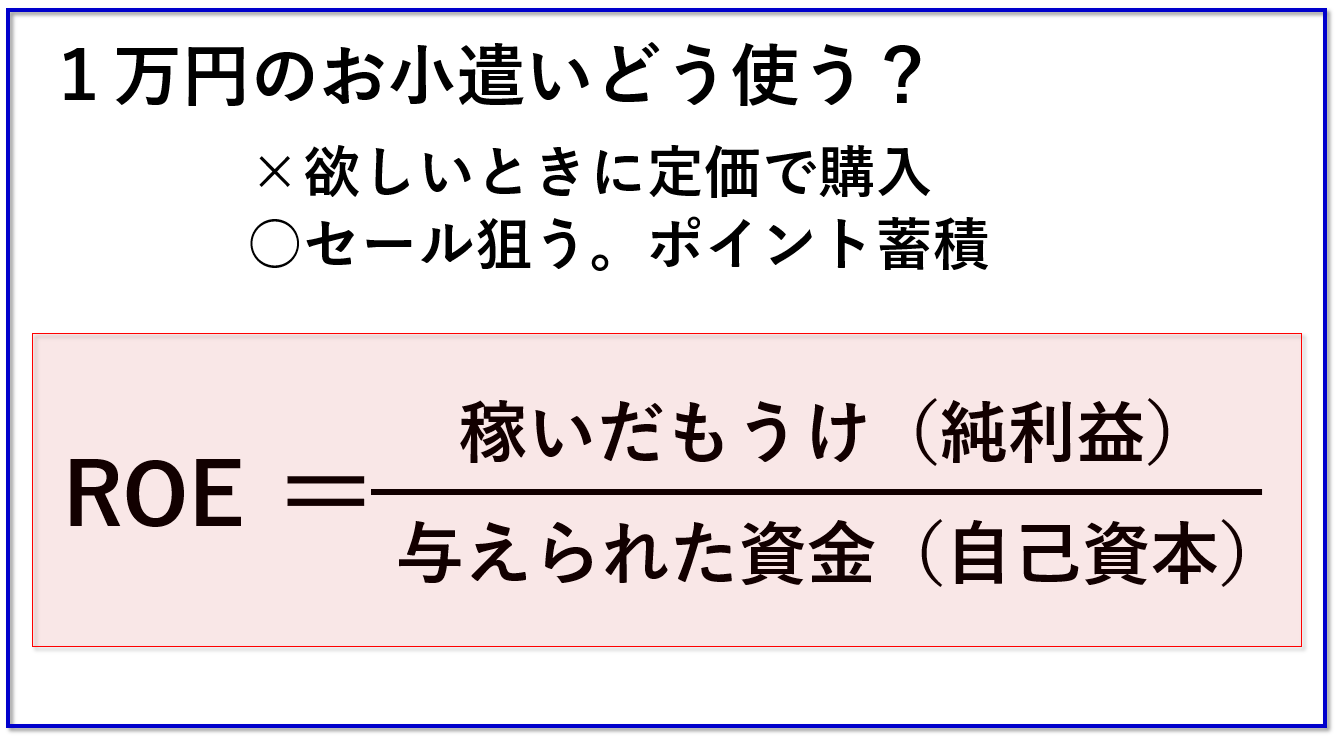

お小遣いを1万円もらってその使途を考えてみましょう。おなかがすいたときにコンビニで消費するパターンと、ネット通販セールやポイント10倍キャンペーンなどを狙って物品を買うパターンを考えます。そして、前者は定価で1万円相当の商品を購入し、後者は1万2000円相当の商品と1000ポイントの還元を得られたとします。有効な1万円の使い方はどちらでしょうか?

答えるべくもなく後者ですね。お金を投入する機会やその後の見返りなどすべてを考えた消費行動として高い評価が与えられるだろうと思います。ここでお金を資本、購入した商品価値を売り上げ、差額をもうけ、と置き換えます。すると同じ1万円の資本を投じても前者はもうけがゼロ、後者は2000円以上のもうけが出たとみなせます。

勘のいい方はピンときたと思います。ROEはこの投じた資本に対してどれだけのもうけが得られたか、を映す指標です。優れた企業、卓越した経営者はこの指標を高めようとします。

計算式は上図の通り。分子は純利益で費用や税金などを支払って最終的に残ったもうけです。分母に株主が出した資本を算入します。株主から与えられた資本金をうまく使って効率よく事業の成果を出せるか、その成績が算式で得られます。

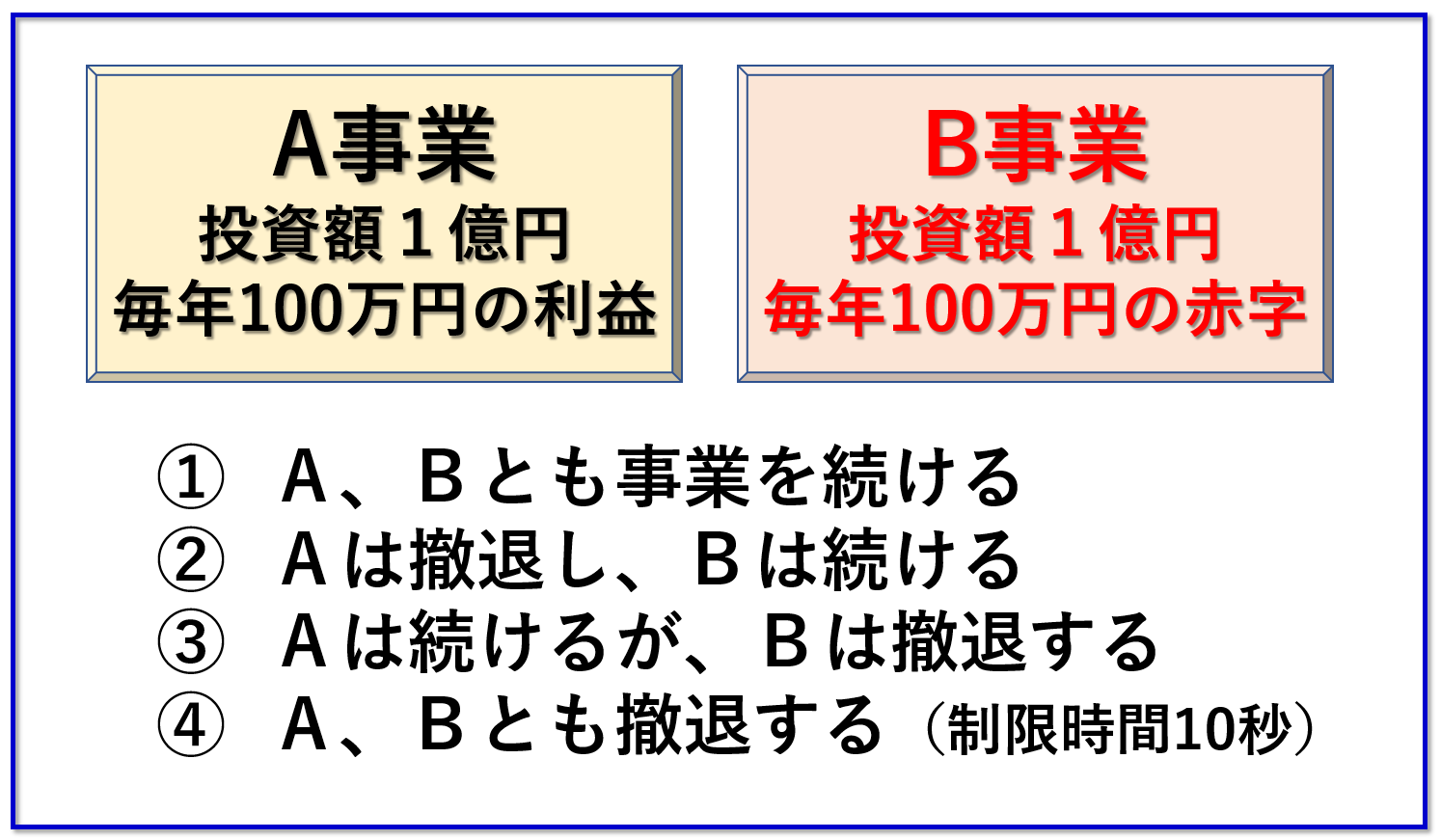

ROEの理解を深めるためにもう1つ、筆者から渾身の作問です。あなたが経営者なら年間100万円の黒字が出ているA事業、100万円の赤字を出し続けているB事業、これをどうしますか。もちろん、資金は株主が出したと仮定します。

4通りの回答があると思います。難しく考えずに直感でお答えください。(制限時間10秒)

正解はないのですが、一般的には(3)と答える方が多いかと思います。黒字であれば続けるのがふつうだし、赤字は損が膨らむからやめるのが当然、ということです。

この合理的な判断が数十年前の日本企業はできずに、多くが(1)のパターンに陥っていました。

赤字でも事業をやめない理由はいろいろです。従業員の雇用を守る責務がある、前任の経営者(現会長)が打ち出した事業を自分がたたむなんて恐れ多くてできない、過去に投じたリストラ費用が無駄になってしまう――などなど。いかにも日本的ですね。

さて、ここからが「渾身」たる理由に入ります。

米国企業はどうでしょうか?

答えは(4)です。

日本勢、欧米に見劣り~投資マネーは高ROEに向かう

先ほど示したROEの算式に当てはめてください。A事業は100万円の利益を1億円の投下資本で生み出しているので、100÷10,000で1%です。B事業は赤字ですからROEはゼロと考えてよいでしょう。

そして、もう一度日経のサンプル記事を読み返してください。

「ROEは過去最高の10.4%に及ばず」「欧米主要企業と格差が拡大」と書かれています。

そうなんです。有力な欧米企業はもうけが出るか出ないか、ではなく事業を続けるかやめるかをROEの高い低いで判断しているわけです。もうけが出ていても、ROEが低いとその事業は価値が低いとみなし、撤退します。ROE 1%であれば事業としてほぼ無価値だと評価するでしょう。

だからこそ欧米の企業はROEが自然と高くなる傾向があります。黒字なのにやめるなんてもったいないという考えで事業を続けてきた日本の企業はROEが低くなりがちです。

資本を投じる株主=投資家の視点からみると、より多くのもうけを出してくれる企業や経営者のほうが魅力に映るわけですから、投資マネーは高いROEの企業へ流れることになります。サンプル記事で世界の投資マネーを呼び込むにはROEを高めないといけないというのはそういう意味です。

最後にもう一度、日経電子版を読んでみましょう。東証プライム上場企業のROEは平均で9%台だと書かれています。つまり、1億円の出資をすると900万円あまりのもうけを出しているという意味です。一般的に株主が会社に求めるROEの期待値は6%とされており、逆算して会社が株主の要求水準(期待値)に満足に応えたといえるには8%が必要という説が有力です。その意味では日本の有力企業は合格レベルに達しているとみてよいでしょう。

とはいえ、欧米の主要企業はROEが20%、30%がざらなのでまだまだ日本企業には努力が求められるのりしろがあります。

では、ROEを手っ取り早く高めるためにはどうすればよいでしょうか?

それは「配当を増やす」ことです。つまり、株主に積極的にもうけを配分するとROE上昇につながるわけです。増配→株高、と考えていますが、理屈からいうと増配→ROE上昇→投資マネー流入→株高、の流れです。後編ではこのカラクリを詳しく説いていきましょう。

(日本経済新聞社コンテンツプロデューサー兼日経CNBC解説委員 田中彰一)

日経記事でマネートレーニングが動画化!

投資や資産形成への第一歩を踏み出す時に、「経済ニュース」や「マーケット報道」の理解は、重要な“羅針盤”となります。ただ、記事を読み解くのが難しい時もあり、普段、見慣れない相場用語なども多く、途中であきらめたくなる方もいらっしゃるのではないでしょうか?

東証マネ部!の人気コンテンツ「日経記事でマネートレーニング」でもお馴染みの、日本経済新聞コンテンツプロデューサー・田中彰一氏を講師にお迎えし、「投資初心者」の方でもやさしくマネーのキホンを学べる講座をシリーズ(全6回)で開催します。

日頃から日本経済新聞をはじめとした「記事」を活用されているビジネスパーソンの皆さんにも参考となる内容でお届けします。「勉強するぞ!」という感じに構えず、肩の力を抜いて学べるような講座になりますので、是非、この機会にお気軽にご視聴ください。

第六回のセミナー動画はこちらです。

関連リンク