2022年7月号「投資環境レポート」

変調する米国の住宅市場

提供元:野村アセットマネジメント

野村アセットマネジメントでは、毎月、世界経済や金融市場の注目点を投資環境レポートとしてお届けしています。

7月の投資の視点は、「変調する米国の住宅市場」です。

<注目点>

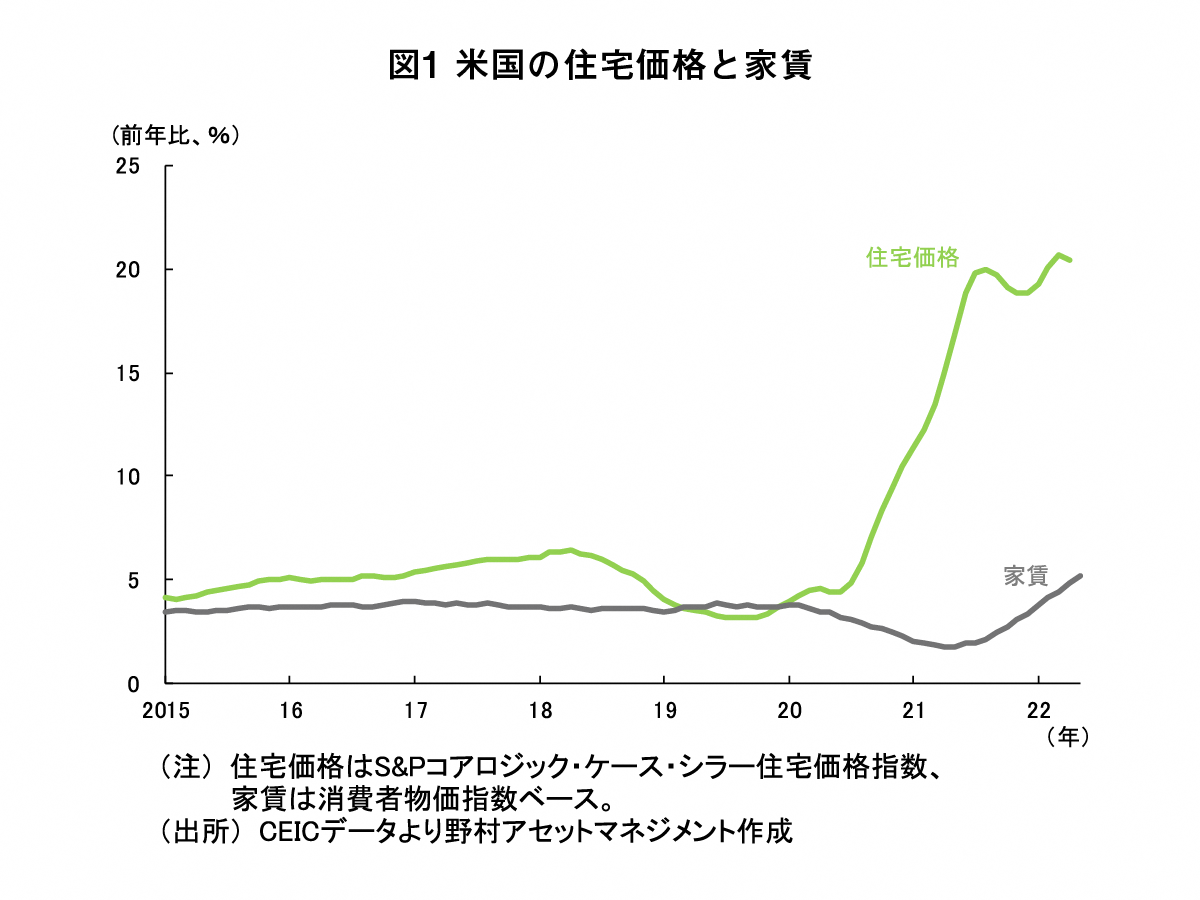

●住宅ローン金利の上昇が需要の軟化に繋がり、住宅販売件数の減少が続いている。もっとも、住宅供給が抑制されていることから、販売市場の需給は逼迫したままであり、住宅価格への上昇圧力となっている。今後、住宅ローン金利は更に上昇して需要を下押しするだろうが、販売市場の需給逼迫は解消せず、住宅価格の大幅下落は回避されるとみられる。

●賃貸市場では家賃の伸びが加速を続け、現下の高インフレに寄与している。幅広い所得層の雇用・賃金の改善に加え、「郊外化」の巻き戻しも影響した模様である。持家との対比で賃貸物件は割安であり、短期的には、家賃には相応の上振れ余地があると思われる。住宅面からのインフレ圧力は燻り続けそうだ。

コロナ禍で好調が続いた販売市場

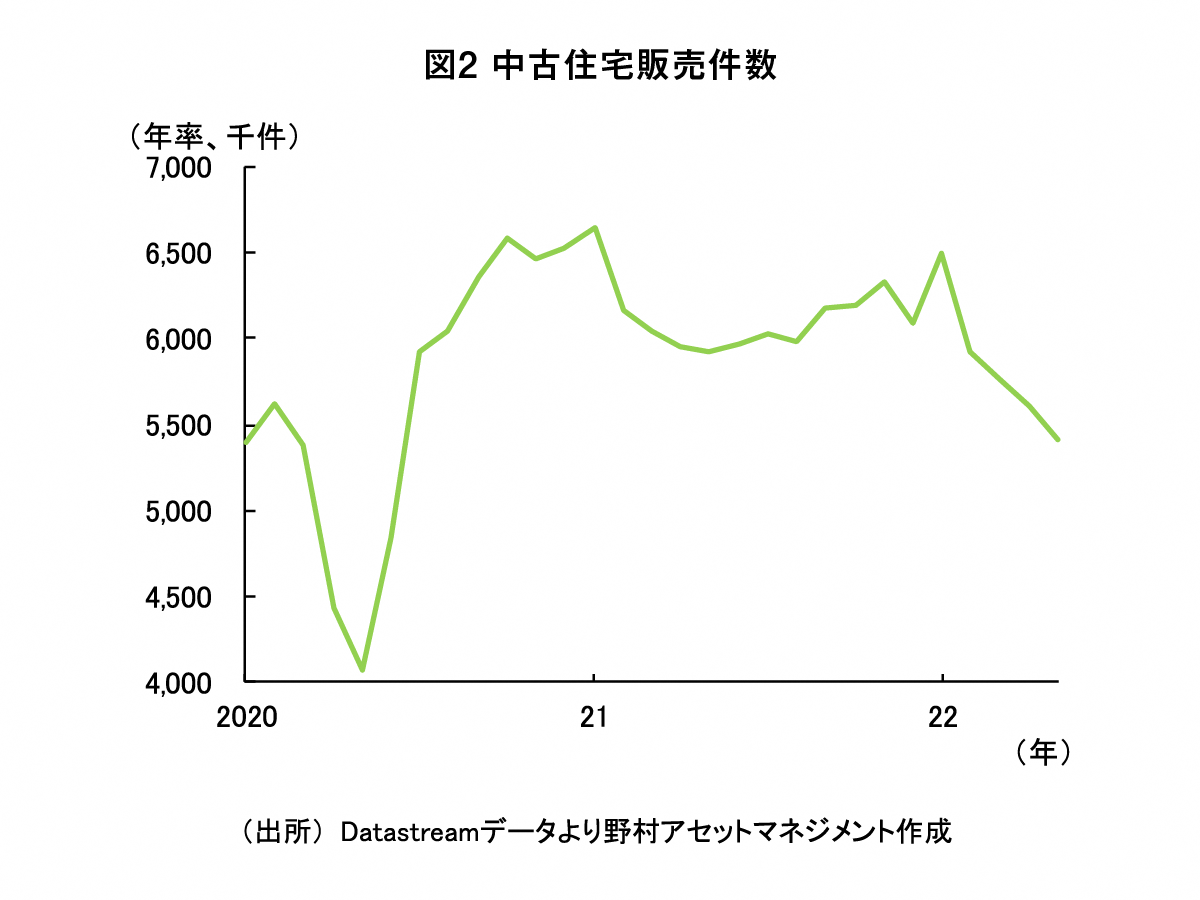

米国の住宅販売の大部分を占める中古市場において、中古住宅販売件数は2020年3月から5月に急減した(図2参照)。コロナ感染拡大を防止するための諸制限(いわゆるロックダウン)により、契約手続きが出来なかったことなどが背景にあった。しかし、ロックダウン解除が進み出した6月には、それまでの反動から中古住宅販売件数は急回復に転じ、7月には早々とコロナ禍前の水準を上回った。その後、中古住宅販売件数は、一時的に減少する局面もあったが、2022年1月にかけて増加傾向となった。

ブームと呼べるほど住宅販売が好調だった理由は2つある。第1に、堅調な雇用・所得環境だ。コロナ禍当初、米国景気が急激に悪化した状況でも、販売市場の中心となる高所得層の雇用・所得は大きく崩れなかった。これは、彼らの多くが、ロックダウンの影響を受けにくい業種・職種(リモートワークに移行しやすい業種・職種)で働いていたためである。その後、米国景気が回復を続けるのに伴い、高所得層以外でも雇用・所得の改善が進み、住宅需要の更なる増加に繋がったと考えられる。

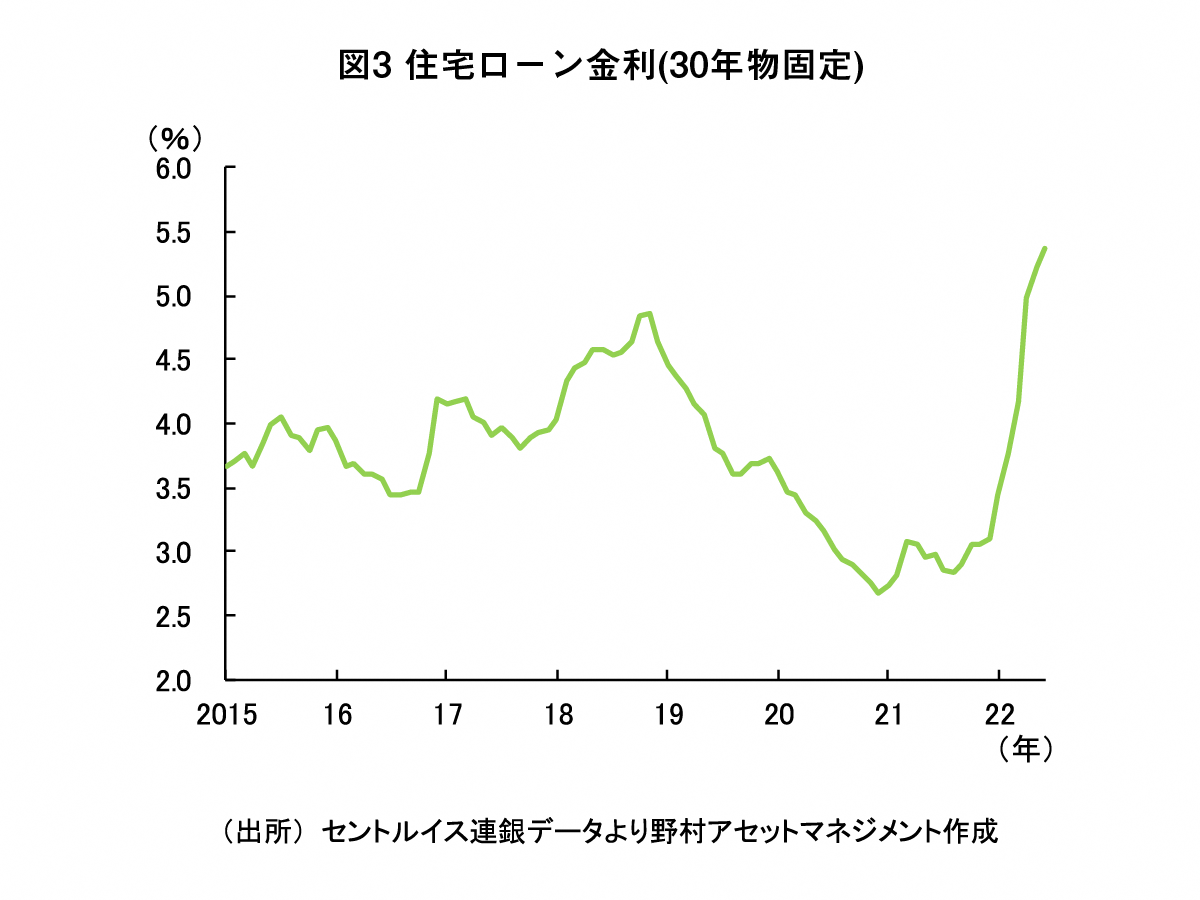

第2に、金利低下による住宅ローン返済負担の減少である。米連邦準備制度理事会(FRB)が2020年3月に大幅利下げを決めたことで、コロナ禍直前に約3.5%だったローン金利(30年物固定)は、同年12月に過去最低となる2.6%台に低下した(図3参照)。当社の試算では、これにより毎月のローン元利返済額は100米ドル以上も軽減されることとなり、住宅需要への追い風になったとみられる。

一方、住宅供給の持ち直しは遅れた。コロナ禍では売却希望物件が落ち込んだが、その一因は、感染懸念ゆえ、内見ひいては売却に慎重となる住宅保有者(潜在的な売り手)が増えたからと推察される。また、建築資材や建設業労働者の不足が深刻化し、中古住宅の売却前の修繕が出来なかったり、新築住宅を十分に建てられなかったりした。これらの結果、中古住宅の在庫件数は減少傾向となった。強い需要と弱い供給によって販売市場の需給は逼迫し、住宅価格の大幅上昇に繋がった。

金利上昇で販売減。しかし価格は上昇

2022年に販売市場は変調した。中古住宅販売件数は、2月に減少に転じ、5月にはコロナ禍前の水準を割り込んだ。5月の住宅ローン金利は5%台とボトムから3%ポイント近く上昇し、これで毎月のローン元利返済額は400米ドル以上も増えたと試算され、需要を下押ししたとみられる。

もっとも、住宅販売の減少が住宅価格の下落に繋がっているわけではない。4月のS&Pコアロジック・ケース・シラー住宅価格指数は前月比+1.5%(前年比+20.4%)と伸びは高い(図1参照)。価格上昇の勢いが強いままなのは、在庫不足が続いているからだ。中古住宅の在庫月数(在庫件数が販売の何ヵ月分に相当するかを示す指標)は2ヵ月程度と、過去最低水準にとどまっている。住宅需要が軟化しても、住宅供給が不足した中、販売市場の需給は逼迫したままであり、引き続き価格上昇圧力となっているようだ。

FRBが利上げを継続する公算が大きい中、住宅ローン金利は上昇を続け、住宅需要を下押しすると思われる。一方、今後も住宅供給の改善ペースは緩やかと予想される。

まず、中古物件の供給については、売却希望が増えにくいと考えられる。中古住宅を売却する人は、自分の住み替え先を探す必要があるが、現下の在庫不足や価格高騰の状況ではそのハードルが高く、結果、彼らは売却に踏み切れないと思われるからだ。また、新築住宅の供給に関しては、部材や人手の不足が建設の重石になり続けると思われる。結果、販売市場の需給逼迫は、程度こそ緩和していくものの、住宅市況が大崩れするほどではないと予想される。住宅価格の伸び率は鈍化していくだろうが、大幅下落は回避されるとみられる。

2022年7月号「投資環境レポート」の続きは、こちらからご覧ください。

当資料は情報の提供を目的としており、当資料による何らかの行動を勧誘するものではありません。当資料は信頼できると思われる情報に基づいて作成されていますが、当社はその正確性、完全性を保証するものではありません。ここに示された意見などは、当資料作成日現在の当社の見解であり、事前の連絡無しに変更される事もあります。投資に関する決定は、お客様御自身の判断でなさるようにお願いいたします。

(提供元:野村アセットマネジメント)

関連リンク