市場関係者メッセージ

いよいよ新市場区分スタート 世の信認を得られるように移行後においても絶え間のない改善を

※この記事はJPX「新市場区分特設サイト」上で2022年4月1日に掲載した記事の再掲載です。

岩谷渉平

アセットマネジメントOne株式会社 運用本部 株式運用グループ ファンドマネジャー

ジョン・マクミラン『市場を創る』は、このような序文からはじまる。

「市場のためのプラットフォームは、主として試行錯誤によって進化する。(略)市場の強みはその適用可能性と絶え間ない再構築にある。21世紀に向けた新たな市場を形づくることは、政府の仕事であると同時に、起業家たちにとっての好機でもある。」

今回の新市場区分見直しは、まさにこのようなプロセスで進んだとみている。「市場構造の理想の在り方はどのようなものか?」この問いかけに、多くの知見が寄せられた。改めて、関係各位に感謝したい。

以下では、我が国の新興市場向け市場を中心に、市場区分見直しにおける成果と課題について触れたい。

新興企業向け市場は、上場後の成長を実現するというあまりにも重要な使命を担うと同時に、多くの課題を指摘されてきた領域でもある。今回、その幾つかに改善が施された。

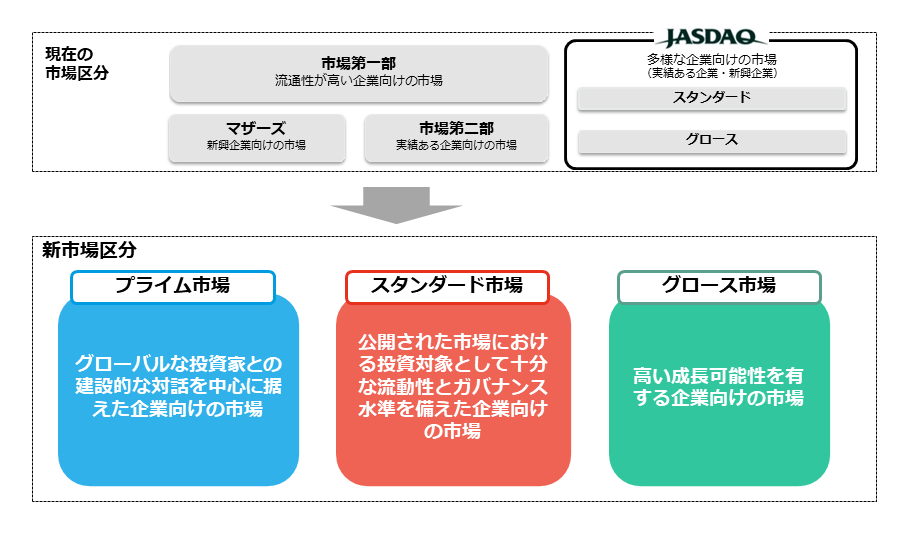

まず、複数に分かれていた市場区分を、コンセプトに基づいて再編した。そして、時価総額(流動性)とコンセプトを反映し、新基準を設定した。この二点が重要である。より細かくみれば、新規上場基準と上場維持基準は共通化され、「市場区分間の移行」の緩和基準は除外されている。これらはいずれも、グロース市場の役割を明確にするものだ。その名の通り、この市場は中長期の成長を軸に、設計されている。

また上図の通り、グロース市場(及びスタンダード市場)が、プライム市場の下位ではなく、並列に位置づけられたことは重要だ。発行会社は、成長段階に合わせて自ら上場市場を選択する。投資家は、自らのリスクプロファイルにより投資判断を行う。ここでは、上位市場、下位市場といった価値観はそぐわない。あくまでも中長期の成長をものにするために、市場を選択できれば望ましい。

もちろん、この市場特有の課題は多く残されている。なによりも発行会社、投資家ともに納得できる成功事例を増やすことが急務である。そのためには、少なくとも取引に一層の厚みを持たせる必要がある。市場参加者の顔ぶれを充実させること、例えば機関投資家の市場参加を増やすことは一手だろう。発行会社の目線では、上場後の資金調達、調達手法に改善期待があるだろう。たとえば資金使途の説明は、柔軟化を検討する価値はありそうだ。

尤も、新規上場については、プロセスの検討に加えて、株式市場を疲労させないための視点も重要だ。日程が集中しすぎてはいないか、規模や件数が市場のキャパシティを超えていないかといった観点も見逃せない。グロース市場自身が、これから初日を迎える挑戦者でもある。課題を越え、ともに成長することを期待したい。

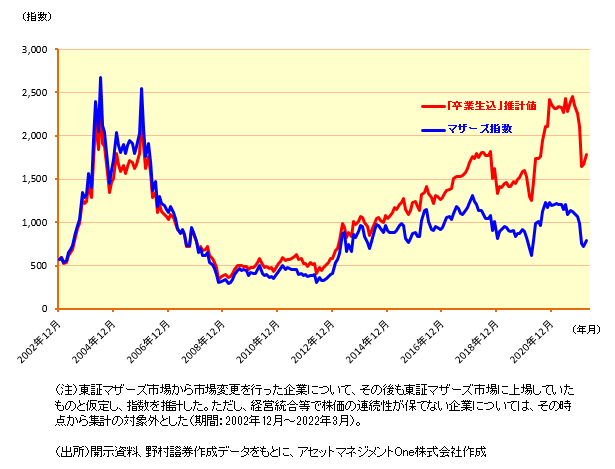

さて、新市場区分がスタートするにあたり、これまでのパフォーマンスを総括しておくことは有益と思われる。以下は、東証マザーズ指数パフォーマンスである。あわせて、東証マザーズ市場から市場変更を行った銘柄、所謂「卒業」銘柄のパフォーマンスを加味し、指数を試作した。

このようにみると、東証マザーズ市場が一定の成果をあげたことは指摘できそうだ。発足当初は成果がみえづらいものの、徐々にパフォーマンスを創出、その後は複利効果も積みあがりつつある(ジャスダック市場においても、同様に成果を確認することができる)。こうした方向性は、前向きに評価してよいものだ。

これから新市場区分がスタートした後、グロース市場はどのような期待に応えていくだろうか。ダニエル・ヤーギンとジョゼフ・スタニスローは『市場対国家』を次の様に締めくくった。市場が人々から信任を得るには、次の五つの基準が問われるのだという。

(1)成果をあげているか

(2)公正さが保たれるか

(3)国のアイデンティティを維持できるか

(4)環境を保護できるか

(5)人口動態の問題を克服できるか

市場が背負う期待はいかにも幅広い。まずは、(1)、(2)をはじめとして、滑らかにスタートを切ることに期待したい。中長期目線では、優れたパフォーマンスを複利で積み上げることを大いに期待する。そのうえで、(4)、(5)をはじめとして、市場を取り巻く重要課題に対しても良き道標となることができれば、幸いだ。小職も一市場参加者として、新市場区分が世の信任を得るよう期待し、絶え間のない改善に貢献したい。

岩谷渉平

アセットマネジメントOne株式会社 運用本部 株式運用グループ ファンドマネジャー

東京大学経済学部卒業後、1998年日本興業銀行(現みずほ銀行)入行。法人融資に携わった後、主計業務に従事。2004年UBSグローバル・アセット・マネジメントを経て、08年DIAMアセットマネジメント(現アセットマネジメントOne)に入社。中小型株、新興企業を中心とした日本株のリサーチ・運用に携わる。

経済産業省「バイオベンチャーと投資家の対話促進研究会」、日本証券業協会「公開価格の設定プロセスのあり方等に関するワーキング・グループ」委員等を歴任。