アセットマネジメントOneが思うETF市場のこれまでとこれから・前編

アセマネOne「投資家の変化を察知する能力」が新たな金融商品を生み出す

- TAGS.

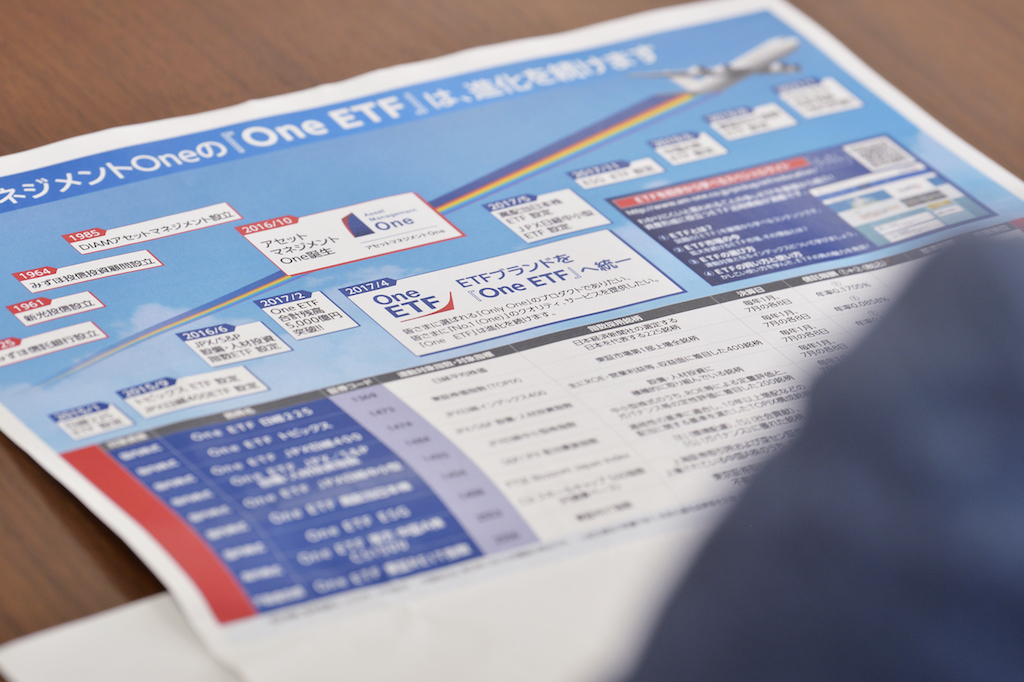

1995年に日本初のETF(上場投資信託)が誕生してから、さまざまな運用会社がETF事業に乗り出してきた。そのなかの1つが、アセットマネジメントOne。日本株式に連動するETFを中心に上場し、注目を集めている。

アセットマネジメントOneでETF事業の中心的役割を担っているのが、投資信託営業本部シニアエグゼクティブの浜田好浩さん。30年にわたって投資信託に携わってきた浜田さんに、これまでの経験と投資信託、ETFの変化について聞いた。

「投資信託」に携わってきた30年

――まずは、アセットマネジメントOneという会社の特徴から教えていただけますか?

「アセットマネジメントOneは、2016年10月にDIAMアセットマネジメント、みずほ投信投資顧問、新光投信という3つの会社と、みずほ信託銀行の資産運用部門が統合してできました。多岐にわたって活動してきた会社が一緒になっているので、さまざまなお客様との取引がある運用会社です。

GPIF(年金積立金管理運用独立行政法人)や銀行などの金融法人といった機関投資家から委託を受けて運用を行う一方、個人投資家向けの投資信託やETFも扱っています。人材面でもいろいろなルーツの人がいるので、さまざまな知恵を出し合って新たなアイデアを生み出していく会社という側面もあると感じています」

――複数の会社が統合しているからこその強みがあるということですね。浜田さんは、もともとどちらの会社にいらっしゃったのですか?

「最初は日本興業銀行に入社して、銀行員として働いていました。1993年の規制緩和によって、従来は証券会社しか設立できなかった投資信託会社が、銀行でも設立できるようになったことで、日本興業銀行でも日本興業投信という投資信託会社をつくる動きが出てきたのです。私はその中心メンバーとして、プロジェクトを推進することになりました。

結果として、それから30年近く、投資信託業界に身を置いています。日本興業投信が第一生命グループの投資信託会社と合併してDIAMアセットマネジメントができて、先ほどお話ししたとおり、さらに2社と統合して現在に至ります。その間は、一貫して投資信託の商品企画を担当してきました」

――30年間、投資信託に携わってこられたのですね。

「アイデアを出して商品化を目指すだけでなく、機関投資家に私募投信を買ってもらったり、販売会社に公募投信を採用してもらったりするための営業活動まで含めて、さまざまな面で投資信託に関わってきました」

「脇に置かれた投資信託」への注目が高まる時代

――日本興業投信が設立された際、銀行から投資信託の世界へ進むことに、戸惑いなどはなかったですか?

「正直、複雑でした。当時30歳前後で、このまま銀行業務に専念したい気持ちと、新たなものに挑戦したい気持ちが半々だったんですよね。

また、当時の投資信託は、証券会社でも脇に置かれた商品だったんですよ。あくまでも主力商品は株式で、証券会社の社員は企業ごとの証券コード4桁を暗記している時代でした。投資信託は補助的な位置付けの商品だったので、それを自分が担当することに、多少の戸惑いはありましたね」

――それでも投資信託会社の設立に立ち会い、投資信託の企画に向き合ってきたのですね。

「今振り返ってみると、投資信託の商品企画は、金融におけるさまざまな知識を得られる仕事だと感じます。株式や債券、デリバティブ取引など、あらゆる金融商品の知識がないと務まらない仕事だからです。

また、指数に連動する投資信託やETFであれば、指数がなければ成り立ちません。つまり、指数ベンダーが提供する指数も、投資信託を作る運用会社として常に把握しておく必要があります。

投資信託の企画に携わったことで、金融デリバティブも含め幅広い金融の知識を得ることができましたし、証券投資理論を基礎としたさまざまな投資手法やリスク管理手法も学ぶことができました。こういった経験は、銀行員のままでは得られたであろうかとも思うので、当時の自分の判断は正しかったと思いますね」

――投資信託の企画は、あらゆる金融商品や社会の変化などを追い続けないとできないですよね。先ほど「投資信託は脇に置かれた商品だった」という話がありましたが、30年間で投資信託のあり方はどのように変わってきたと感じますか?

「脇にあった商品が、メインになったと感じます。その要因の1つは、投資家の変化。投資家が洗練され、分散投資によってリスクが抑えられ、リスク調整後のリターンが高くなることなどが理解されてきたのでしょう。ポートフォリオという考え方に目が向くようになり、自然と投資信託への注目度が高まっていったのだと思います」

――分散投資を行ううえでは、投資信託はとても使いやすいツールですよね。

「おっしゃるとおりです。また、投資家が投資信託に触れる機会が、以前よりはるかに増えているという面もあります。かつては証券会社でしか取り扱っていなかった投資信託が、今では銀行でも買えます。ネット証券でももちろん買えるので、デジタルネイティブの投資家が今後さらに増えれば、ネットで気軽に投資信託を購入するのが普通になっていくでしょうね」

――分散投資への関心が高まるなかで、投資家の考え方などの変化は感じていますか?

「1ついえるのは、コストコンシャス(投信の費用に敏感)な投資家が増えたということです。考え方がより洗練されて、効率の部分にも目が向くようになったのだと思います。

投資に関わるコストは、どうしても投資家と運用会社でトレードオフになってしまうものなのですが、投資家の声はどんどん強くなっているので、いかにコストを削るかという部分が我々にとっての課題になっています。私は1998年に銀行窓販解禁を念頭に、日本で初めて“ノーロード(販売手数料無料)”を冠した投資信託『日経225ノーロードオープン』を企画しました。『ノーロードのインデックスファンドは将来新たな販売チャネルの強力な武器になる』と、主に銀行で採用していただきました。そうした時代の流れは、現在急速に強くなっているように感じています」

投資家のニーズを汲み取りながら展開するETF

――アセットマネジメントOneではETFも提供されていますが、そのスタートはいつ頃だったのでしょう?

「我々は後発で、2015年1月に『DIAM ETF 日経225』(後に『One ETF 日経225』に名称変更)を東証に上場したのが最初です。DIAMアセットマネジメントの時代に私が指揮を執ってプロジェクトを立ち上げ、ETF事業参入の意義を問う議論を重ねたうえで、始まったものでした」

――“後発”とのことですが、そのタイミングでETF事業に踏み出すに至った思いとは、どのようなものだったのですか?

「1つは、投資家のコスト意識があります。『中長期的に見ると、コストの低いパッシブファンドの方がアクティブファンドよりも好成績を収めやすい』といった研究論文がたくさん出ていますし、そこに重きを置く投資家が増えてきているので、今後はパッシブ商品が一定のニーズを占めるだろうと考え、ETFに踏み出しました。

もう1つは、アメリカでETFの熱が高まっていたことです。当時からETFは急成長すると見られていて、実際に加速度的な盛り上がりを見せています。これ以上遅くなるとETFの波に乗れないと考え、ラインナップに加えたのです」

――そういった経緯で生まれた「One ETF」というブランドは、どのような特徴を備えていますか?

「ETFは基本的に指数連動を目指すパッシブ商品なので、同じ指数の商品であれば、各社ごとに特徴が出しにくいとも言えます。ですが、我々としては広く投資家に活用していただきたいので、比較的コストを抑えた形で提供しています。また、マーケットメイカーと連携して、流動性の付与に配慮しているところも特徴といえるでしょうか。現時点では、国内株式を対象としたETFをメインに提供しています」

――国内株式を対象としているのは、どのような考えからくるのでしょう?

「まずは王道を揃えようということで、日経225やTOPIXに連動するETFを生成することを優先した結果、今のようなラインアップになっているというところです。ただ、国内株式にこだわっているわけではなく、投資家の嗜好に合わせて商品を揃えていくべきと思っています。

そういった意味では、自給可能で豊富な資源があり、なおかつ経済成長が相対的に高いアメリカに対する投資家の視線は引き続き熱いものがありますので、米国株式あるいはこれを含む世界株式を対象としたETFも検討対象となろうと考えています」

実直に社会の変化を受け止めながら、商品の生成に取り組んでいるアセットマネジメントOne。後編では、日本のETF市場の現状と投資に対する期待について、浜田さんに伺う。

(取材・文/有竹亮介(verb) 撮影/森カズシゲ)