「投資INSIDE‐OUT」

米国とユーロ圏で異なる「インフレの中身」とは? ~語られざる投資の真実(59)~

提供元:三井住友トラスト・アセットマネジメント

米国のインフレは「需要」、ユーロ圏は「供給」が問題!

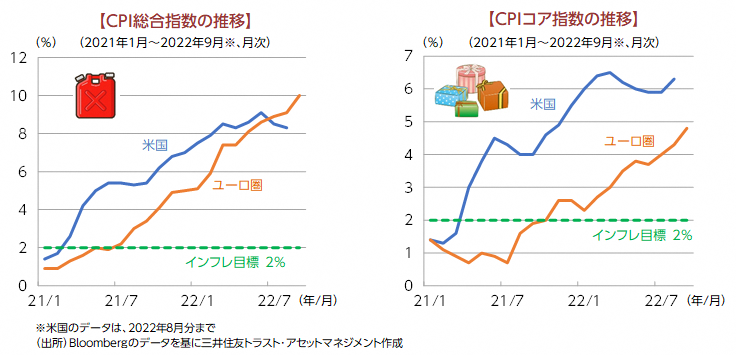

下記グラフは、欧米のCPI(消費者物価指数)の前年同月比の伸びについて、総合指数とコア指数※別に示したものです。

※食品、エネルギーなど変化の大きい品目を除く指数

ユーロ圏ではロシアによる天然ガス供給削減などを背景としたエネルギー価格の高騰で、CPI総合指数が上昇しています。「ユーロ圏は加速が続く一方、米国のインフレは頭打ち」ともみられます。

しかし、問題はコア指数です。ユーロ圏のコア指数も7月以降、4%を超えており楽観視できる状況ではありませんが、米国のコア指数については2022年1月以降、6%前後の高水準が続いています。米国ではガソリン価格が反落し、総合指数にはピークアウト感がでてきています。しかし、家賃の高騰や賃上げによるサービス価格の上昇がコア指数を押し上げており、FRB(米連邦準備理事会)が金融引き締め姿勢を強める要因となっています。インフレの強さという意味では、米国の方が厳しいとみられます。

一方、政策対応という観点からは、欧州のほうが難しいとも考えられます。米国のコア・インフレの強さは「需要」の強さが背景にあり、FRBは景気を犠牲にしてでもインフレ抑制を優先する方針です。しかし、ユーロ圏のインフレは天然ガスなどの「供給」不足が問題であり、ECB(欧州中央銀行)が利上げを継続しても、直接的な効果は限定的とみられます。FRB、ECBは共に難しい舵取りを求められていますが、景気減速が明らかな中で利上げを強いられるECBは、より厳しい状況にあると言えそうです。

米国景気は「軟着陸」も期待できますが、ユーロ圏はコア・インフレの加速が続くと、「スタグフレーション」が現実味を帯びてくるかもしれません。

【ご留意事項】

・当資料は三井住友トラスト・アセットマネジメントが投資判断の参考となる情報提供を目的として作成したものであり、金融商品取引法に基づく開示書類ではありません。

・ご購入のお申込みの際は最新の投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

・投資信託は値動きのある有価証券等(外貨建資産には為替変動リスクを伴います。)に投資しますので基準価額は変動します。したがって、投資元本や利回りが保証されるものではありません。ファンドの運用による損益は全て投資者の皆様に帰属します。

・投資信託は預貯金や保険契約とは異なり預金保険機構および保険契約者保護機構等の保護の対象ではありません。また、証券会社以外でご購入いただいた場合は、投資者保護基金の保護の対象ではありません。

・当資料は信頼できると判断した各種情報等に基づき作成していますが、その正確性、完全性を保証するものではありません。また、今後予告なく変更される場合があります。

・当資料中の図表、数値、その他データについては、過去のデータに基づき作成したものであり、将来の成果を示唆あるいは保証するものではありません。

・当資料で使用している各指数に関する著作権等の知的財産権、その他の一切の権利はそれぞれの指数の開発元もしくは公表元に帰属します。

(提供元:三井住友トラスト・アセットマネジメント)

関連リンク