【日経記事でマネートレーニング32】データ編~配当利回り、配当性向、配当率の3種の配当神器

提供元:日本経済新聞社

このコーナーでは日経電子版や日本経済新聞の記事を題材に、投資のリテラシーや資産形成力の基礎知識を身につけることを目的にしています。2022年からコンセプトを少し改めて数値やデータの読み解き方にスポットライトをあてていきます。

今回はデータ編の10回目(通算32回目)となり、配当関連指標を取り上げます。配当は株主にとってもっとも大切な投資判断材料です。やさしいようにみえて意外に難しく、表面的な知識だけだと評価を誤ってしまうことがあります。日経記事で頻出する3つの類似指標を読み解き、投資力を一気に高みに引き上げましょう。

「高配当株」の正体とは~3大配当指標を使い分ける

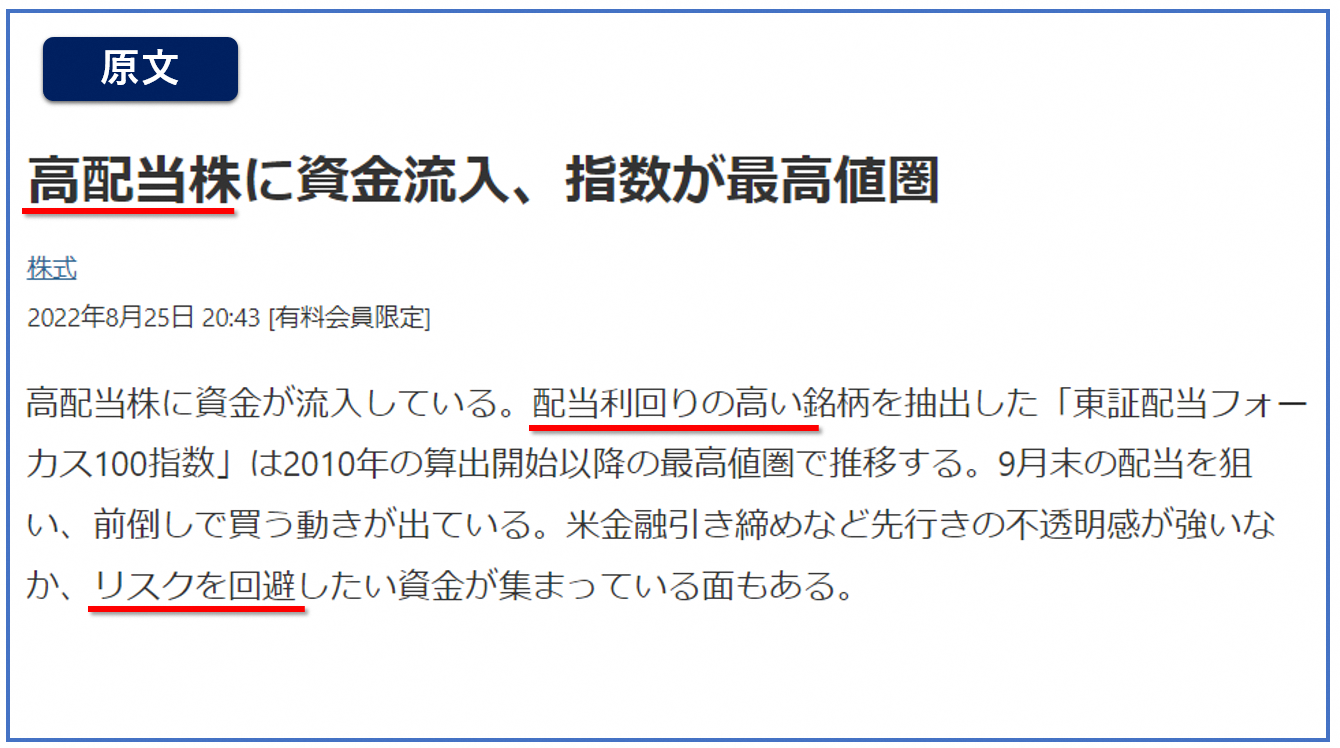

サンプル記事をご覧ください。高配当株をクローズアップしています。高配当株ってどんな株式なのでしょうか?記事を読み進めると高利回り株とあり、リスク回避の資金が集まっていると書かれています。どういうことなのでしょうか?

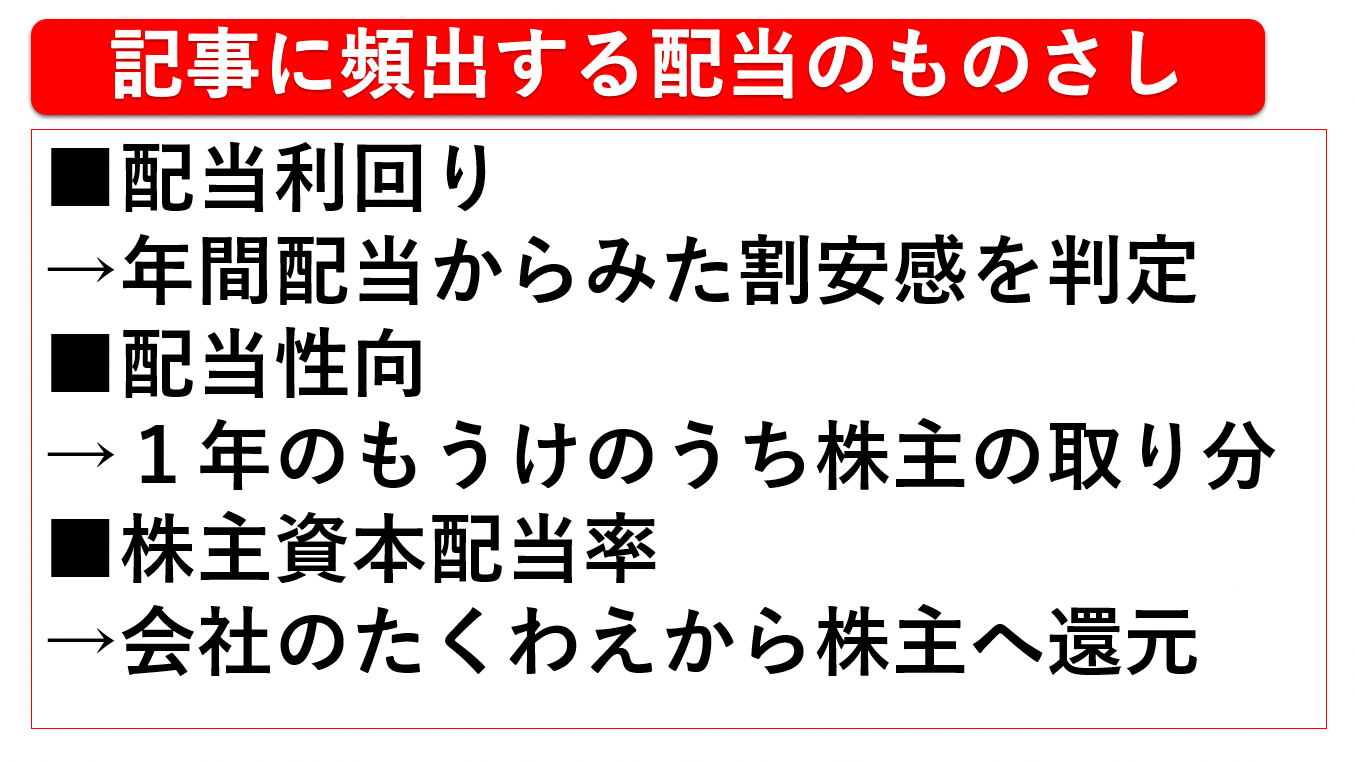

まず、配当に関しては大きく3つの指標があることを覚えましょう。1つは記事中の配当利回りです。これはマーケットの視点、つまり投資家からみて配当金に魅力があるかどうかを見極める指標です。それから決算発表記事などでみかける配当性向。これは年間のかせぎをどの程度オーナーである株主に配分するのか、という分け前です。いわば経営者の配当政策、配当指針といえるでしょう。最後に株主資本配当率。いままでの蓄財ともいえる株主資本全体からどの程度株主に配分するかをみる指標です。

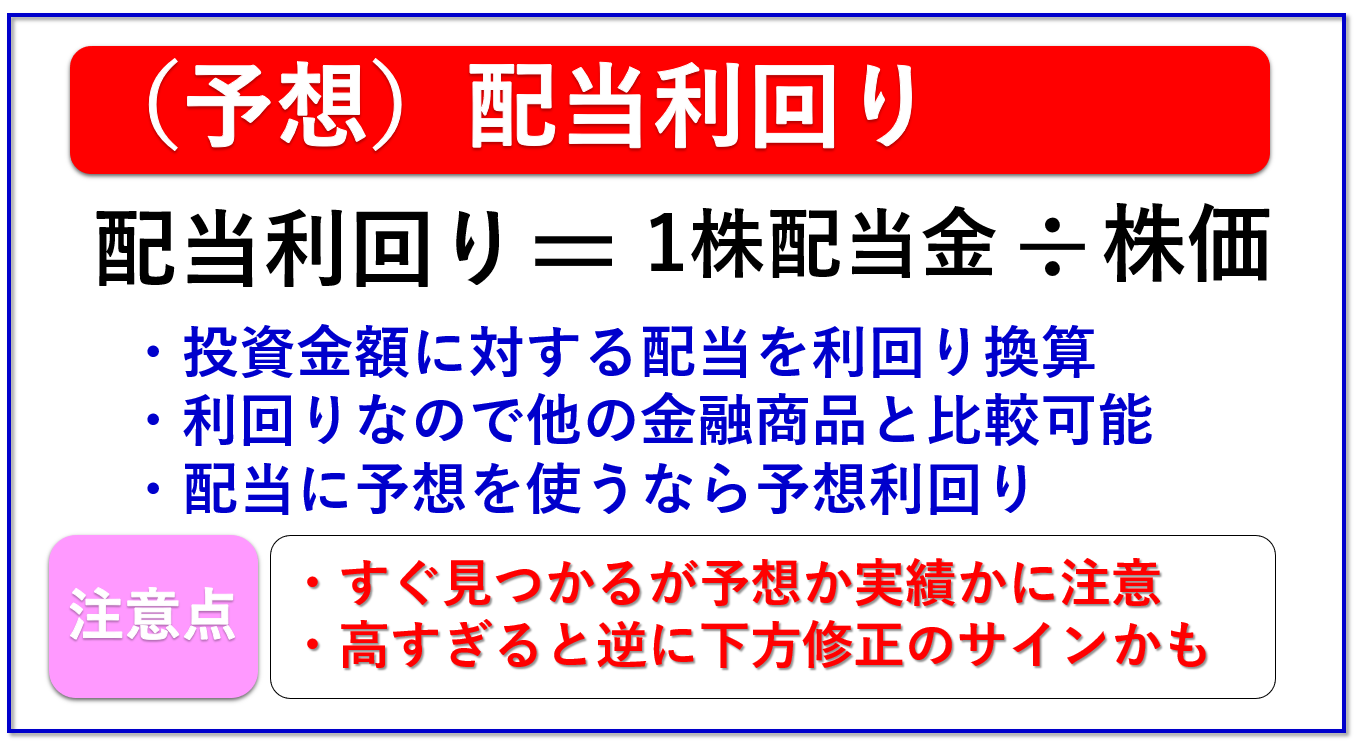

個別に詳しくみていきましょう。配当利回りはたいていの投資情報サイトに掲載されているので一番身近な指標でしょう。配当を投資金額で割って求めますから、債券や投資信託など他の金融商品と比べられるメリットがあります。なので、利回りが高くなっていると相対的に割安感があるという見方ができます。つまり高利回り=割安なのでこれ以上株価が下がりにくいという評価を導けます。この考え方が記事中の「リスク回避の資金」を招いているという理屈につながるわけです。

予想配当を使うなら予想配当利回りとなります。予想利回りも高いと割安という見方は可能ですが、あまりに高すぎると逆にいろいろなリスクを考慮にいれる必要がでてきます。

計算式をみてわかるとおり、たとえば株価が下がっている場合や低迷している場合は配当利回りが高くなります。株価が下がるのはたいてい業績不振や経営環境悪化のときです。業績が悪化すると配当も引き下げるリスクが高まります。実際に減配になれば予想ベースでは高かった利回りが、実績ベースでは低利回りに落ち込んでしまいます。

東証上場企業の平均利回りはおおむね1~2%前後ですが、8%や10%など極端に高い銘柄は安いと短絡的に考えるのではなくその要因を分析しましょう。

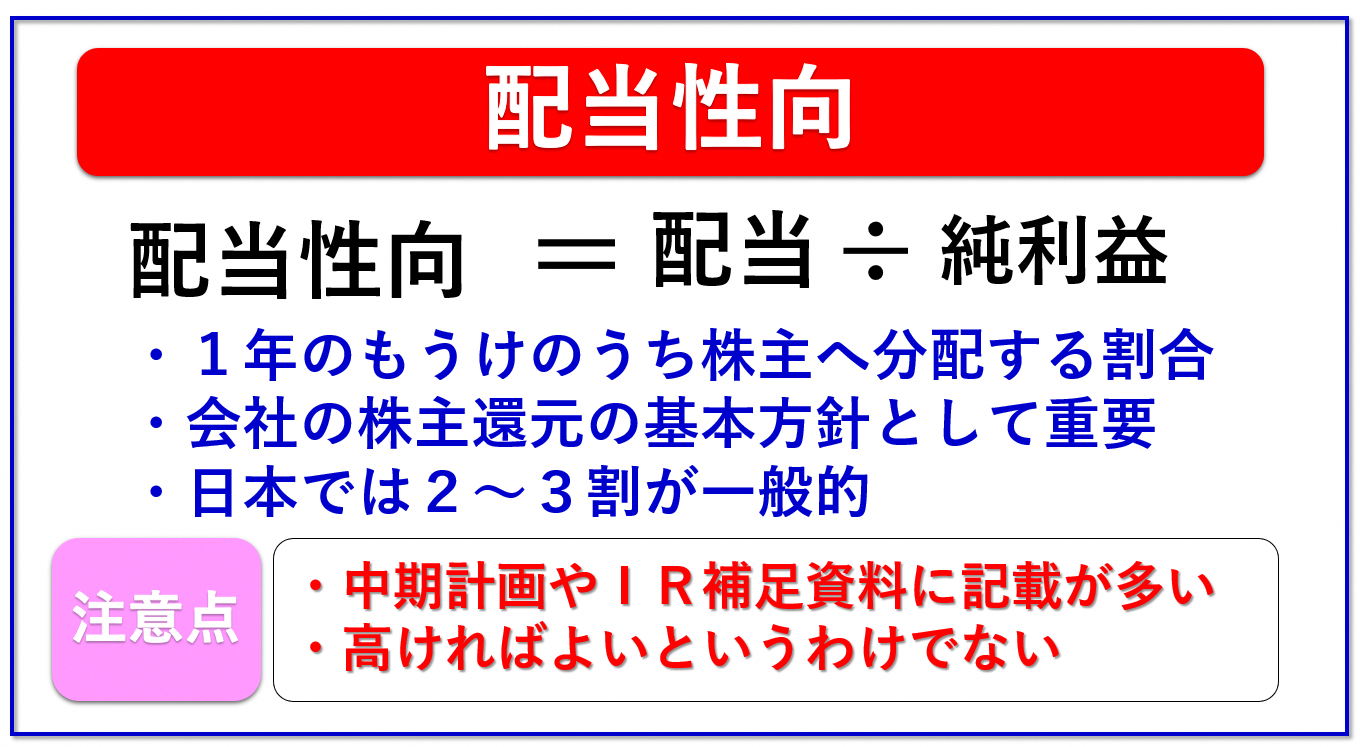

配当性向と配当率も「高い≠買い」~経営方針で評価は変動

次は配当性向です。1年の最終的なもうけである純利益のうち、株主へどれだけ分配するかを示します。会社の株主還元の基本方針として重要であり、配当性向を仮に定めた場合、原則として配当は業績連動型になります。逆に「安定配当」を表明すると赤字になっても配当する代わりに、もうけが増えても増えないということになります。

開示義務はないので投資情報サイトには掲載されません。一般的には企業のIRページにアクセスし、中期経営計画や補足説明資料などを探すと言及されていることが多いようです。

この配当性向も高ければ高いほどよいというわけではありません。会社が成長しているならお金を借りるよりもうけたお金を設備投資に回せば、調達コストがゼロになります。株主は会社の成長つまり株高を期待していますから、成長のための有力な投資先があるなら無理に配当する必要はないということです。そしてそのことについて企業が株主にきちんと説明を尽くせば「失望」というような評価にはつながりません。

日本企業では配当性向はおおむね20~30%前後が多いようです。気前のいい会社や成熟して投資先がない企業は配当性向が5割を超える場合もあります。裏返せば配当性向が高い→成長余力が乏しい、無配政策→成長ステージ、というような評価もできそうです。

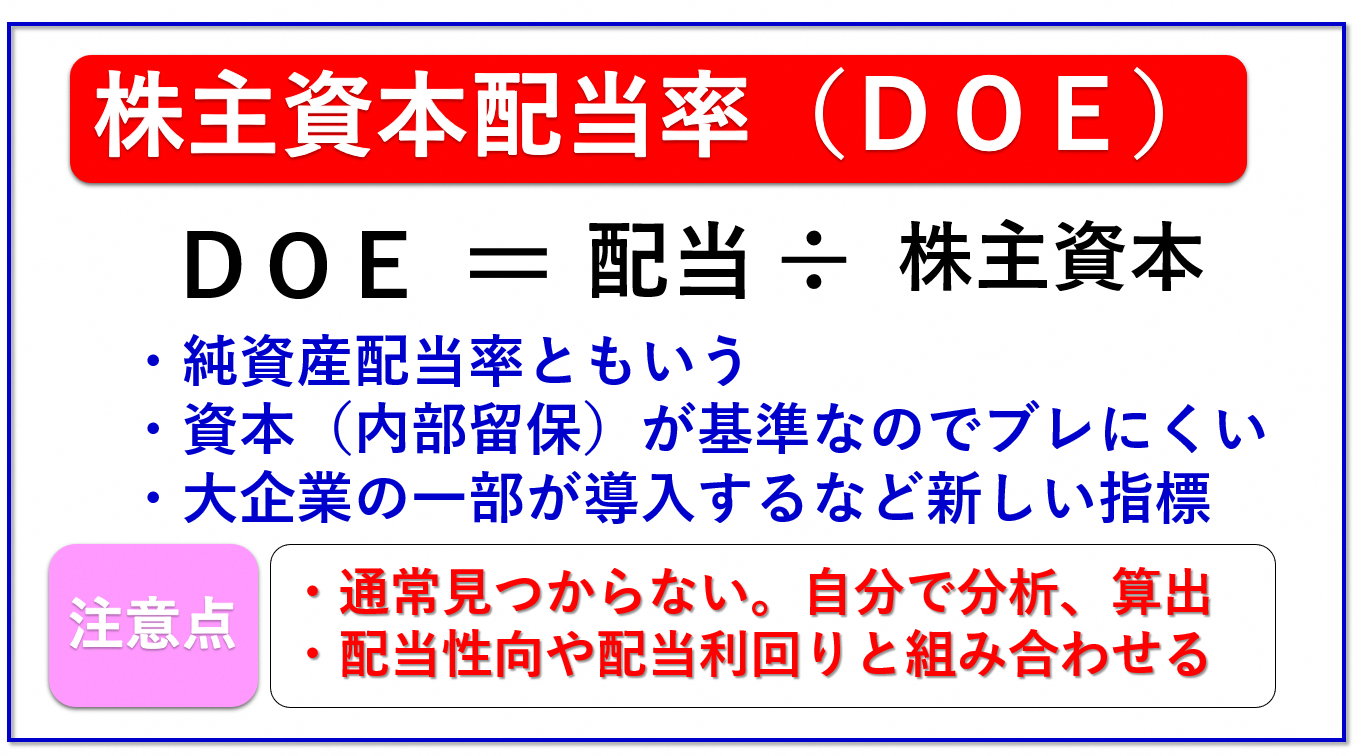

最後に株主資本配当率(DOE)にふれておきましょう。最近は日経記事でも掲載が増えており、それだけ導入する企業が拡大していると思われます。配当の評価としては新しい指標で、純資産配当率ともいいます。配当性向は1年間のもうけの配分割合ですが、毎年の利益の増減に配当も左右されやすくなります。一方、これまでの長年の蓄えである株主資本を基準にするとブレは一気に小さくなります。

たとえば資本1000億円の会社が赤字になったとしましょう。配当性向が3割であれば、もうけがないのですから無配に転落してしまいます。しかし、DOEという配当目標をいれておくと、資本1000億円が原資になりますからまだまだ配当余力があるということになります。この指標を導入している企業は、年間の配当増減に一喜一憂せず、中長期の投資家に保有を促そうとしているケースが多いようです。

掲載サイトはほとんどなく、自力で算出しなければなりませんが、配当性向やキャッシュフローなどと組み合わせて分析すると会社の株主還元方針がよりよく理解できるようになります。

最後に本サイトで30回以上にわたり連載をさせていただいた結果、JPX・東証グループ様のお取り計らいでこれまのアーカイブをデジタル冊子で読めるようになりました。過去の「日経記事でマネートレーニング」を無料で閲読できるので下記サイトへぜひ、アクセスしてみてください。

(日本経済新聞社コンテンツプロデューサー兼日経CNBC解説委員 田中彰一)

日経記事でマネートレーニングが動画化!

投資や資産形成への第一歩を踏み出す時に、「経済ニュース」や「マーケット報道」の理解は、重要な“羅針盤”となります。ただ、記事を読み解くのが難しい時もあり、普段、見慣れない相場用語なども多く、途中であきらめたくなる方もいらっしゃるのではないでしょうか?

東証マネ部!の人気コンテンツ「日経記事でマネートレーニング」でもお馴染みの、日本経済新聞コンテンツプロデューサー・田中彰一氏を講師にお迎えし、「投資初心者」の方でもやさしくマネーのキホンを学べる講座をシリーズ(全6回)で開催します。

日頃から日本経済新聞をはじめとした「記事」を活用されているビジネスパーソンの皆さんにも参考となる内容でお届けします。「勉強するぞ!」という感じに構えず、肩の力を抜いて学べるような講座になりますので、是非、この機会にお気軽にご視聴ください。

第六回のセミナー動画はこちらです。

関連リンク