「サステナブル」「ETF」現代の投資で押さえておきたいワードも解説

日本株の魅力を発信! 岡三証券×東京証券取引所コラボセミナーを開催

2022年12月8日、岡三証券と東京証券取引所が共同で「はじめよう!投資初心者のためのやさしい日本株セミナー」を開催。

投資未経験者や証券口座は開いたものの取引できていない人を中心に25名以上の参加者を迎え、投資の基礎的な内容から投資先の選び方、日本株投資に向いている商品などについて、丁寧に解説していくセミナーとなった。その模様をご紹介しよう。

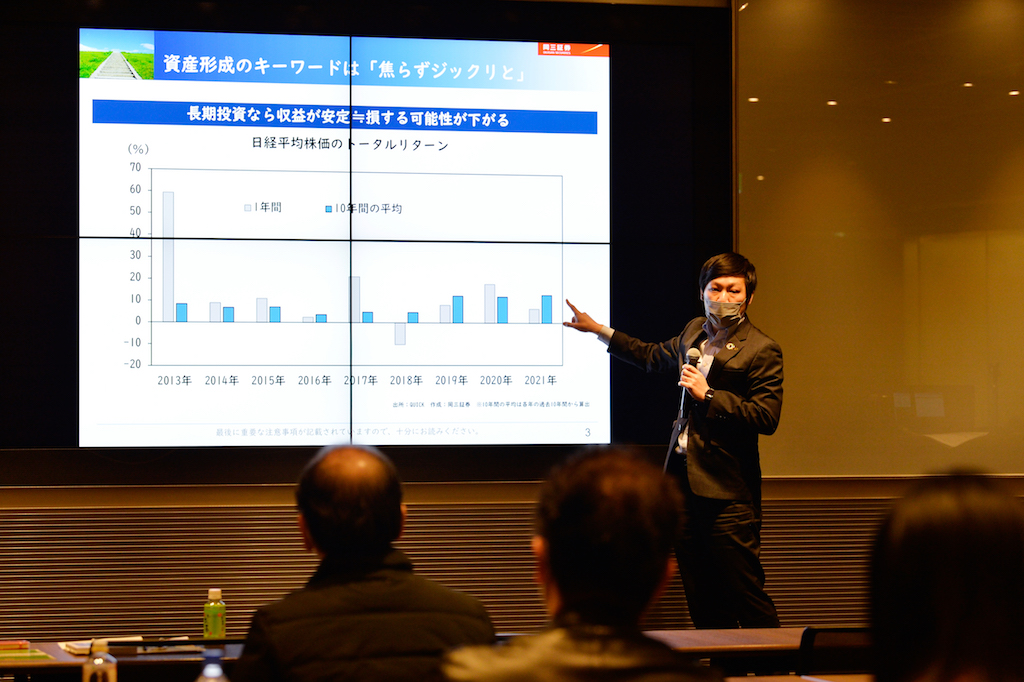

投資のキーワードは「焦らずじっくりと」

セミナーの前半は、岡三証券 投資情報部長の小川佳紀さんが「日本株の魅力を新発見、投資のヒントは身近に溢れている!」と題して、投資の基礎と投資先の選び方を解説。

冒頭に「投資は、ギャンブルや怪しげな副業ビジネスとは異なるもの。特定の会社を応援したり、社会全体を住みやすくしたりするためのシステム」ということを話したうえで、「キーワードは『焦らずじっくりと』」と、投資のコツを紹介。

「頻繁に売り買いをしなくても長く株を持ち続けることで、収益が安定しやすいといえます。1年で売り買いした場合と比べて10年間持ち続けるほうが、大きく値上がりすることはないものの、毎年プラスになりやすいのです」と、日本株の過去の指数をベースに運用成績をシミュレーションしたグラフを示しながら、長期投資の有用性を伝えていく。

さらに、株式、投資信託、債券といった代表的な金融商品のリスクとリターンを示しながら、小川さんは興味深い考えも聞かせてくれた。

「日本では、リスク=後ろ向きなものと考えがちです。しかし、海外では前向きに捉えられていて、高いリターンを取るにはそれなりのリスクも取らないといけないという覚悟につながっています。リスクという言葉のイメージを、今日から変えられるといいのかなと思います」(小川さん)

続いては、株式投資の基礎とその魅力を解説。小川さんが挙げた魅力は「値上がり益(キャピタルゲイン)」「配当収益(インカムゲイン)」「株主優待」の3つ。

「値上がり益」とは、株価が値上がりしたことで得られる収益のこと。「株価が決まる要素には、景気や為替といった『マクロ環境』、売りと買いのバランスである『需給』などがありますが、重要なポイントは『業績』。成長し続けている企業こそ株価が上がると考えています」

2つ目の「配当収益」は、企業が稼いだ利益から株主に支払うお金のこと。「つい配当利回りが高い企業を探してしまうと思いますが、それは落とし穴。配当利回りは『1株あたりの配当金÷株価』で導き出すので、株価が下がることでも利回りは高くなりやすい。配当利回りが高いからといって、必ずしも業績がいい会社とはいえません」と、注意点も届ける。

3つ目の「株主優待」は日本独自のシステムで、企業が株主に対して自社製品や優待券などを配布するもの。日本にはお歳暮・お中元の文化があったために、株主優待が発展してきた側面があるという裏話も。3つの魅力について、具体的な企業の話も交えながらセミナーが展開していく。

注目すべきは「安定的に持続可能な成長を続けられる企業」

続けて、小川さんは投資先の選び方も解説。複数の日本企業の過去の株価も例示しながら、「普段の生活の周りにこそヒントがある」とのこと。株価が動くのは企業が変化するタイミングであり、赤字が黒字に転じる、商品やサービスが流行し始めるといった時期を早くつかむことが重要なようだ。

そのためにはさまざまな企業を追いかける必要があるが、小川さんは「数十社追っていれば、小さな変化にも気づけるようになるので、身近な会社からウォッチしていけるといい。企業を絞っていくことが大事」と、企業の変化をつかむコツを教えてくれた。

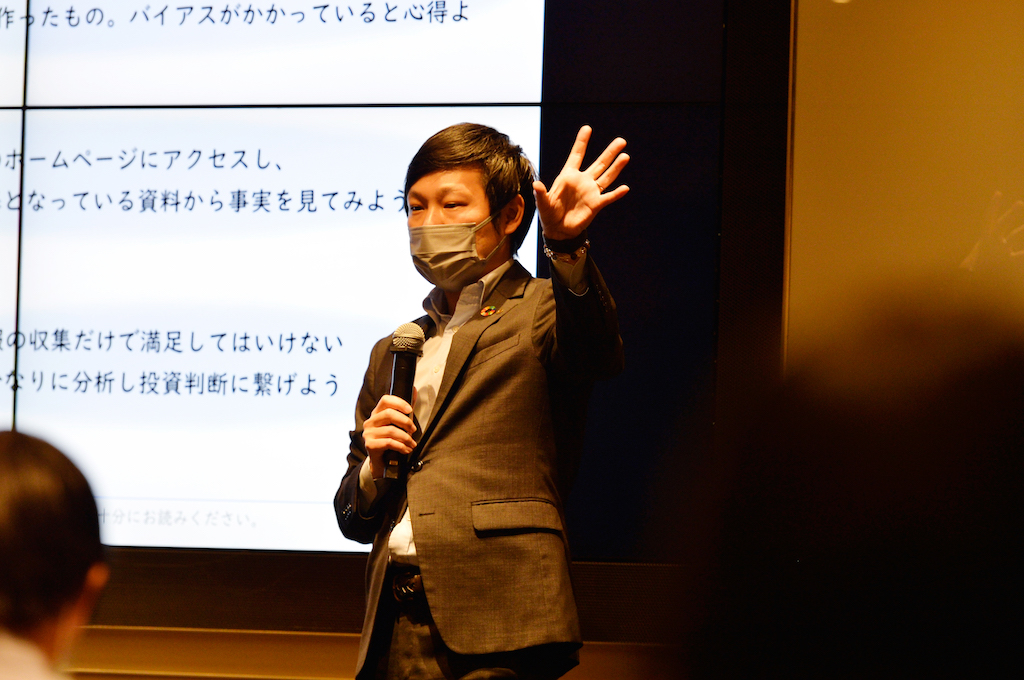

また、「SNSなど、インターネット上にあふれている情報を疑う力も必要」と話す。仕入れた情報をそのまま信じるのではなく、企業のホームページなどから事実をつかみ、そのうえで自分なりに分析して投資判断につなげることが大事だという。

もうひとつ、投資先を選ぶうえで重要なキーワードが出てきていることも教えてくれた。そのキーワードこそ「サステナブル」。投資においては、真に稼ぐ力を持ち、サステナブル(持続可能)な成長を続けるグローバル企業を指す言葉だ。

「2~3年前まで、投資家は企業に対して高成長、急成長を期待する傾向がありました。ところが、ここ1~2年で物価高騰や戦争などの逆風があり、環境ががらりと変わったことで、投資家が今求めているものは“サステナブルな成長”。安定的に持続可能な成長を続けられる足腰の強い企業に注目しています。そのような企業を選ぶことで、社会的にもいい効果が生まれますし、安定的な収益にもつながると考えられます」(小川さん)

「サステナブル」に成長を続けている日本企業の具体例を示し、それぞれどのようなビジネス、戦略が企業の持続的な成長に繋がってきたか紹介された。今後も複数の日本企業が、さらなる発展を遂げる可能性を秘めているという話も展開。

「有益なストーリーが将来的に描ける企業こそ、しっかりと成長していける企業なのかなと思うということが、今日私が伝えたかったことです」(小川さん)

日本株投資に向いている金融商品「ETF」

セミナーの後半は、東京証券取引所 金融リテラシーサポート部の富田貴之が、「日本株投資はETFから始めた方がいい!? ETF(上場投資信託)のキホンを知ろう」というテーマで、日本株と相性のいい投資手法を紹介。

テーマに掲げた「ETF」とは「Exchange Traded Fund」の略で、株式と投資信託を掛け合わせたような金融商品。日経平均株価やTOPIXなどの指数に連動するように運用・管理される投資信託でありながら、株式と同様にリアルタイムでの取引ができるものだ。

ここでは、ETFのコストの低さもピックアップ。信託報酬(手数料)が全銘柄平均年1.27%(※1)の投資信託と比べ、ETFは全銘柄平均年0.36%(※2)というデータを紹介しながら、「金融資産を持っている限り、信託報酬は毎日保有資産から引かれるものです。そのため、小数点以下の差であっても、特に長期投資においては長い目で見ると大きなコストにつながるので、信託報酬の低い商品を選ぶことは重要なポイントの一つ」と解説。

※1 出所:金融庁「国内運用会社の運用パフォーマンスを示す代表的な指標 (KPI)に関する調査」(2020年8月25日公表)、2020年5月末時点の実質信託報酬(年率・税込み)で、目論見書記載の上限値(概数の場合あり)。

※2 2022年11月16日時点で東証ETF市場に上場する279銘柄の平均値(年率・税込み)。

ETFの基礎知識に加え、日本株への投資に向いている商品も紹介。日経平均株価やTOPIX、JPX日経400など日本経済を代表する指数に連動する「日本株連動ETF」、「電気・精密」「商社・卸売」など業種別に投資できる「業種別ETF」、サステナブルな事業を進める企業に投資する「ESG関連ETF」、高い利回りを狙える「高配当ETF」、短期的な運用に向いている「レバレッジ型・インバース型商品」などの例を挙げた。指数や企業をもとに選択することもできるETFは、日本株に絞りつつ安定的な運用を実現しやすいことも紹介。

「“人生100年時代”といわれる今、資産形成の重要性はさらに増しています。その資産形成の選択肢のひとつとして、有効な手段であるETFを加えていただけたらと思います。投資の第一歩としてお気に入りの日本株を購入してみる、お気に入りの企業が入っているETFを購入してみるといったところから始めていただけたら、その先に続いていくのではないでしょうか」(富田)

「投資とは何か」「ETFとは何か」といった基礎的なところから踏み込み、日本株の可能性について言及していったセミナーは、参加者の皆さんからも「わかりやすかった」と好評だった。

東京証券取引所では、今後も資産形成の意識を高め、日本株を盛り上げていけるようなイベントを業界と連携しながら開催していく予定。

また、本年6月からは「東証マネ部!」サイト上で、日本経済・日本株の魅力を知るための特別企画「日本経済ReThink」をスタート。業界内外の有識者に日本経済の将来展望について、忖度なしに語っていただくスタイルが好評を得ている。

気になった人はぜひこれらイベント・記事を通じて、日本株投資を考える一歩を踏み込んでみてほしい。

(有竹亮介/verb)