リーマン・ショックからの正常化が期待される日本

提供元:日興アセットマネジメント

- TAGS.

<ここがポイント!>

■米国で先行したリーマン・ショックからの正常化が、日本でも

■ヒト・モノ・カネの余剰から不足への転換

■インフレが収まり賃金の上昇続けば、本格回復へ

米国で先行したリーマン・ショックからの正常化が、日本でも

これまで当レポートで紹介してきた「実質輸出のリーマン・ショック前への回帰」だけでなく、今回は、日本におけるさまざまなショックからの回復を紹介する。筆者は、2024年以降に日本経済がヒト・モノ・カネの「余剰」からの脱却することを期待しているのだが、現時点、前倒しになる可能性が高まっているようだ。

米国は、イエレン前FRB(米連邦準備制度理事会)議長時代に引き上げ始めた政策金利が2.5%に達した頃(2018年末~2019年7月)、リーマン・ショックからの正常化を果たしたとみている。その後は、予防的利下げが実施されたことに加え、コロナ・ショックが起きたことで、リーマン・ショックからの正常化が見えにくくなっている。しかし、金融システムの揺らぎへの対応に遅れた米国企業が人員削減を2008年から約2年続けたため、雇用回復に5年近くかかったが、2019年には基本的な経済状況は正常化していたとみている。

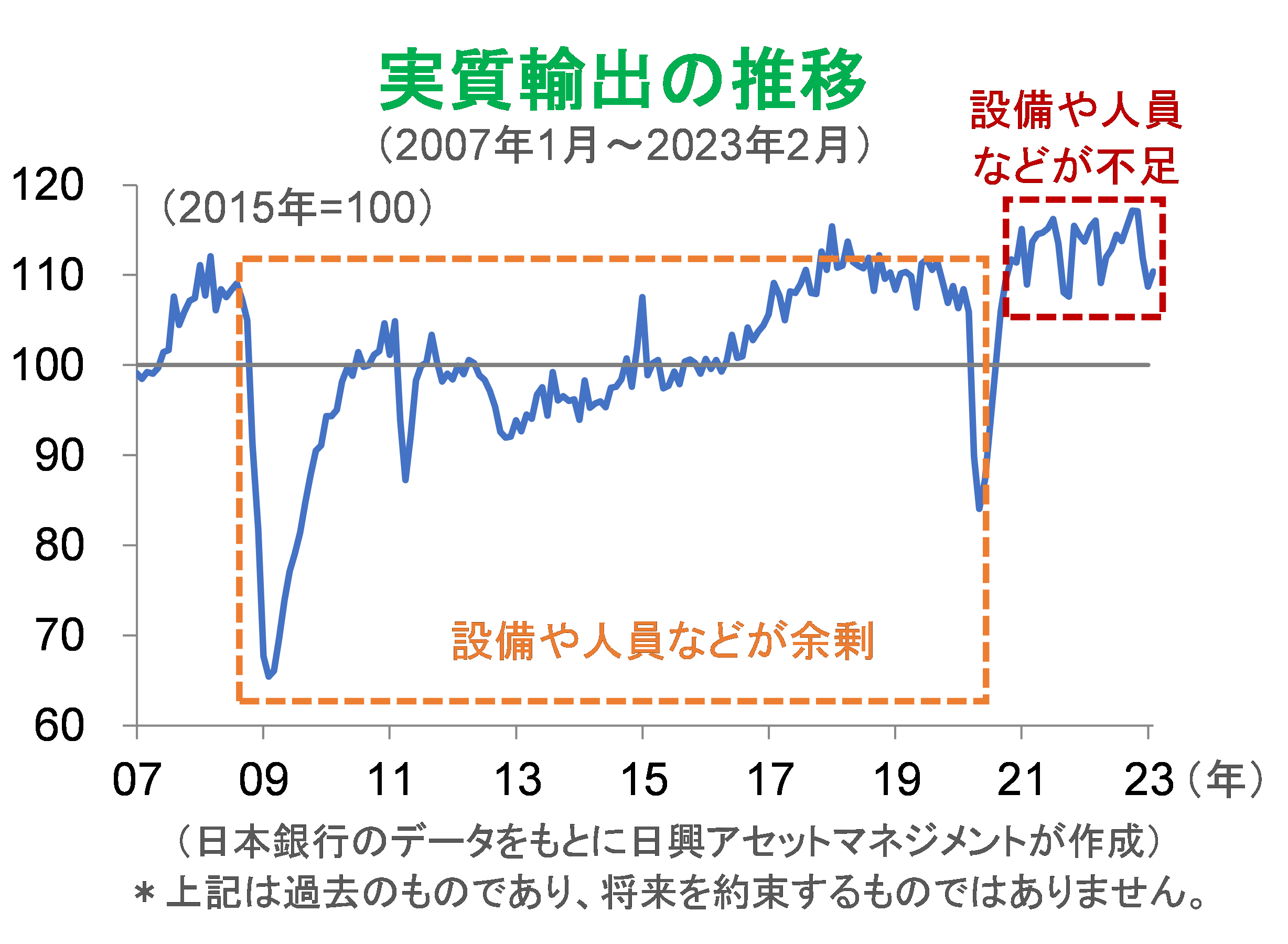

一方、日本の輸出(ここでは実質輸出、為替の影響を除いた輸出金額で、おおむね輸出数量)を見てみよう(上図)。米国経済の回復に合わせて、2018年頃に数量の回復がみられ、それまでの生産能力の余剰(つまり、ピークを下回った程度)が大幅に縮小したことがみてとれる。

しかし、2020年のコロナ・ショックで余剰の解消は消滅した。日本のデフレ懸念と賃金上昇率の長期低迷の背景には、リーマン・ショック以降、ヒト・モノ・カネの余剰があったが、米国でのコロナ対策の積極財政の効果などもあり、いまや「不足」状態が2年ほど続いている。日本がリーマン・ショックに始まる「余剰」を払しょくして正常化に向かう、という点で米国に追いつこうとしているのだ。

ヒト・モノ・カネの余剰から不足への転換

東証は、上場企業に対し、低PBR(株価純資産倍率)状態の払しょくやROE(自己資本利益率)の改善を促している。機関投資家は、企業価値を高める資本戦略として、企業経営の変化、特に配当や自社株買いの進展、さもなければ成長分野への積極的な投資を期待している。

しかし、いまのところ平均的な日本企業の行動変容につながっていない。この観点では、日本企業の経営が、構造的に転換する兆しは明確ではない。ところが、ヒト・モノ・カネの余剰から不足への転換という日本経済の構造変化については、コロナ禍対応の世界的な財政出動を発端として、進む気配が強まっている。

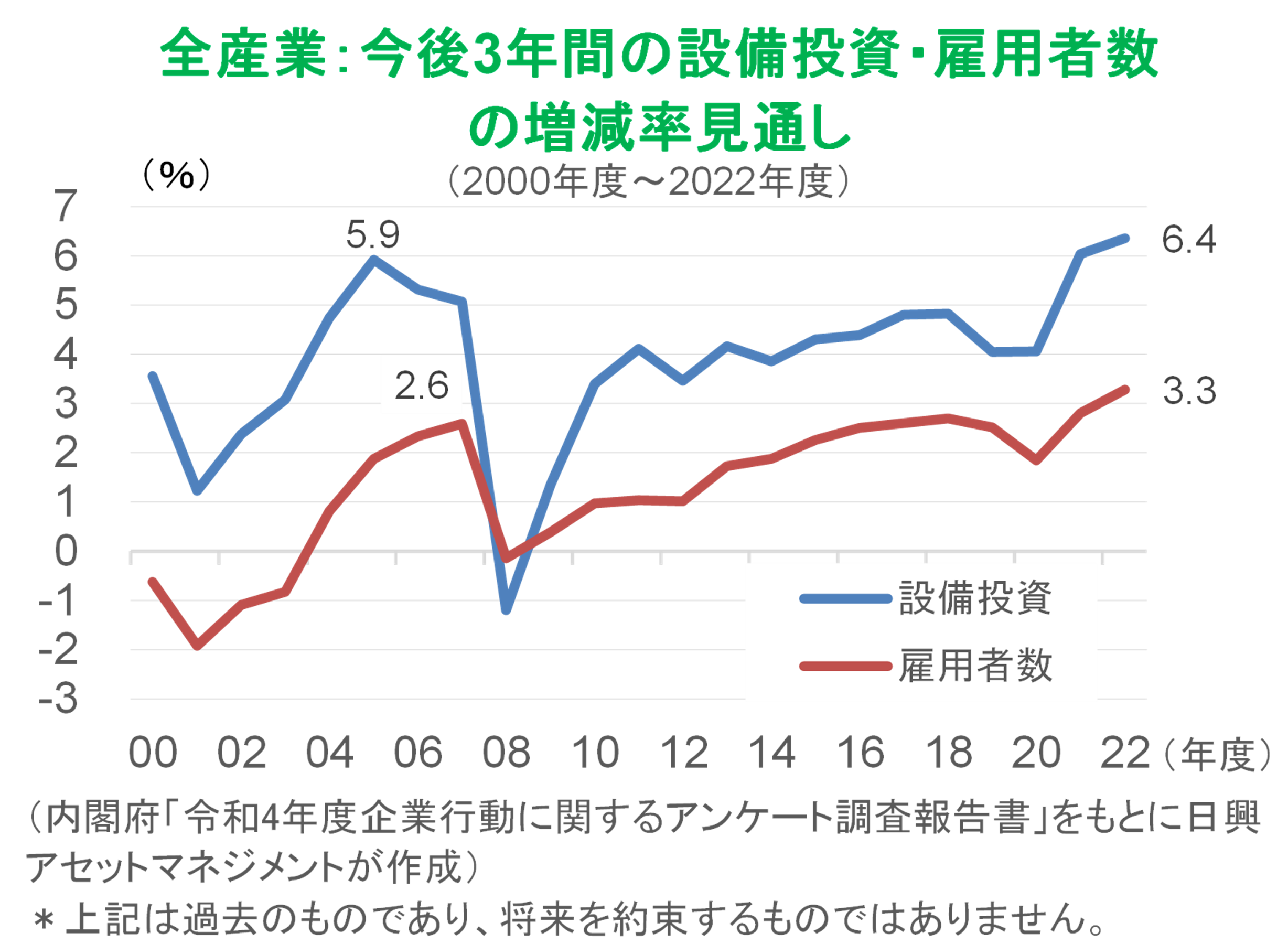

設備投資と雇用者数の増減率見通しは、足元でリーマン・ショック前の水準を上回っている。上図は、企業の今後3年間の年度平均増減率見通しであるが、投資も雇用も「増加させたい」という意欲が、リーマン・ショック前の水準よりもさらに高いことは印象的だ。

日本経済の設備投資意欲は、リーマン・ショック後も弱いままであった。新規投資や能力増強の意欲に乏しく、機械などの設備のメンテナンスだけが行われてビンテージ(使用期間)が長くなっている状況であった。しかし、売り上げが数量ベースで増え、生産すべき数量が増えるならば、ヒト・モノ・カネは不足する。輸出に加え、コロナ禍から正常化する国内の外食・旅行などの需要増も、ヒト・モノ・カネの一時的な不足を呼び起こすに違いない。

インフレが収まり賃金の上昇続けば、本格回復へ

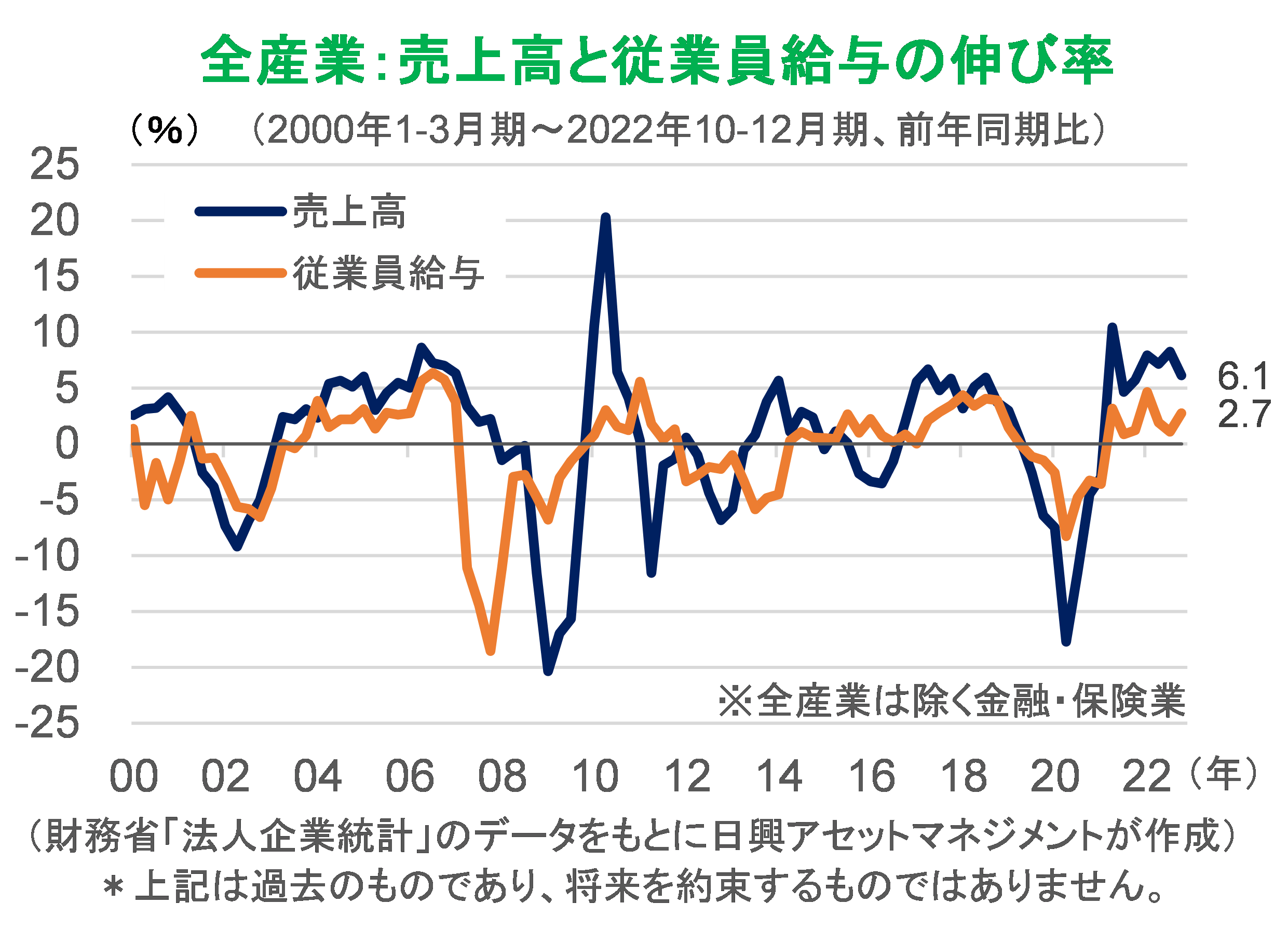

それに加えて、賃金上昇の持続性にも注目したい。雇用が増えても低賃金業務中心であれば、消費の伸びが限定されるだろう。しかし、従業員給与の伸び率の指標をみると、賃金上昇がインフレよりも長く続く可能性がある。

黒田日銀総裁は3月10日の記者会見で「春季の労使交渉は”これまでと違う”という声が聞かれ始めている、賃金の上昇を伴う物価安定目標の実現は可能」と述べた。

物価は、2%程度に安定して欲しいものの、これまで長らく低迷していた。これは、経済全体に余剰を調整する力がなかったことによるといえよう。賃金の上昇率が他国より低かったことも、配当への配分が多かった(配当等は資本効率面から不足のまま)というよりも、労働市場の調整が行われにくく、余剰が継続したためとみている。労働市場の流動性の改善はまだ進んでいないものの、経済の構造的な余剰の払しょくで、人々の心理改善による労働市場の活発化が期待される。

リーマン・ショックに起因する余剰からの脱却は、株価と金利の上昇を引き起こすはずだ。為替については、米国の利上げが一巡し、米ドル高要因が減退することになれば、円高要因が強まる影響を受けるだろう。それでも、販売数量が伸びるならば、コロナ禍前の水準に戻る程度の円高が、輸出産業の収益を大きく悪化させるとは考えにくい。

ただし、米国で利上げのし過ぎによる短期的な景気後退、日本でパンデミックによる行動制限などが再び起これば、このポジティブ・シナリオは崩れる。現時点、日本では賃金上昇に対して大きすぎるインフレが落ち着いた後も、賃金上昇傾向が続き、経済活動がリーマン・ショック前の水準に戻る可能性が高まっている。そう期待する理由は出てきているのだ。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

関連リンク