インドに投資するということ

提供元:日興アセットマネジメント

- TAGS.

<ここがポイント!>

■インドが低所得国から中所得国になることに投資する

■インドは成長を続けていく可能性が高い

■インド投資の最大のリスクは政治

インドが低所得国から中所得国になることに投資する

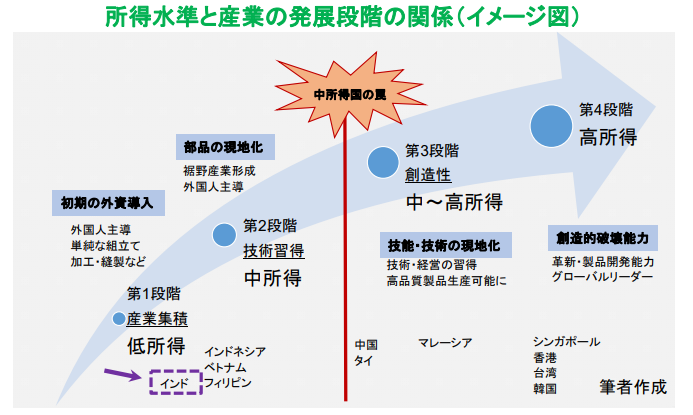

インドへの投資は、低所得国から中所得国、さらに高所得国になることへの投資である。中国やアセアン諸国への投資は、中所得国から高所得国に成長することへの投資なのだが、「中所得国の罠」を乗り越えるという困難を伴う。

しかし、インドの低所得国から中所得国への成長は、適切な政治運営ができれば、比較的うまくいきそうである。

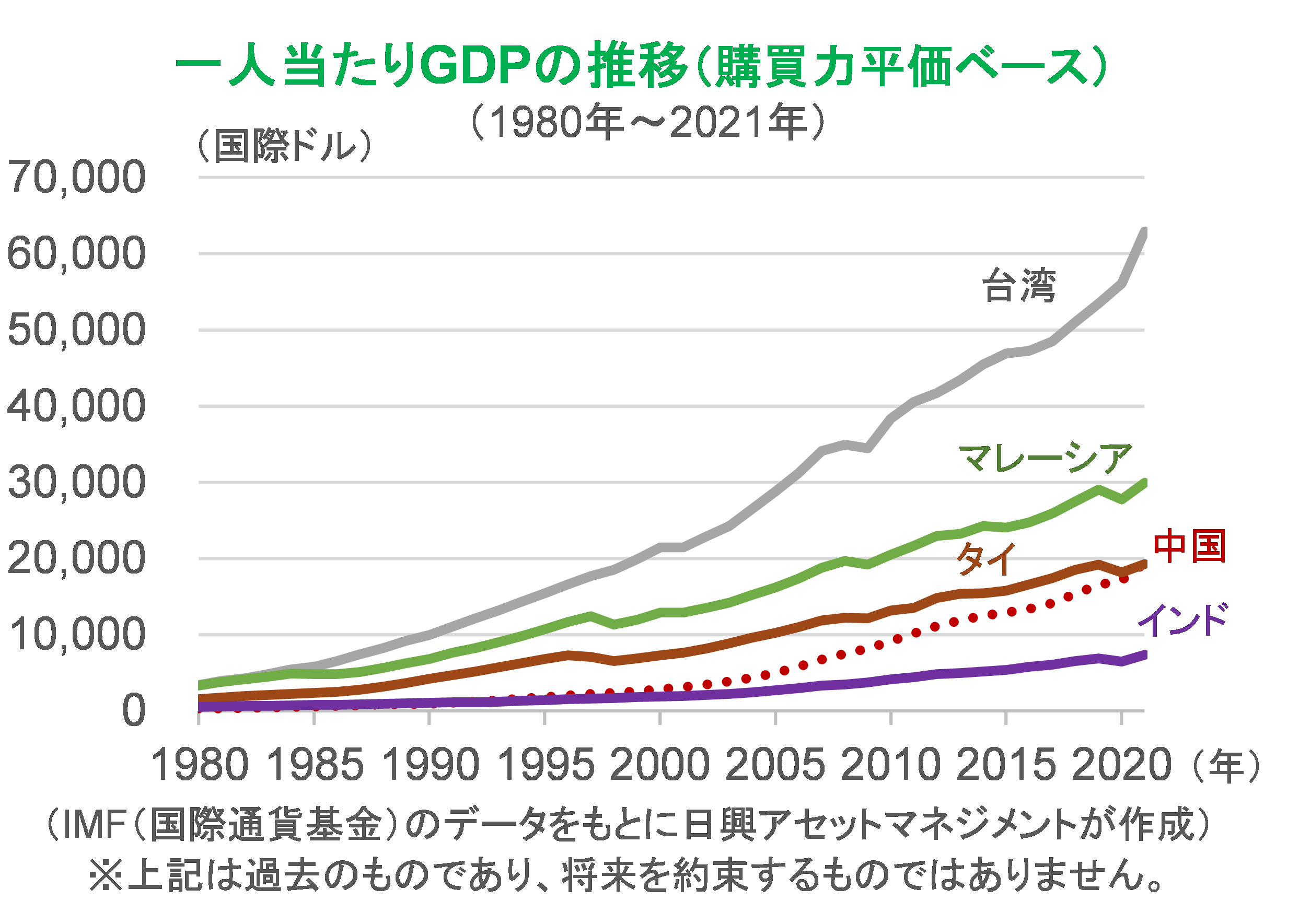

アジアで、中所得国になった国は多い。中でも、マレーシアや中国、タイは、比較的所得が高く、もう少し強いブランド力(例えば韓国であれば財閥系、台湾であれば半導体のファウンドリ)や立地を生かした独自産業(例えばシンガポールや香港の貿易ハブ)の強化に成功すれば、高所得国並みの生活水準も夢ではない。

しかし、中所得国の罠が、このような国々の成長を鈍らせているように見える。そもそも何かの産業でグローバルリーダーになることは難しい。多くの場合、外資を誘致して先進国企業の生産拠点として発展するが、時間の経過に伴う人件費の上昇などから後発国に追い上げられ、すぐには独自産業の発展を進めることは難しいからだ。また、次に進むためには、産業インフラのみならず、金融システムの強化や人々の教育水準を高めるといったソフト面の強化が欠かせないのだ。

これらの国に比べて、低所得国から中所得国への成長段階では、「罠」にあたるものが少ないようだ。経済面からみれば、低所得国から中所得国への発展は、ソフト面よりもハード面が中心になる。例えば、国内に投資資金がない場合、外資を誘致して生産拠点(工場)を作り、多くの場合、生産性の低い農業に従事する人材を製造業にシフトさせる一方、政府は大量の物資を運ぶ鉄道網、橋、道路などの基本インフラを整備していく。こうしたことは、他国での成功例も多く、改善効果が目に見えることなどから、政治的に成功しやすい。

インドは成長を続けていく可能性が高い

前述したように、低所得国から中所得国への「罠」が少ないのであれば、今、成長のスタート段階で投資を始めることが自然であると思うだろう。インドは長らく民主主義であり、自由主義陣営として成長が期待されてきた。では、なぜこれまで成長が遅れていたのか。

2021年時点の一人当たりGDPをみると、インドは2008年の中国とほぼ同じ水準にある。その後の中国の成長をみれば、これから成長が期待されるインドは、中所得国への道を歩み始めた可能性がある。

インド浮揚の最大の功績は、モディ政権にあると考える。インドは民主主義であり、政治的には自由主義側にいるとされ、西側に近い立場をとることが多かった。しかし、国内ではいくつもの問題を抱えていた。例えば、社会主義的な政権下で国有化された銀行は効率が悪く、イギリスの制度を多く取り入れたものの、倒産法制や税制も不安定だった。

特に、言葉の違いなどもあり、地方政府に大きな力を与えたことが、発展の阻害要因の一つになっていた。

地方政府が税収の多くを得て州内の鉄道などを整備すれば、全土でのネットワーク整備と齟齬が生じるかもしれない。それぞれの都合で、外資の誘致や税制変更などを行えば、国力は育ってこない。

インド投資の最大のリスクは政治

モディ政権に期待された政治主導による改革のスピードは、投資家の当初の期待より遅れたものの、ゆっくりと効果が出始めている。特に、IT関連産業への注力が大きな効果を発揮している。

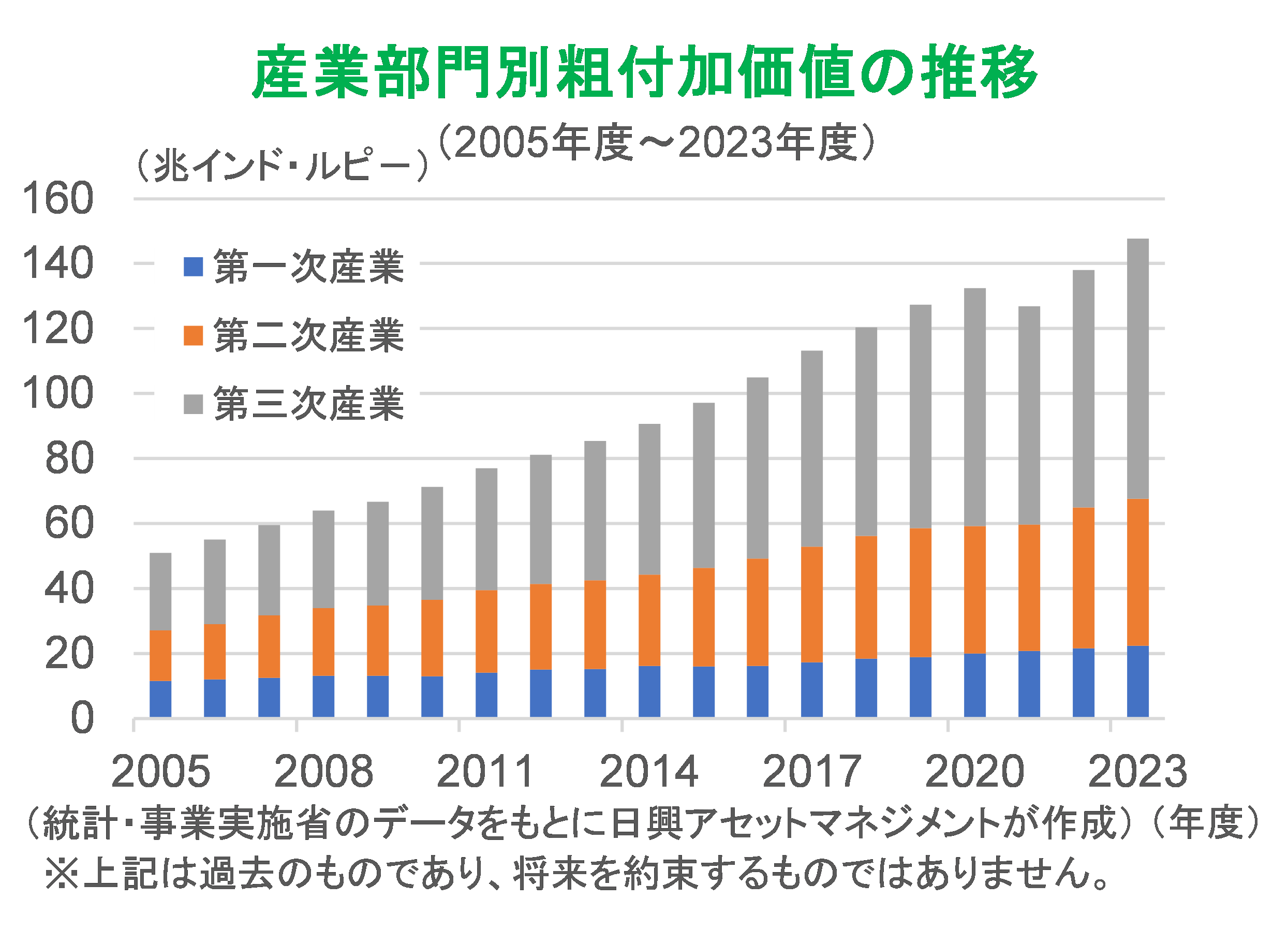

一般に、低所得国から脱却する過程では、製造業などの第二次産業の発達が期待される。しかし、インドは急激に第三次産業を拡大させており、その中心の一つがIT関連産業(ソフトウェア開発、コールセンター運営、英語力を活かした弁護士や会計士の海外向けサービスなど)である。世界的なITの発展は、インドが低所得国から脱却するステップを「かえる跳び」にすると期待される。

つまり、橋や道路などの基本インフラ、医薬品など高付加価値製造業の発展とともに、高付加価値のIT関連産業を一気に発展させているのだ。

それゆえ、最大のリスクは政治にある。モディ政権は、国内で人気を保つために「ヒンディ至上主義」を採っているとされる。強い政治支援のもと、中央政権の財政を税制改革で立て直したほか、カースト制度の職業差別に無縁のIT関連産業を政策的に後押しし、倒産法制など銀行システムの整備といったソフト分野の改善も進めている。こうした産業改革にとっての最大のリスクは、エマージング投資全般にいえ、政治が揺らげば、改革のスピードが遅れてしまうのだ。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

関連リンク