【日経記事でマネートレーニング42】資産形成編(9)発信者・コメンテーターの属性区別~精肉店と鮮魚店を間違えない

提供元:日本経済新聞社

このコーナーでは日経電子版や日本経済新聞の記事を題材に、投資のリテラシーや資産形成力の基礎知識を身につけることを目的にしています。

これまでは株式相場や金融市場に関するテーマが中心でしたが、2023年からは資産形成全体にジャンルを広げて解説します。毎回できるだけ異なるテーマを取り上げ、読み続けるうちにぐるりと資産形成の話題を一巡して網羅的体系的に基礎リテラシーが身につくように配信していく予定です。

今回は投資初心者には知っていそうで知らなかったテーマを取り上げます。金融教育サイト「東証マネ部!」の読者の方には特に知ってほしい内容です。

「マネーのまなびセミナー」で事前質問200超え!しかし・・・

サンプル記事をご覧ください。投資情報誌、日経ヴェリタスの2023年年始巻頭特集に掲載された市場関係者への日本株展望アンケートです。

今年もはや晩秋。これから年末にかけて株式、金利や為替など2024年のマーケットはどうなる?的な記事が頻繁に発信されるシーズンに入ります。新NISAにちなんだ記事も折に触れて掲載されるでしょう。記者も力が入り、多くの取材先のコメントを流します。こうした記事を読み解くにはメッセージの発信者が誰なのか、コメントをしているプレーヤーはなんの役割を担っているのかを意識することが重要になります。

もう少し生々しいエピソードを紹介しながら説明しましょう。日本経済新聞社では10月から「マネーのまなび セミナー」と題したプロモーション活動を東京や名古屋など各地で展開しました。外部の識者だけでなく、私を含めて日経社員も登壇し、運用に役立つテーマで講演に臨みました。おかげさまでどの会場も満員となり、特に東京・大手町では400人の定員に約1200人の応募があり、参加には抽選になるほどの盛況ぶりとなりました。大手町会場ではじつに200を超える事前質問も寄せられました。来場者の熱量を肌で感じた次第です。

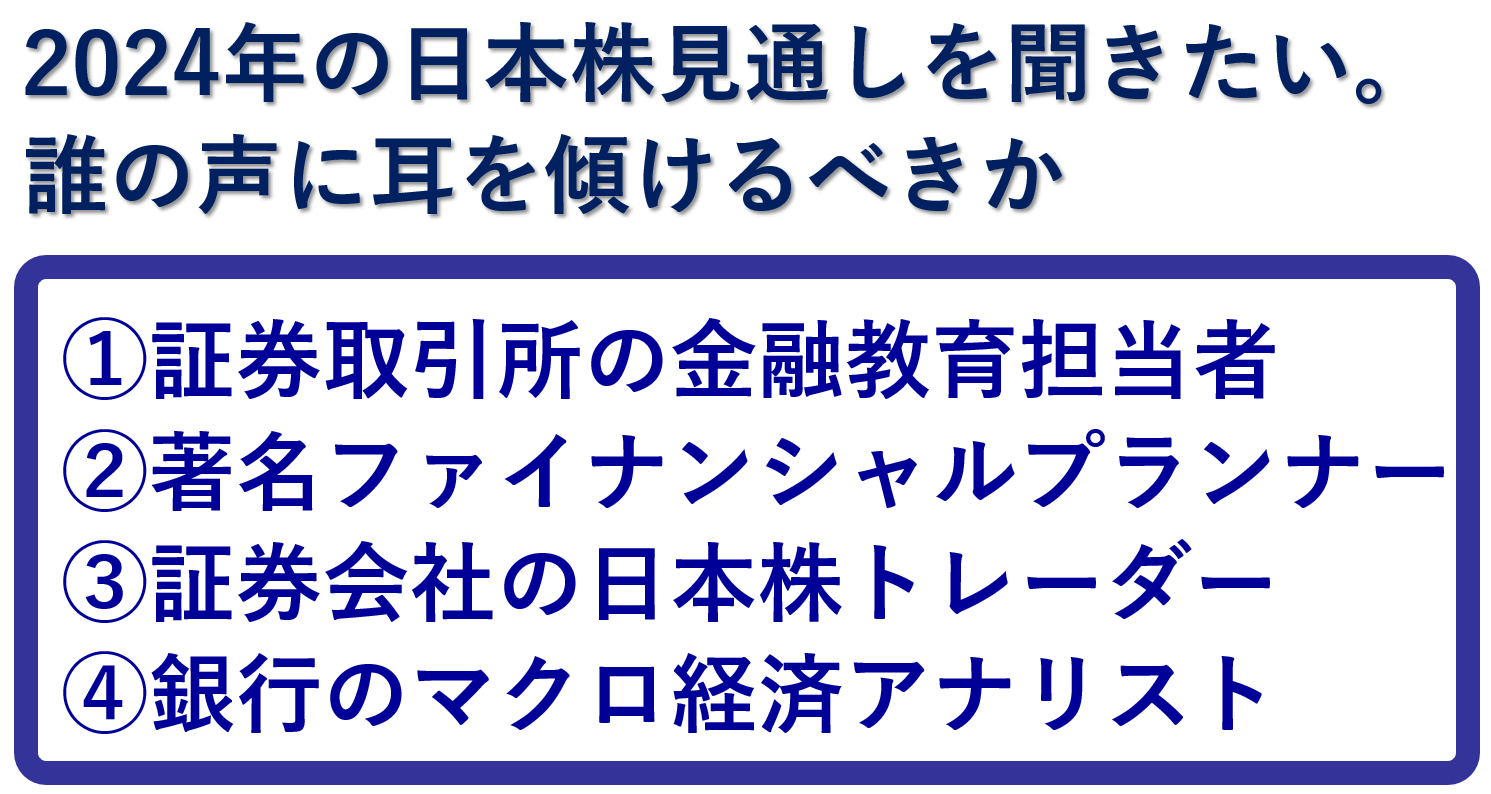

と、ここまでは問題なかったのですが、質問内容を眺めていたときのこと。なにやら違和感を覚えたのです。スピーカーには証券会社の株式ストラテジストの方を招いたのですが、質問の4分の1程度が「老後のポートフォリオ」や「NISAの活用法」などが占めたのです。

投資戦略の立案を担うストラテジストに聞くなら日本株を取り巻く外部環境や需給分析、今後のリスク要因などが聞くべきテーマになります。ストラテジストに老後の資産構成やNISA攻略を問うのは、たとえるなら「精肉売り場」で「きょうはどんな鮮魚がおすすめですか」と尋ねるようなものです。

空気を読んでいないとかそういう問題ではなく、個人投資家が市場関係者の属性を理解していないというリテラシーの欠如から起こりうる現象だと思います。そこで、今回は以下の学習クイズを作ってみました。1から4の事例において、尋ねる相手方が適切か不適切を判定してみてください。

余談ですが私が日本経済新聞社に入ったころ、親戚や知人に会うと決まってこう尋ねられました。

「株はどう?」「上がる?」

日経記者を証券会社の営業マンと勘違いしていたのでしょうか。あるいは日経新聞には株式相場の詳報が毎日掲載されるので記者は全員、株のプロとでも思い込んでいたのでしょうか?

私は国債ディーリング担当だったので「株はわからないが金利の売買はわかる」と返していました。親戚や知人は「金利って取引できるの?」とぽかんとしていました。

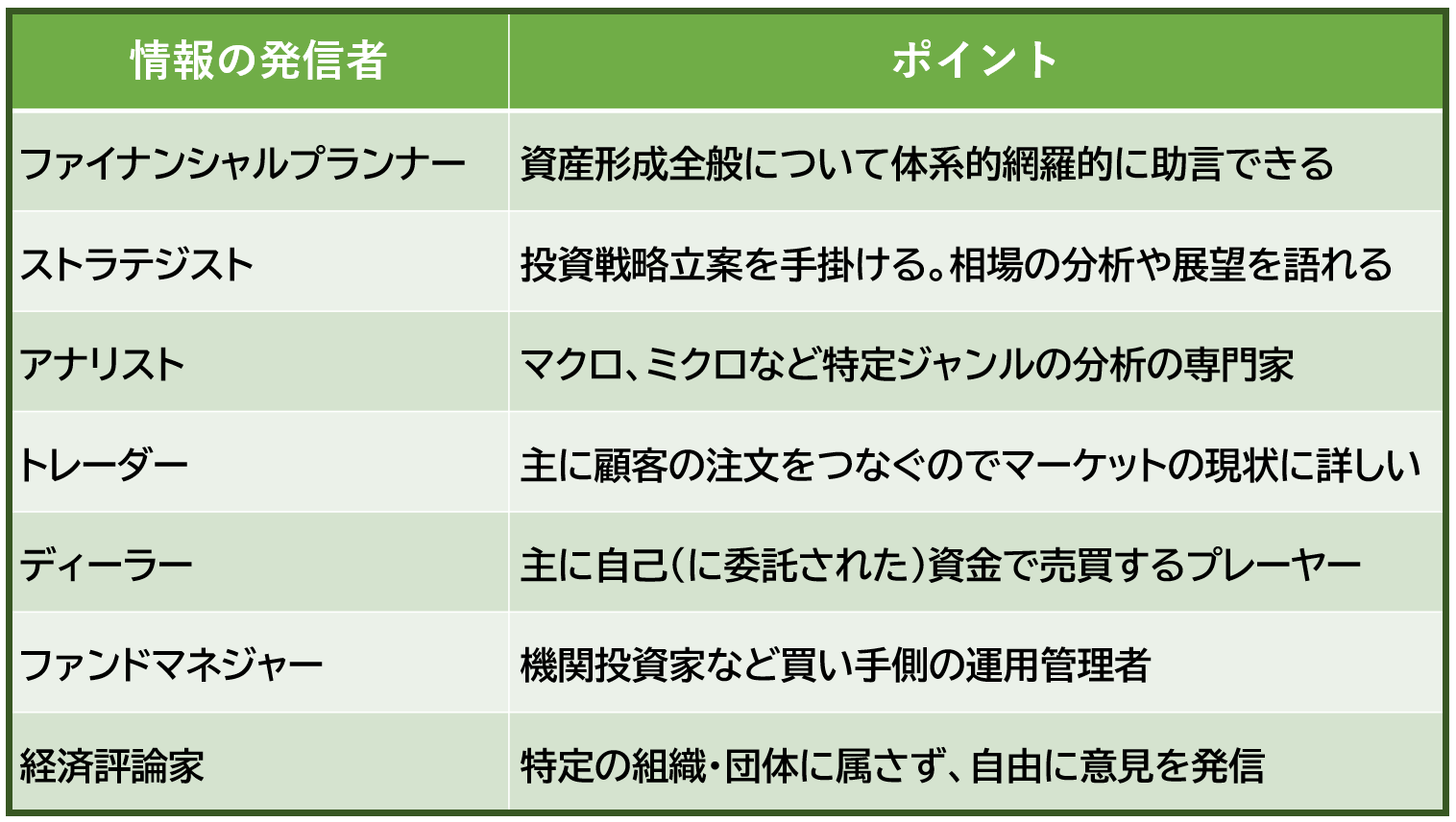

脱線しましたが2のファイナンシャルプランナーは資産形成の助言を担います。老後の家計や適切なポートフォリオには的確なアドバイスをくれるでしょう。日本株相場とは関係がありませんのでやはり見当違いの質問になります。

3の証券会社の日本株トレーダーと4の銀行のマクロ経済アナリストは△です。日本株トレーダーは顧客の注文がみえるポジションにいるので日本株が足元どう動いているかを探るのは適任です。しかし、中長期的な投資戦略や運用方針を決める立場にはありません。短期的な資金フローからみた相場の流れを知るには有力なコメンテーターでしょう。

マクロ経済のアナリストは投資マネーはみえていませんが、世界経済や外部環境はよく分析しています。大きな景況感をつかみたい場合は頼れるかもしれません。

多彩なプレーヤー、「ポジショントーク」と信頼・責任がカギ

事程左様に相場、資産形成、投資などは似て非なるジャンルなのです。リテラシーをしっかり身につけないと、先ほどの事例のように場違いな質問を投げたり、専門家でないひとが専門家ぶって専門外の話をしていることを気づかずに納得したりして、結局は自分自身の誤った判断につながってしまうのです。

わかりやすいように表にまとめてみましたので補足していきましょう。

たとえば、相場の見通しを語るうえで信頼度が高いのはファンドマネジャーです。なぜなら彼らは実際の資金を預かり、その資金をどこに振り向けるかを決める立場にあるからです。顧客の注文をつなぐトレーダーが「相場が上がる」というよりも、実際に自ら資金を投じるファンドマネジャーが「相場が上がる」というほうが重みを増すわけです。

逆にだからこそ注意すべき点もあります。彼らは有利になるような発言をすることがあるからです。たとえば、みなさんが1億円投資している場合、相場は上がったほうがよいですか?それとも下がったほうがよいですか?

いうまでもなく上がったほうがいいに決まっています。メディアにコメントが出る場合は、あえて強気の発言をする場合が往々にしてあります。逆に1億円の待機資金があって相場が上がっているとどうでしょうか?買いコストが上がるのは都合が悪く、相場が下がってほしいという心理が働きます。こういう投資家は逆に「過熱気味」「高値警戒感が強い」などと否定的な見解を発信しやすくなります。こうしたメッセージを「ポジショントーク」といいます。特に株式でも中長期ではなくディーリング売買や、国債・外為証拠金など投機性が絡む取引でポジショントークが頻発します。

経済評論家と称するひとは発言内容に責任を持てるかどうかが見極めどころです。責任とは信頼性と言い換えてもよいでしょう。たとえば、日本FP協会の認定を受けたファイナンシャルプランナーの場合、個別株を推奨すると資格がはく奪されることがあります。こうしたペナルティや自主規制ルールに縛られないことをいいことに、無責任な言動をする評論家には耳を傾ける必要はないでしょう。

最後に本題に戻ります。かように市場には役割も責任も異なる多彩なプレーヤーが集まり、様々な思惑や駆け引きの中で取引が行われています。何も考えず情報を清濁併せのむのではなく、何を発信する相手か、何を聴くべき相手かをしっかり峻別することで得られる情報の量が増え、質も高まるようになります。

(日本経済新聞社コンテンツプロデューサー兼日経CNBC解説委員 田中彰一)

日経記事でマネートレーニングが動画化!

投資や資産形成への第一歩を踏み出す時に、「経済ニュース」や「マーケット報道」の理解は、重要な“羅針盤”となります。ただ、記事を読み解くのが難しい時もあり、普段、見慣れない相場用語なども多く、途中であきらめたくなる方もいらっしゃるのではないでしょうか?

東証マネ部!の人気コンテンツ「日経記事でマネートレーニング」でもお馴染みの、日本経済新聞コンテンツプロデューサー・田中彰一氏を講師にお迎えし、「投資初心者」の方でもやさしくマネーのキホンを学べる講座をシリーズ(全6回)で開催します。

日頃から日本経済新聞をはじめとした「記事」を活用されているビジネスパーソンの皆さんにも参考となる内容でお届けします。「勉強するぞ!」という感じに構えず、肩の力を抜いて学べるような講座になりますので、是非、この機会にお気軽にご視聴ください。

第六回のセミナー動画はこちらです。

関連リンク