地政学リスクと金融市場

提供元:日興アセットマネジメント

- TAGS.

<ここがポイント!>

■中東の紛争が原油の生産・積み出し・輸送に影響を及ぼしたときが大問題

■ウクライナは天然ガスの通り道:欧州は調達先を変更できるのか

■常にリスクはあるが、大きく見積もりすぎないように

中東の紛争が原油の生産・積み出し・輸送に影響を及ぼしたときが大問題

地政学リスクと金融市場との関係について、しばしば大きく取り上げられるが、実際、地政学リスクが経済活動に影響を及ぼしたり、市場に長期的なインパクトを与えることは“まれ”である。ただ、“まれ”ではあるが起こると影響が大きいので、今どういう状況にあるのか、常に注意を払っておくことが大切だ。

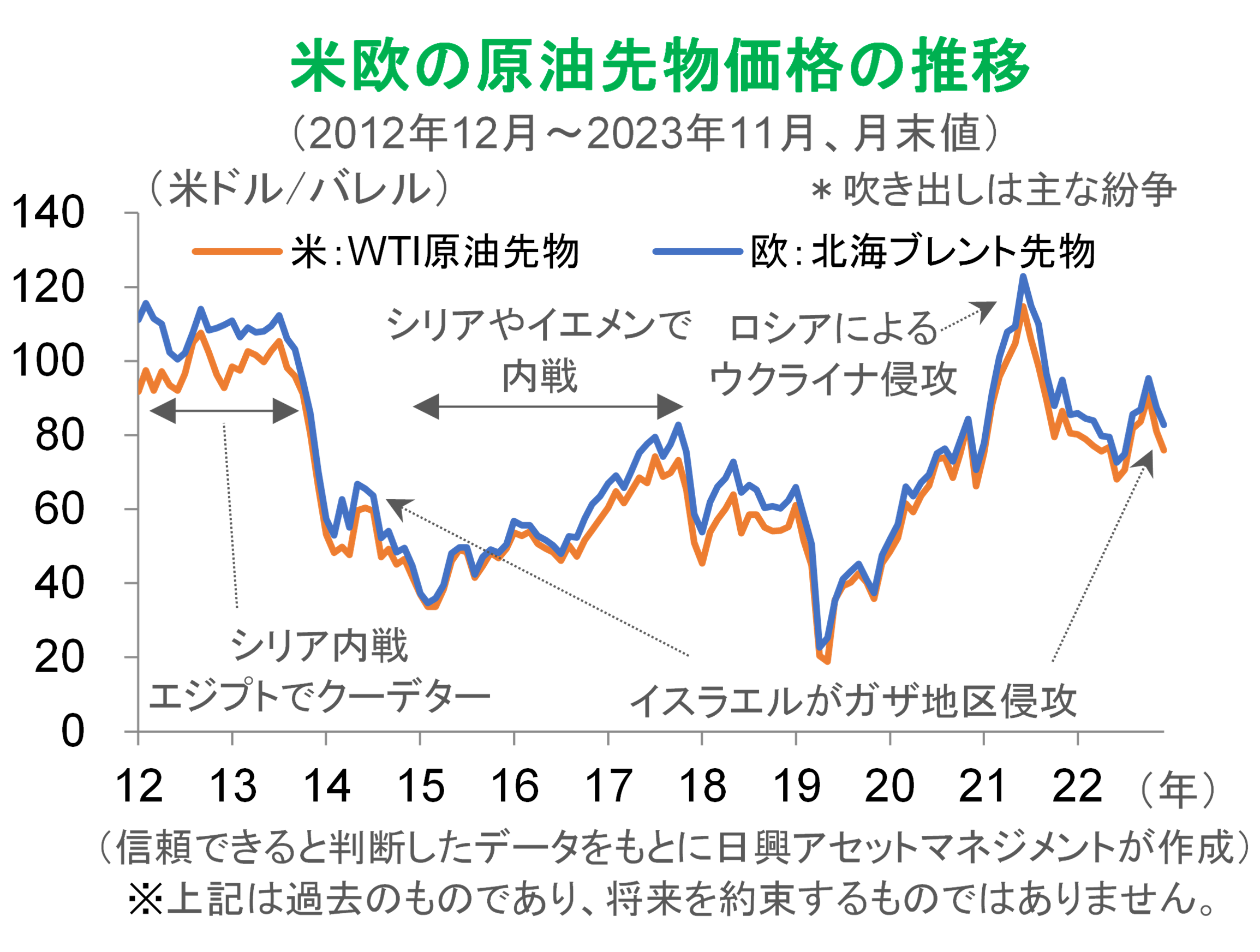

まず、ガザ地区におけるイスラム組織ハマスとイスラエルの紛争について、人道的に極めて重大な問題ではあるが、世界経済への影響は小さいとみている。なぜなら、イスラエルもガザ地区も原油生産地域ではなく、ハマスを支持する姿勢を示しているイランは産油国であるが、イラン自体が制裁対象で、主要先進国は原油生産をイランに依存していないからだ。

産油国地域での紛争で注目すべき点は、原油供給の中枢を担うサウジアラビア(以下、サウジ)やアラブ首長国連邦(以下、UAE)の生産・積み出し・輸送に問題が生じるかどうかである。今回の紛争で湾岸地域の産油国が巻き込まれる確率は低く、原油先物価格も直近高値の100米ドル/バレル以下で推移しているので、原油不足を心配しすぎないでよいだろう。

UAEはイスラエルと国交を結んだばかりで(サウジもそうしようとしていた)、イスラエルと対立を深めようとはしないだろう。一方、サウジやUAEの生産設備や港湾への攻撃や、ホルムズ海峡の機雷封鎖が起こるとすれば、イランとの紛争のケースに限られる。イランが支援するイエメンの過激派フーシは、しばしばミサイルなどでサウジを攻撃してきたが、いまは落ち着いているので、サウジやUAEが多少の紛争でも原油生産を止める可能性は低い。イランとサウジ、UAEが直接的に対立し、機雷封鎖に及ぶような事態が起きる理由は今のところ見当たらない。

いろいろな地域紛争にサウジとイランはそれぞれの都合でそれぞれを支援し、代理戦争の様相となることもあるが、原油の生産・積み出し・輸送を止めるような大規模な直接対決の理由は顕著に表れていない。中東の米軍基地をイランが支援するグループが攻撃しているとの報道もあるが、米国側に当地で紛争を拡大させるインセンティブはなく、どちらか側に大きな紛争(戦争)の大義がない限り、産油国を巻き込んで事態が悪化するとは予想していない。

中東の地政学リスクを経済面から見れば、1.原油の生産(採掘)、2.積み出し、3.運搬に影響がないうちは、さほど大きな影響があると捉える必要はない。市場は、紛争に関するニュースが、1~3にどう影響するかを見極めようとする。現時点では、主要産油国の活動に大きな影響はないとみている。

ウクライナは天然ガスの通り道:欧州は調達先を変更できるのか

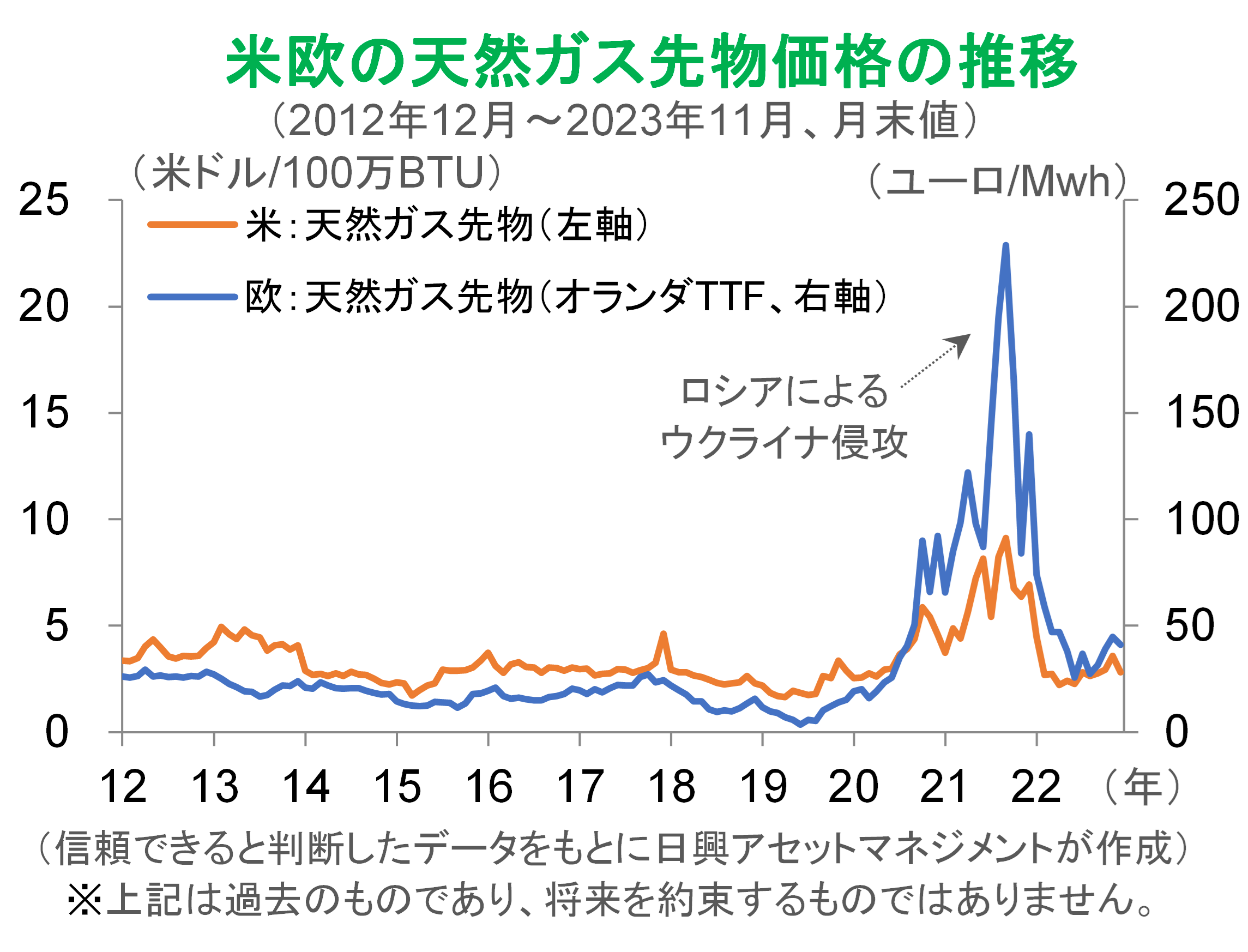

ロシアによるウクライナ侵攻について、この紛争の帰結はまだ分からないが、経済面から明確なのは、主要国によるロシアへの制裁は、今後も長く続くということである。紛争がウクライナにとって有利な停戦となれば、株式市場はロシアへの制裁の緩みを意識して、欧州を中心に強気で反応するだろうが、その可能性は低い。ドイツを中心に天然ガスの調達先はいまだロシアへの依存度が高く、エネルギー源や調達先の代替も進んでいないからだ。

紛争のメイン・シナリオは「膠着が続く」である。ウクライナが有利な形で紛争が帰結するとは考えにくい。

膠着状態においては、欧州が天然ガスの消費を大幅に減らして再生可能エネルギーに代替できるのか、あるいは天然ガスの調達先を変更できるのかが注目される。暖冬であれば、消費者向けの暖房用に優先供給されたとしても、産業用の供給を減らす(生産が減る)までには至らない。しかし、厳冬となると、産業用の供給は制限される可能性が高くなる。しかも、天然ガスの調達先の変更は、ロシアからパイプラインでウクライナを通って輸送する場合と異なり、海上輸送するにも港湾整備が遅れており、容易ではない。再生可能エネルギーへの転換も加速させるのは難しい。

欧州における地政学の膠着状態シナリオでは、燃料の優先供給が消費者向けなので、厳冬で産業が燃料不足になり、生産量削減と供給低下から景気悪化につながることに注意が必要だ。紛争の膠着が続くことは不幸ではあるが、今後、エネルギー源の多様化が緩やかに進み、数年かけて状況は改善するとみている。

常にリスクはあるが、大きく見積もりすぎないように

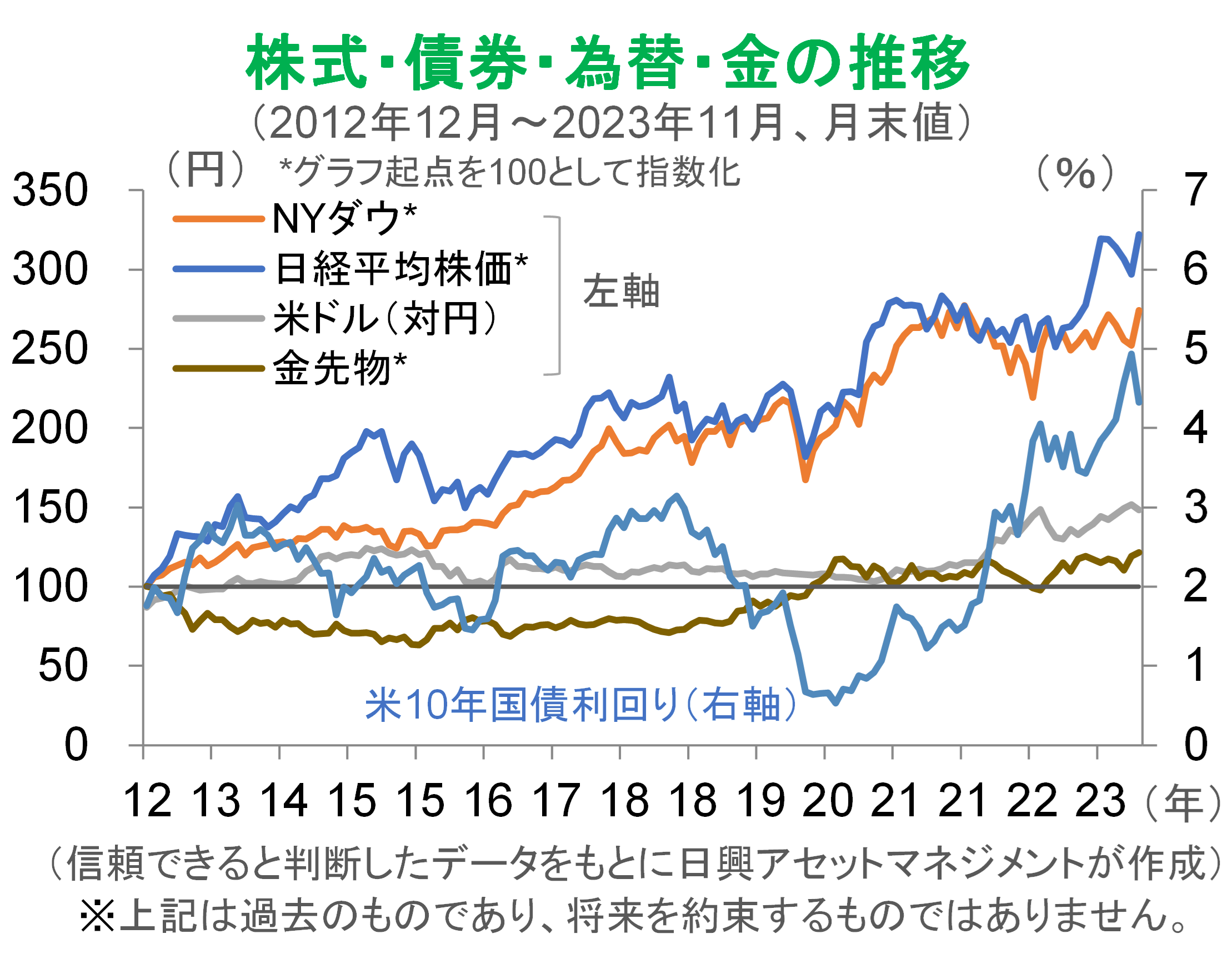

地政学リスクは、市場心理を必要以上に揺さぶりがちである。よく分からないことが突然起きるので、心理の悪化は必然だが、世界経済への影響が長期に及ぶのかを冷静に見極める必要がある。

なお、地政学リスクが高まると、金が選好されやすい。米ドル建ての金価格が地政学リスクで上昇するケースは、米国本土が巻き込まれるような米ドルリスクに関わる場合である。逆に、「有事の米ドル買い」が起きた場合でも、一時的だが金価格は上昇しやすくなる。

中東の紛争の影響で原油供給が停滞した場合、日本などで生産が低下する可能性が高まるが、そのような状況になるかどうかを見極める必要がある。ロシアによるウクライナ侵攻の問題では、欧州がエネルギー代替の時間稼ぎをしながら影響低下の努力をしている。

地政学リスクに関わる国・地域では、金融市場が揺さぶられることがあるが、世界全体にまで及ぶことは少ない。投資リスクを必要以上に大きく見積もらないようにしたい。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

関連リンク