2024年1月号「投資環境レポート」

2024年の投資環境展望

提供元:野村アセットマネジメント

- TAGS.

野村アセットマネジメントでは、毎月、世界経済や金融市場の注目点を投資環境レポートとしてお届けしています。

1月の投資の視点は、「2024年の投資環境展望」です。

<注目点>

●2023年、米国や欧州では金融引き締めが継続したが、その効果は十分に顕在化していない。2024年には、これまでの利上げによる需要抑制効果が表出することで、景気・物価が鈍化し、中央銀行は段階的な利下げに転じるだろう。

●債券市場では、米欧の利下げ開始のタイミングと利下げの終着点を見極めながら、長期金利は緩やかに低下すると見込む。為替市場では、米国の利下げへの転換に伴い、米ドル高の修正が進むと予想する。

●株式市場は、世界株は米国の大型ハイテク株が引き続き相場全体への影響を与えていくだろう。日本では円高の影響を受けにくい優良株、または賃上げや株主還元の余力の高い銘柄が選好されていくだろう。

2024年のグローバル経済

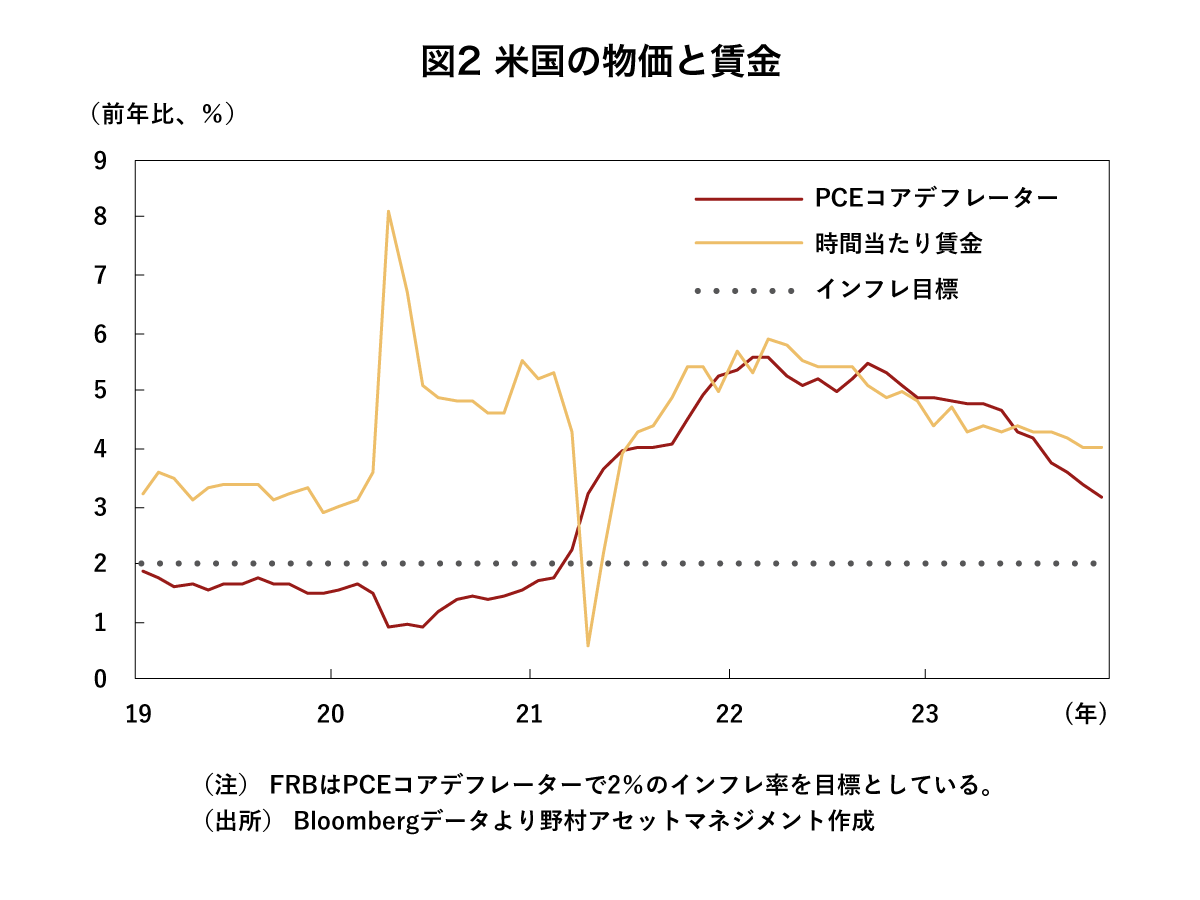

2023年、主要国・地域は金融引き締めを継続した。しかし、これまでの金融引き締めによる需要抑制効果はまだ十分に顕在化しておらず、グローバル景気は底堅さを維持している。インフレ率は低下しつつも、目標への収束は不確実なままだ(図2参照)。米欧ともに、政策金利は利上げ局面のピークに達したと見られるものの、中央銀行は高金利を当面維持する姿勢を示している。

2024年、米欧経済では、累積的な金融引き締めの効果が表出することで、景気・物価が鈍化し、中央銀行は年後半に段階的な利下げに転じるだろう。米国では、コロナ禍で積み上がった「過剰貯蓄」が徐々に枯渇し、企業が低金利で借りた債務の借り換えに直面する中、2024年前半に失業率上昇を伴うマイナス成長を見込む。景気と物価の鈍化が確認されれば、米連邦準備制度理事会(FRB)は、2024年後半に利下げを開始するだろう。

ユーロ圏では、利上げによる需要の押し下げ効果がすでに表出し始めたものの、物価への波及は遅れている。今後、これまでの利上げがさらに需要を押し下げ、物価の鈍化が確認されれば、欧州中央銀行(ECB)も、年後半に利下げを行うと見られる。

一方、中国や日本では堅調な成長が続くと見ている。中国経済は、インフラ投資拡大をはじめとする政策効果を受けて、徐々に安定化に向かうことが期待される。ただし、不動産市場の停滞は続き、力強い回復には至らないだろう。

日本経済は、実質所得環境の改善や、インバウンド需要の回復を背景に、堅調な成長を続けると見られる。日本銀行は、賃金・物価動向に加えて、国内の政治動向や海外の経済動向も考慮したうえで、2024年後半にマイナス金利と長短金利操作(イールドカーブ・コントロール、YCC)の撤廃を決定すると予想する。

債券・為替市場の展望

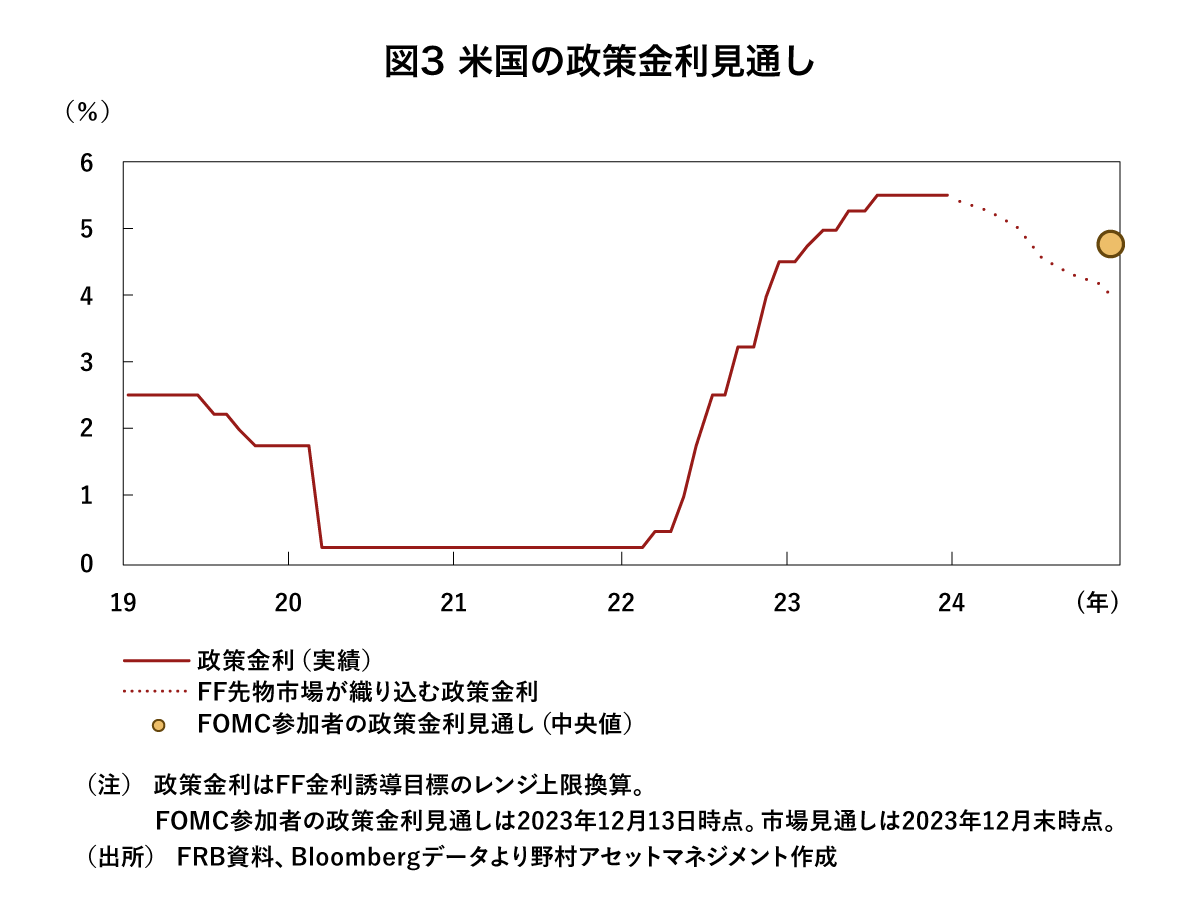

債券市場では、米欧の利下げ開始のタイミングと利下げの終着点(ターミナル・レート)を見極めながら、長期金利は緩やかに低下するだろう。2024年前半に失業率の上昇と物価の鈍化が確認されれば、米欧の長期金利はもう一段低下すると見られる。ただし、今回の景気後退は、過去に比べて浅く、短いものになる可能性が高い。こうした認識が金融市場でも広がれば、先行きの急速な利下げは織り込まれず、長期金利の低下幅も限られるだろう。

また、市場では、2024年に米国で1.5%ポイント近い利下げをすでに織り込んでいる(図3参照)。この利下げ幅は、当社や米連邦公開市場委員会(FOMC)参加者の見通し中央値と比べて大きい。一方、市場はターミナル・レートについてFOMC参加者が想定する中立金利よりも慎重に見ている。実際に利下げが始まれば、ターミナル・レートに関する思惑が長期金利を左右しやすいだろう。円債利回りは、マイナス金利やYCCの撤廃への思惑から上昇する局面もあるだろうが、継続的な利上げにはならないとの見方が広がれば、概ねグローバル金利に連動して動くと想定する。

為替市場では、2024年は米国の金融緩和への転換に伴い、米ドル高の修正が進むと見込む。ユーロは、2024年前半に米欧が景気後退に陥ると、リスクセンチメントの悪化やユーロ圏経済の相対的な弱さが意識され、対米ドルでの増価は限定的になると考える。その後、FRBが利下げを開始し、グローバル景気に底打ちの兆しが見られると、対米ドルでユーロ高が進みやすいだろう。円については、日米の金利差が縮小に向かうことで円高が進みやすいと予想する。もっとも、資金フローの観点から、大幅な円高には至らないだろう。

世界株市場の展望

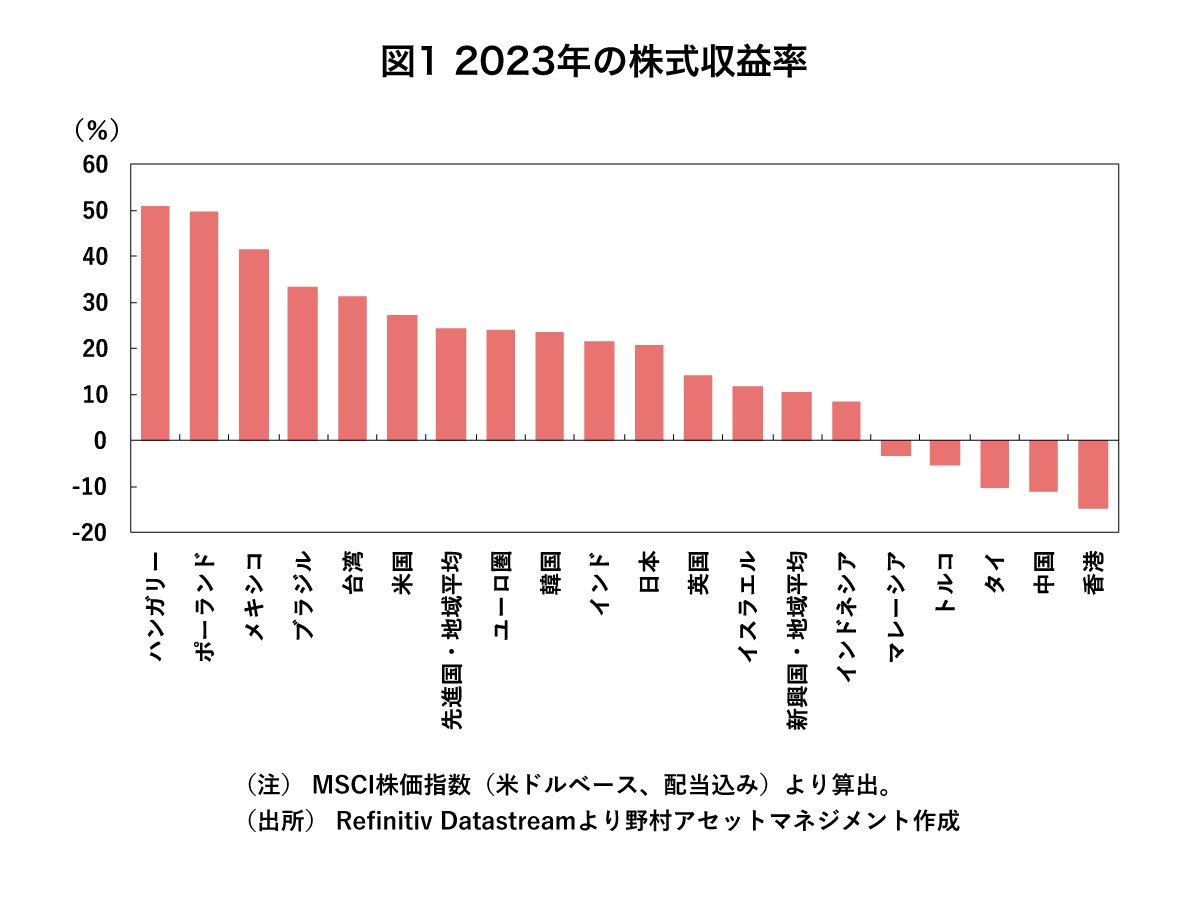

2023年の世界株式は高金利環境に関わらず、好業績を維持した主力ハイテク株などにより底堅く推移した。さらに年末にかけては、米欧の利上げ観測が大きく後退したことが好感され一段高となった。特に11月のS&P500株価指数はおよそ1年ぶりの高い上昇率となり、年間の上昇率は20%を超えた。

米ハイテク株の業績見通しは2024年も堅調で、引き続き株式市場の中心的な存在となっていくだろう。そうした状況の中で金利の低下期待が高まっていくと、これまで低迷していた銘柄が反発する展開にもなりうるだろう。ただし、そうした強い地合いが実現するには、米国の利下げと適度な経済成長が両立していくことが条件となる。

経済に加えて、11月の米大統領選も株式市場に影響を与えていくだろう。特に新興国・地域の株式は神経質な展開となることが想定される。中国株は2023年にも、米中関係や周辺地域との関係悪化などを背景に、主要国・地域の中できわめて軟調な市場となった(図1参照)。近年、米国においては民主党・共和党ともに中国に対しては厳しい姿勢を取る傾向にあり、政治リスクが改善に向かわない中での大統領選は不透明要因をいっそう高めるものとなるだろう。

2024年1月号「投資環境レポート」の続きは、こちらからご覧ください。

当資料は情報の提供を目的としており、当資料による何らかの行動を勧誘するものではありません。当資料は信頼できると思われる情報に基づいて作成されていますが、当社はその正確性、完全性を保証するものではありません。ここに示された意見などは、当資料作成日現在の当社の見解であり、事前の連絡無しに変更される事もあります。投資に関する決定は、お客様御自身の判断でなさるようにお願いいたします。

(提供元:野村アセットマネジメント)

関連リンク