「住まいと資産形成に関する意識と実態調査」(2024年)より

【第1回】固定金利と変動金利に流行はある?

提供元:三井住友信託銀行/三井住友トラスト・資産のミライ研究所

2024年3月にマイナス金利政策の解除が日本銀行から発表され、長く続いた低金利時代の転換点に立っています。特に家計の面では、住宅ローン金利の上昇は大きな影響を及ぼす可能性もあり、非常にその動向が注目されています。

ミライ研では2024年1月に実施したアンケート調査をもとに、長く続いた低金利時代で住宅ローンの利用形態がどのように変遷してきたかについて、3回のコラムでお伝えします。今回は、金利形態についてです。

金利形態は、固定金利から変動金利へ大きくシフト

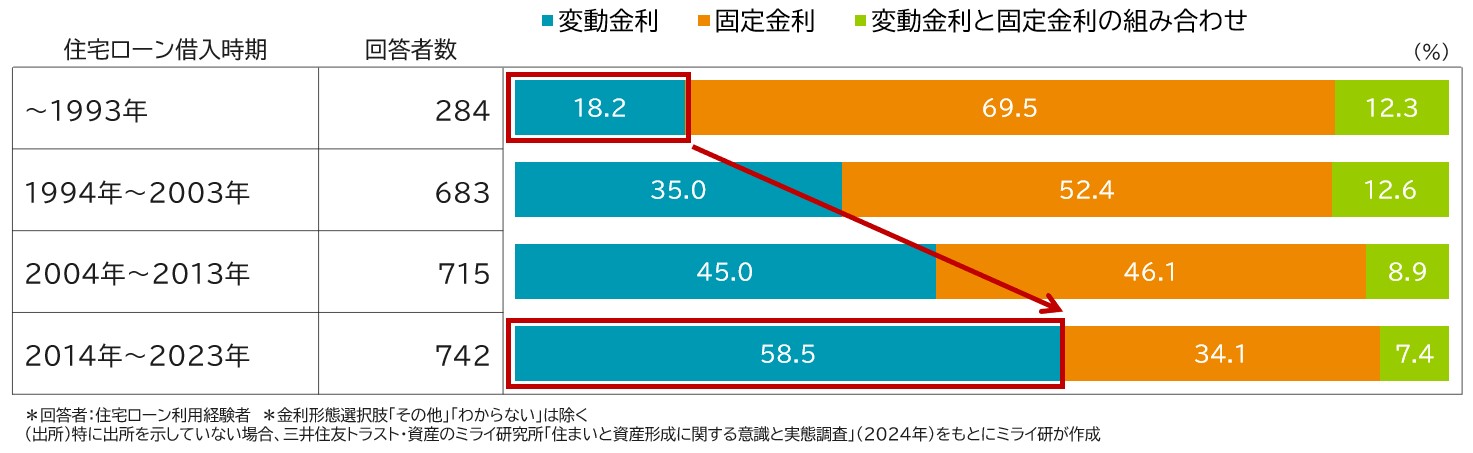

1993年以前の借入れの金利形態を確認すると、変動金利が18.2%、固定金利が69.5%、変動金利と固定金利の組み合わせが12.3%と、固定金利での借入れが圧倒的主流でした【図表1】。

その後、徐々に変動金利の割合が増加し、2004年〜2013年の借入れでは、変動金利の割合と固定金利の割合がほぼ同等、直近10年である2014年〜2023年の借入れに目を向けると、変動金利が58.5%、固定金利が34.1%、変動金利と固定金利の組み合わせが7.4%と変動金利が主流となっていることがわかりました。

【図表1】住宅ローンの金利形態

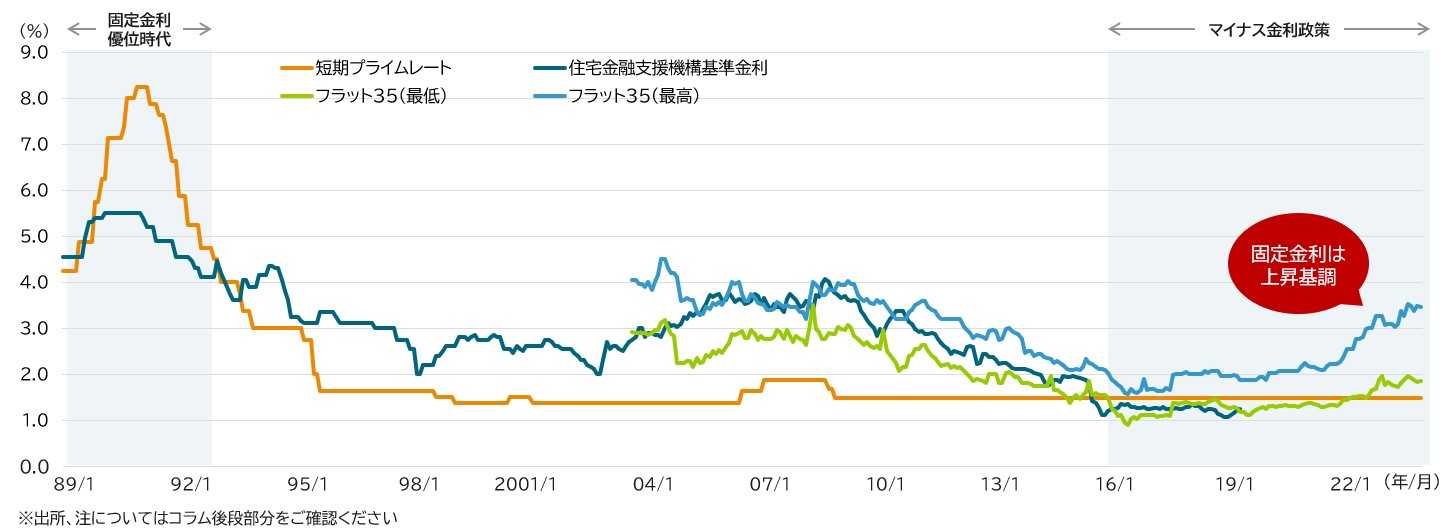

実際に、住宅ローン金利の変遷を確認すると【図表2】となっています。

1990年前後をみると、変動金利の基準金利である短期プライムレートは8.0%を超える水準まで上昇しており、住宅金融支援機構基準金利(=長期固定金利の貸出金利)を大きく上回っていることがわかります。そのため、固定金利を選択される方が多く、“固定金利優位時代”だったといえます。その後、短期プライムレートは急速に下落し、1993年に住宅金融支援機構基準金利を下回っていることから、徐々に固定金利から変更金利での借入れへシフトしていったものと思われます。

またその後、日本銀行がマイナス金利を導入した2016年以降は、固定金利も下落していますが、実勢としては変動金利の方が低かったこともあり(※)、変動金利での借入れが主流として定着したものと思われます。

(※)変動金利の貸出金利は、短期プライムレートから、各金融機関が定める一定の優遇幅を差し引いたものであるケースが一般的なため、変動金利の貸出金利は図表2の短期プライムレートよりも低いことが想定されます。実際、2016年2月の主要行の10年固定金利の平均金利は1.093%、変動金利の平均金利は0.592%との調査(出所:「WhatzMoney 住宅ローンレポート (2016/3)」より)もあります。

【図表2】短期プライムレート・住宅金融支援機構基準金利・フラット35借入金利(最低・最高)の推移

では今後、マイナス金利政策が解除され「金利ある世界」になった場合、どちらの金利形態を選択すればよいでしょうか。「金利ある世界」への転換点から、それぞれのメリット・デメリットを改めて確認しましょう。

変動金利

メリット:現時点では、最も低い貸出金利で借りられる場合が多い

デメリット:半年に1度、貸出金利の見直しがあるため、今後、金利が上昇した場合には、想定以上に高い金利での借入になっていく可能性がある

固定金利

メリット:歴史的にみると非常に低利の水準であることは間違いなく、今後、長期で借りる前提であれば、比較的低利で金利を固定できたとなる可能性がある

デメリット:借入期間中の金利上昇がそれほど大きくなかった場合、結果的には高い金利で借入れたという可能性が生じうる

いずれにしても、金利の動向を完全に予測することは不可能ですので、それぞれのメリット・デメリットやご自身の借入状況(残高・残期間など)に応じて判断する必要があります。また、変動金利か固定金利かといずれかを狙い撃ちにするのではなく、【図表1】では少数派であったものの「一部は変動金利で、一部は固定金利で」といった柔軟なプランの検討も必要になってくるものと思われます。

次回は、頭金の割合について取り上げます。

(提供元:三井住友トラスト・資産のミライ研究所)

関連リンク