金融機関選びのポイントは「事務手数料」と「商品ラインナップ」

iDeCoを始める人なら知っておきたい「金融機関」&「商品」の選び方

「iDeCo(個人型確定拠出年金)」と「NISA」、どちらも運用して得た利益が非課税になる制度だが、制度の仕組みが異なる。「NISA」は投資した資産の途中換金がいつでも可能だが、「iDeCo」は年金として活用する前提があるため、原則60歳になるまで引き出せない。

そのため、老後資金を着実に備えるには「iDeCo」が適しているといえる。「iDeCo」には、毎月の掛金の全額が所得控除の対象になるというメリットもある。

ただ、60歳まで引き出せないとなると、運用する金融機関や商品の選択は慎重になるだろう。そこで、『はじめての新NISA&iDeCo』(成美堂出版)の著者でマネーコンサルタントの頼藤太希さんに、「iDeCo」での金融機関&商品の選び方を聞いた。

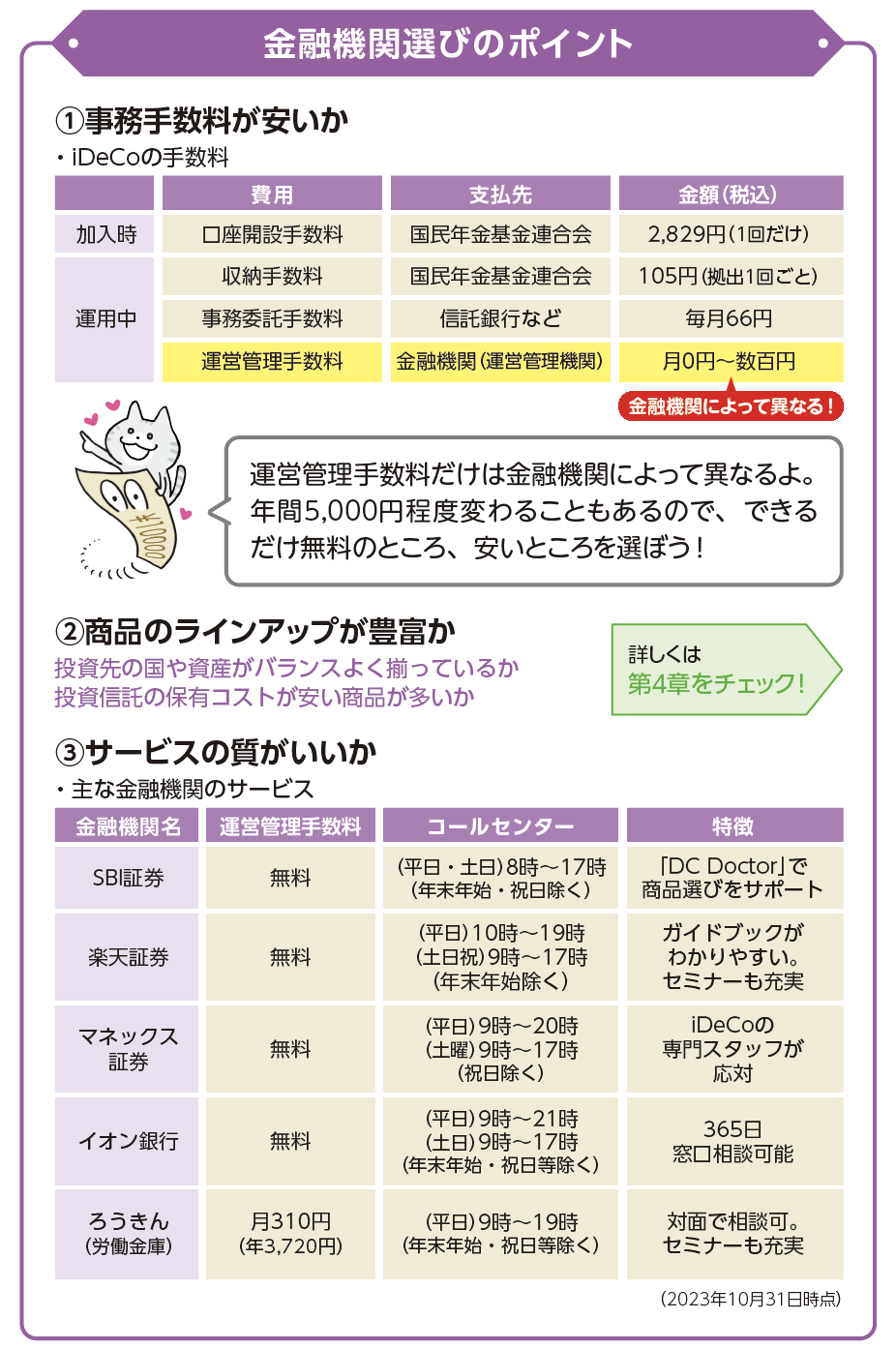

金融機関によっては「年間数千円」のコストの差が発生

「『iDeCo』は最低でも60歳まで運用を続けるもので、1人1口座しか持つことができないため、自分に合う金融機関選びが重要になります。ポイントは次の3つです」(頼藤さん・以下同)

●「iDeCo」口座を開設する金融機関選びのポイント

(1)事務手数料

(2)商品のラインナップ

(3)サービスの質

「まずチェックするべきは(1)事務手数料。『iDeCo』加入時に発生する口座開設手数料や拠出するごとにかかる収納手数料は金融機関にかかわらず必ずかかるものですが、『運営管理手数料』は金融機関(運営管理機関)によって異なります。無料としているところもあれば、月々数百円かかるところもあります。『運営管理手数料』が発生する金融機関を選んでしまうと、年間数千円のコストがかかることになるので要注意です」

「iDeCo」を数十年運用すると考えたときに、コストだけでどの程度の差が出るか、考えることが重要といえそうだ。ちなみに、「運営管理手数料」がかかるからといって、商品やサービスが充実しているとは限らないとのこと。

「次に確認したいのは(2)商品のラインナップ。投資先の国(日本、先進国、新興国)や資産(株式、債券、REITなど)がバランスよく揃っていて、保有コスト(信託報酬)が低い投資信託が多い金融機関が理想です。金融機関によってはオール・カントリー(全世界の株式市場の動きに連動する投資信託)のような商品がなかったり、保有コストの高い投資信託しか置いていなかったりします。そうなると思い描いた運用ができなくなるので、自身が投資したい商品があるところや商品が豊富に揃っているところを選びましょう」

(3)サービスの質は、必要であれば確認したほうがいいところ。「制度内容について説明してほしい」「平日夜や土日に相談できるところがいい」という要望があったら、対応している金融機関を選ぼう。

「3つのポイントを総合すると、SBI証券、楽天証券、マネックス証券、イオン銀行、ろうきん(労働金庫)の5つは、『iDeCo』の口座を開く金融機関としておすすめといえます。ネット証券3社は商品数が多く、サポートも充実しています。イオン銀行は銀行のなかでは低コストの商品数が多い部類。ろうきんはアクティブファンドの取り扱いがなく、低コストのインデックスファンドがラインナップされているので、安定的に運用できる商品を見つけやすいといえます」

「iDeCo」で運用する商品の選び方

「iDeCo」の口座を開設する金融機関が決まったら、投資をする商品を選ぶことになる。「iDeCo」では株式や債券、保険、預貯金での運用もできるが、頼藤さんは「インデックスファンド一択」と話す。インデックスファンドとは、特定の指数(インデックス)との連動を目指す投資信託のこと。

「基本的に『iDeCo』は長期運用が前提となる制度なので、インデックスファンドで着実に利益を得ていく運用との相性がいいといえます。投資信託は、自分のリスク許容度に合わせて選んでいきましょう。リスク許容度は年齢や働き方、配偶者・子どもの有無、リスクに対する考え方によって変化します。例えば、『iDeCo』以外にも老後資金となる蓄えがあればリスクを取れると考えられますが、『iDeCo』だけで備えていくのであればややリスクを抑えたほうがいいといえます。多少リスクを取ってもいいと思えるなら株式型、リスクを抑えたいならバランス型や債券型の投資信託が候補になるでしょう」

続いてチェックしたいのが、投資信託の規模を表す「純資産総額」と価格を表す「基準価額」。

「インデックスファンドの場合は、純資産総額と基準価額がともに右肩上がりで増えていることが大切。運用成績が好調で、投資家からの人気も高いことを示しているからです。投資信託のホームページや目論見書を見ると確認できます。純資産総額が極端に減っている投資信託は、繰上償還(予定の信託期間が終了する前に運用が終了すること)の可能性があるので、避けたほうがいいでしょう」

もうひとつ押さえておきたいのが、投資信託を運用している間に支払い続ける費用の「信託報酬」。

「信託報酬の低さも、投資信託選びにおいて重要です。同じ指数に連動する投資信託が複数あった場合、それらはほとんど同じ値動きをするので、利益の差を生むポイントが信託報酬の差となるのです。信託報酬が高いものは、コストの分だけ利益が減ってしまいます。2024年4月以降は目論見書に『総経費率』の記載が義務付けられました。『総経費率』とは、信託報酬を含めたすべてのコストの合計値なので、ここもチェックしましょう」

「iDeCo」では複数の資産を組み合わせて投資することもできるため、有効な組み合わせ方を聞くと、「何本も組み合わせずに、投資信託1本で十分」という答えが返ってきた。

「複数の資産を組み合わせると、リバランス(ポートフォリオの割合が変動した場合に資産を再配分すること)の手間がかかります。『iDeCo』は何度でもリバランスができるので、こまめに調整できる人であれば問題ありませんが、そうでなければさまざまな資産に投資し、自動的にリバランスもしてくれるバランス型の投資信託1本を選ぶのがいいと思います」

「iDeCo」と「企業型DC」の併用のコツ

会社員が「iDeCo」を利用する際には、勤務先で「企業型DC(企業型確定拠出年金)」に加入しているか、会社の掛金がいくらか、確認したほうがいいとのこと。

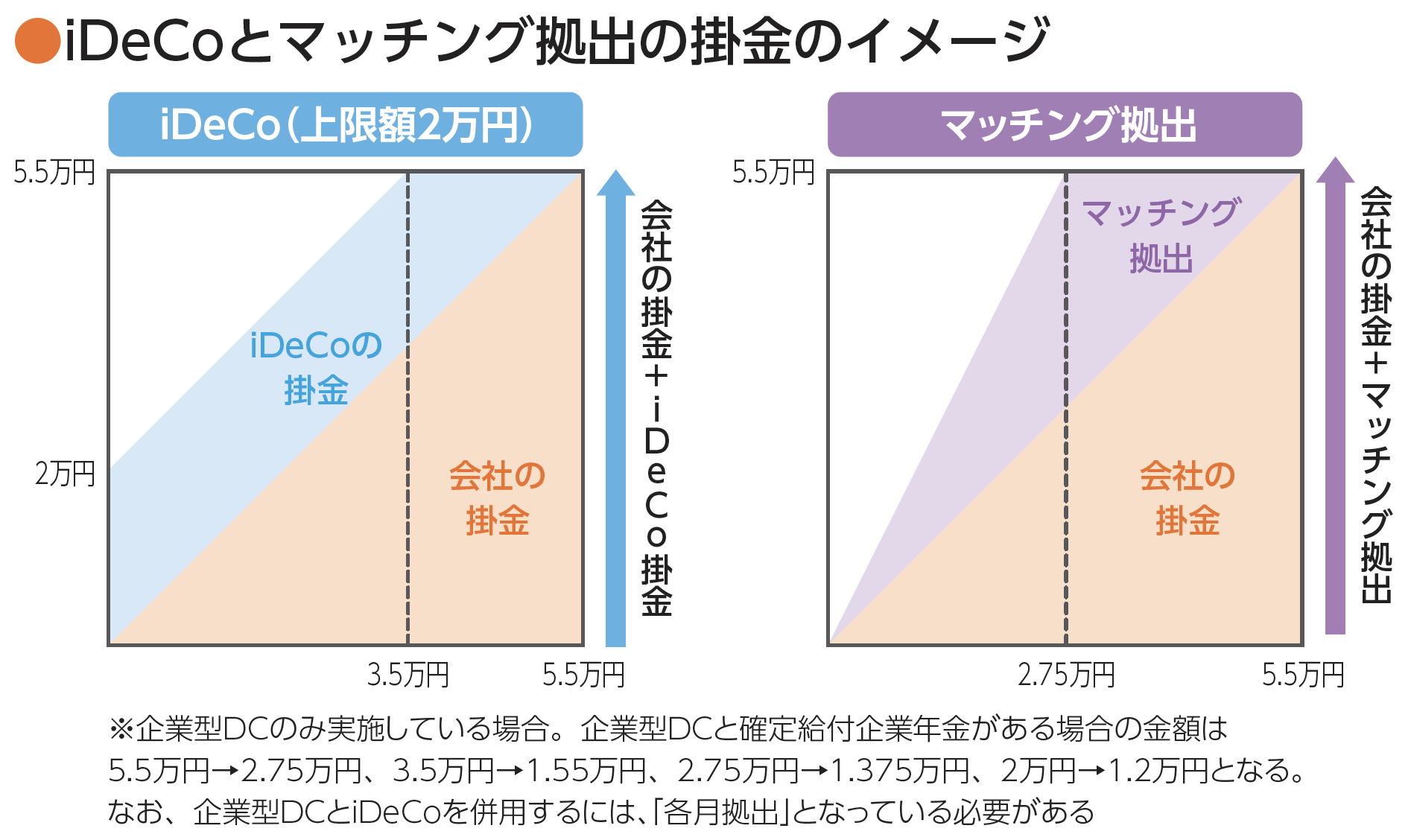

「会社で『企業型DC』に加入している人は、さらに掛金を上乗せできる『マッチング拠出』という制度が使えます。ただし、『iDeCo』と『マッチング拠出』の併用は不可です。また、『マッチング拠出』は会社が『企業型DC』で拠出している掛金と同額までしか拠出できません。会社の掛金が少ない場合は『マッチング拠出』で出せる金額も少なくなるので、『iDeCo』を活用したほうがいいといえます」

●「企業型DC」と「iDeCo」併用のルール

「iDeCo」は毎月最大2万円まで、会社が負担する掛金と合わせて5万5000円まで拠出できる。

●「マッチング拠出」のルール

会社が負担する掛金と同じ額まで、合わせて5万5000円まで拠出できる。

「会社が負担する掛金が毎月5000円の場合、『iDeCo』を併用すると毎月2万円を拠出できますが、『マッチング拠出』だと毎月5000円しか上乗せできません。しかし、会社が負担する掛金が毎月2万5000円の場合は、『iDeCo』は毎月2万円、『マッチング拠出』は毎月2万5000円が拠出の上限額となるため、『マッチング拠出』のほうが多く積み立てられるのです。会社の掛金が増えてきたら『マッチング拠出』に切り替えるという方法もありでしょう」

「iDeCo」から「マッチング拠出」に切り替える場合、「iDeCo」で積み立ててきた資産を売却して現金化して「企業型DC」に移管するか、「iDeCo」でそのまま運用するか、選択できる。

「投資は長く継続することでリターンを得やすくなるので、『iDeCo』の分は移管せず、そのまま運用するのもいいと思います。また、『企業型DC』の商品ラインナップに魅力を感じないようであれば、『マッチング拠出』は利用せずに『iDeCo』を使って納得が行く投資を継続する方法もあります。いろいろな選択肢を考えてみましょう」

資産を運用して年金を上乗せするイメージの「iDeCo」。少額だったとしても始めておくことで、将来の自分の支えにつながるだろう。

(取材・文/有竹亮介(verb))