注目ワード「政策保有株式」を知る

提供元:シンプレクス・アセット・マネジメント

- TAGS.

日本取引所グループ「上場会社向けナビゲーションシステム」のよくある質問によると、政策保有株式とは以下の株式が該当すると説明されています。

——

質問:コーポレートガバナンス・コードの原則1-4「政策保有株式」について、コーポレートガバナンス・コードではその定義が示されておりませんが、どのような株式が該当しますか。

回答:「政策保有株式」には、一般的には、上場会社が純投資以外の目的で保有している上場株式のほか、企業内容等の開示に関する内閣府令における「みなし保有株式」などの、上場会社が直接保有していないが、上場会社の実質的な政策保有株式となっているものも含まれます。また、上場会社同士が互いの株式を相互に持ち合う、いわゆる株式の持合いのケースに限定されず、一方の上場会社が他方の上場会社の株式を一方的に保有するのみのケースも含まれます。

引用元:https://faq.jpx.co.jp/disclo/tse/web/knowledge6931.html

——

この記事では政策保有株式に関する近年の動向と学術的観点からの見解をご紹介します。

記事を公開して1年。我々の政策保有株に対してのエンゲージメントから得た知見、コメントも付記しながら、政策保有株のありかたについて述べます。

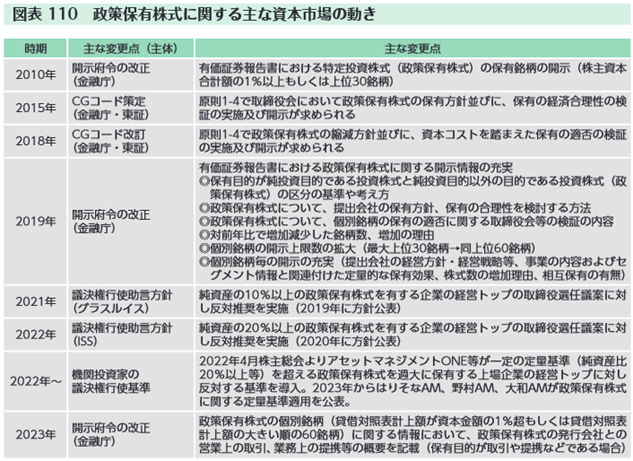

政策保有株式に関する近年の動向

政策保有株式は金融庁、議決権行使助言会社から厳しい目が向けられています。

2024年2月には金融庁が損保4社に政策保有株の売却を要求したというニュースが報道され、同月13日鈴木財務大臣兼内閣府特命担当大臣閣議後記者会見の質疑応答で言及されました。

https://www.fsa.go.jp/common/conference/minister/2024a/20240213-1.html

政策保有株式に関する学術的観点からの見解

シンプレクス・アセット・マネジメントは2023年8月にコーポレート・ガバナンス分野の研究においての第一人者である一橋大学大学院経営管理研究科教授の円谷先生にインタビューしました。ここではそのインタビュー内容をご紹介します。

政策保有は企業にとって本当に大事なものなのでしょうか?

結論として政策保有を売ったからといってその企業の業績が悪くなることはありません。政策保有を持っていた会社が売却した前後でもなにかしらその会社の利益率や成長性に変化はないです。むしろ政策保有を売却して(少しの時間をみて)将来性、つまり成長性が高まったということのほうがあるのだろうと思っています。

色々な検証の結果から政策保有株式の保有には効果がないと主張しています。もちろん個別銘柄によってはもしかすると効果があるところもあると思いますね。であれば、投資家に向けて堂々とその効果の証拠を見せて説明をしていけばいいのではないでしょうか。「こんなにも効果があるのだから政策保有株を持たせてほしい」と。しかしながら平均としては効果が見られないので政策保有はやめたほうがいいですよねというのが私の考えです。

※明確な成長プランを練り上げ、将来戦略を持てた企業ほど政策保有株売却をできているように思います(北國フィナンシャル、デンソーなど)。投資家側もただ売れというだけではなく、明確な成長プランを企業側に求め、その観点から政策保有株が絶対に必要ないと説く必要があるように思われます。

そもそも政策保有株ってなんで始まったのでしょうか?

以前は政策保有株はとても重要なものでした。というのは、戦後の日本経済がまだ弱いとき、政策保有のほかに海外からの買収を防ぐ手立てがなかったからです。

その頃にはトヨタ自動車もかなり政策保有を強化しましたし、1960年代に日本がOECDに加盟し資本自由化がすすめられていくときにも守りとして重要だったんです。

でも今は違います。たとえ話として、むかしは鎧で体を守っていた。弓矢を防ぐぐらいだったので何とか守れたのだけれども、もはや鉄砲の時代になって全然違う戦いをしなければいけない。

現代の上場企業経営においても同じく、政策保有という鎧は自身を守ることのできない「重し」になっているのではないですか?脱がれたらどうですか?と話しています。

新聞報道やメディアにてトヨタ自動車による政策保有見直しや、金融機関の「東証PBR要請」への取り組みが紹介されていました。まさにこれから変わっていく転換点なのでしょうか?

まさにそうだと思います。先程の政策保有が「重いだけの鎧」になってしまっていることに自動車業界側が気づいてきたのだと思います。企業がやっと気づいてくれたという以上に、自社の未来のために自分から気づいてくれたということがいいことです。

銀行は政策保有の売却のタイムラインを統合報告書などで開示しています。正直、五年間でいくらいくらと書いてあるが、もっと早くできるんじゃないかな。本気でやればもっとできるのではないだろうかというのは思います。

※「重し」という表現通り、PBR1倍割れ企業への議決権行使を厳格にするといった運用会社がふえるなかで、政策保有株は資本効率を引き下げる「重し」になっています。守ってくれると思っていた政策保有株がある日突然脱がされる事例もあります。つまり、持ち先も上場企業ですから当然政策保有株を減らす圧力をうけ、お友達議決権行使ができない状況です。もはや政策保有株がかつてほどの防衛手段ではなくなっています。

投資家からの指摘を受けて、銀行側も現状の政策保有株売却の遅さを改善しようとしています。実際、損保株の政策保有株の売却宣言の影響もあるようで、金融株が持つ政策保有株は解放の動きにあるようにみえます。

でもそんなに大きい政策保有はどうやって解消すればいいのでしょうか?

歴史的な経緯を見ると最近かつ最大だった増資はバブル期です。その時に互いに増資をして互いに持合いを強化して政策保有をおこないました。今度逆をやればいい。つまり相互に持っているものを同時に自社株買いする。それはそんなに難しいことではないので、法制度による効果的な後押しが必要だろうと思っていますね。

制度で政策保有を厳しくするしかない。個別の保有意義をもっと開示させるとか。あるいはこの一定期間であれば政策保有の売却益を税制優遇するとか。なぜならばかなり過去から持っている株は低い簿価であり相当な含み益であるはずです。政策保有規制だけではなく、そういった政策保有の解消を促すような制度の仕組みを入れるべきでしょう。

実際企業としても投資家からの持合い売却要請であったり世界と比較した特殊であったりはよくわかっているがあと一歩背中を押してくれる制度がほしいのだろうと思います。 その頃にはトヨタ自動車もかなり政策保有を強化しましたし、1960年代にOECD加盟で資本が自由化されていくときにも守りとして重要だったんです。

※実際この一年間を振り返ると、自己資本に対して政策保有株が10%(あるいは20%)を超えているかという議決権行使基準が企業に対して影響を及ぼしているように思われます。法制度よりもゆるやかではありますが、企業側が政策保有株を減らす動機付けは以前よりも圧倒的に高まっているでしょう。

終わりに

政策保有株式は今後も引き続き注目されるテーマとなるでしょう。政策保有株式を売却した企業はその売却代金を株主に還元する、もしくは成長事業に投資することによって企業価値向上を期待できると考えられています。一方で、今後はさらに政策保有株式を売却される企業にも注目する必要があるでしょう。政策保有株式の売却とは、株価にとっては売り圧力となり、すなわち株価が下がるイベントです。※売ってもらったあとの状況こそが大事です。

ただ単純に政策保有株を売却する、売却されるというだけではなく、どういった資本構成を目指すのか、そしてどういった還元プラン・投資プランをえがくのか。それらを投資家に向けて論理的に説明する必要があります。企業と投資家がしっかりと対話し、相互に理解を深め、納得することが企業価値向上に繋がると考えられます。

(シンプレクス・アセット・マネジメント)

関連リンク

シンプレクス・アセット・マネジメント

シンプレクス・アセット・マネジメントは日経やTOPIXのレバレッジ・インバース型、WTI原油など特徴のあるETFを多数運用しております。