借金の活用法や注意点とは?住宅購入と賃貸の選び方も紹介

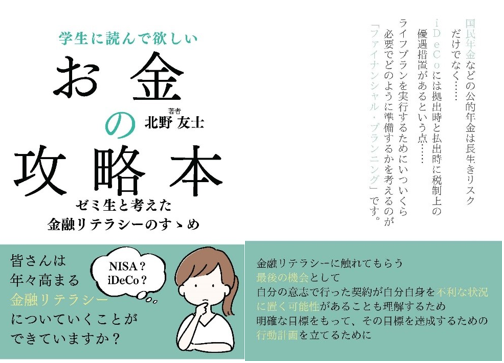

年々金融リテラシーの重要性が高まっています。皆さん、金融リテラシーを身につけていますか?本連載では、大阪公立大学・北野友士准教授のご著書である「学生に読んでほしい お金の攻略本」の内容を全6回に分けて紹介しながら、皆さんと一緒に金融リテラシーについて学んでいきます。

第3回で紹介するのは、借金についてです。借金についてネガティブなイメージを持っている方も、将来に備えて本記事で正しい活用法を把握しておきましょう。

第2回「今のお金と将来のお金は違う?ファイナンスの基礎を紹介」をまだお読みでない方はこちら

借金は目標達成のためのひとつの手段

実は、借金は目標達成のためのひとつの手段になりえます。安易な借金は将来に禍根を残すおそれがありますが、うまく利用すれば皆さんの人生を豊かにする手助けになりえるでしょう。

ここでは、借金の意義や適切な目的・不適切な目的について解説します。

借金の意義

ファイナンス論的に、貯蓄は「現在の収入」を「将来の支出」にあてているのに対し、借金は「将来の収入」を「現在の支出」にあてています。どちらも、資金の異時点間の移動にあたる点は共通です。

貯蓄の場合、資産運用により将来使えるお金は増える可能性があります。それに対し、借金は元金に加えて利息も払う必要があるため、トータルで使えるお金は目減りするでしょう。

それにもかかわらず借金という手段を選ぶのは、収入や支出を平準化するためです。多くの人が、収入の大小にかかわらず安定的な生活を送ることを望んでいます。

借金の適切な目的・不適切な目的

一般的に、借金は財産的価値のあるものを購入するため(例:住宅・自動車購入)、もしくは自己投資するため(例:大学院への進学や海外留学)に利用することが望ましいです。一方、「休暇中に友達と遊びで海外に行く」は資産的な価値がなく、基本的には自己投資にもつながらないため、借金の目的としては不適切といえます。

借金は利息の支払いによって、利用しない場合と比べてトータルの支出が増えるという特徴があります。その前提を踏まえて、ライフデザインやライフプランにとって重要かつ、適切な目的のために活用しましょう。

身近な借金の例

身近な借金の例として、学生時代の奨学金や住宅ローンなどが挙げられます。それぞれのポイントを確認していきましょう。

学生時代の奨学金

日本学生支援機構の提供する奨学金には、貸与型・給付型の2種類があります。

貸与型の奨学金は、日本学生支援機構が貸し与えるお金です。そのため、学生側にとっては「借金」となります。

それに対して給付型とは、学生側に返済の義務がないものです。ただし、受給後に学業不振が続く場合や停学事由にあたる行為がある場合は、受給の停止・廃止に至ったり、支給済みの奨学金の返還を命じられたりする可能性があります。

住宅ローン

住宅ローンを借りる際は、返済負担を考慮して各商品の金利(%)がいくらなのかを比較しましょう。また、返済方式や金利のタイプを確認することも大切です。

返済方式には、元利均等返済と元金均等返済があります。元利均等返済は元金と利息をあわせた額が毎月一定になるのに対し、元金均等返済は元金の返済額を一定額とし、別途利息を加える返済方法です。

金利が同じ場合、元金均等返済の方が当初の返済額が大きくなる分、総返済額を抑えられます。ただし、返済計画を立てやすくするのであれば、元利均等返済にすることも選択肢のひとつです。

借金の金利には、固定金利型や変動金利型などの種類があります。固定金利型は返済期間中にどれだけ金利が変動しても金利が固定されるタイプ、変動金利型は返済期間中の一定期間ごとに金利が見直されるタイプです。

それぞれメリットとデメリットがあるため、どちらの金利タイプがよいかは断言できません。一般的に、金利上昇が予想される場合は固定金利を選んで金利上昇リスクを回避し、金利情勢が読みにくい場合は固定期間選択型(契約後一定期間は固定金利、その後は金利タイプが選べるもの)を選んで様子を見ることが合理的です。ただし、固定期間終了後の金利上昇リスクには十分注意しなければなりません。

住宅購入・賃貸どちらを選択すべき?

転勤・転職・結婚・出産・子どもの進学などのタイミングで、引越しを検討することがあるでしょう。そのときに悩むのが、住宅購入と賃貸のどちらにすべきかという問題です。

自身のライフデザインやライフプランによっても異なるため、どちらを選ぶべきかは断言できません。そこで、自分にとって正しい選択ができるようあらかじめそれぞれの特徴を押さえておきましょう。

住宅購入のメリット・デメリット

ここでは、住宅購入のメリットやデメリットを紹介します。

住宅購入を選択するメリット

住宅(とくに分譲住宅)を購入する際のメリットは、一般的に賃貸住宅よりも住み心地がよい点です。分譲住宅は長く住むことを前提にしている分、収納が多く配置されていたり、間取りが広めだったりするなどさまざまな工夫が凝らされています。

また、購入した住宅が資産になる点もメリットです。状況の変化に応じてリフォーム・リノベーションを実施したり、空き家になった際に他人に賃貸したり、引っ越す際に売却したりするなどさまざまな選択肢があります。

そのほか、自分の所有物である安心感を得られる点もメリットです。

住宅購入を選択するデメリット

十分な自己資金がない場合、長期間住宅ローンの返済を続けなければならない点が、住宅購入のデメリットです。返済には利息も含まれるため、最終的に購入価格よりも多くの金額を支払うことになります。

購入した住宅に対して、毎年固定資産税がかかる点もデメリットです。また、分譲マンションの場合は共有部分に対する共益費や修繕積立金もかかります。

賃貸のメリット・デメリット

続いて、賃貸のメリットとデメリットを紹介します。

賃貸を選択するメリット

住宅購入に比べると、自身のライフデザインやライフプランに応じた選択をしやすい点が、賃貸のメリットです。転勤が決まる、家族の人数が変わるなど、そのときの環境の変化にあわせた引越しもしやすいでしょう。

また、住宅を購入するケースに比べて、ご近所づきあいなどに煩わされにくい点をメリットに感じることもあります。

賃貸を選択するデメリット

あらかじめ賃貸用に建てられたマンションなどは、住宅を購入するケースに比べて一般的に間取りや設備、収納の質が低い点がデメリットです。分譲マンションを賃貸する場合、良質な物件が見つかる可能性もありますが、その分家賃も高くなるでしょう。

また、連帯保証人や機関保証(連帯保証人の役割を果たす法人)を求められることがある点もデメリットです。とくに機関保証を求められる場合は、家賃・管理費とは別に一定の保証料を支払わなければなりません。

それぞれの特徴を踏まえると、長期間住み続けたい人は住宅の購入、将来の生活に柔軟に対応したい人には賃貸が向いています。いずれにしても、自身のライフデザインやライフプランに基づいて選択することが大切です。

クレジットカードとの正しい付き合い方

使いすぎを防ぎ、クレジットカードと正しく付き合っていくためには、以下のポイントに注意しましょう。

・本人以外は利用しない

・支払回数を意識する

・リボ払いに注意する

・セキュリティに気を配る

・計画的に利用する

それぞれ詳しく解説します。

本人以外は利用しない

本人以外はクレジットカードを利用しないようにしましょう。

クレジットカードは、契約者本人を信用して代金を立替払いするため、クレジットカード会社が貸与したものです。そのため、本人以外がクレジットカードを使用すると規約違反の行為に該当します。

本人以外の利用は、家計管理上も問題です。本人の信用力を利用(悪用)した高額課金につながることがあります。大学生を対象としたアンケートでは、インターネットショッピングで保護者のクレジットカードを利用しているとの回答が一定割合を占めていました。

なお、自身のクレジットカードを作成できない場合は、家族カード(家族が利用した額をクレジットカード所有者の利用額と一緒に同じ口座で引き落とすカード)の作成も検討しましょう。

支払回数を意識する

支払回数を意識することも大切です。一般的に、クレジットカードを買い物で利用する際、支払回数を尋ねられます。

基本的に、「1回払い」「2回払い」の場合は手数料(利息)がかかりません。それに対して3回以上の支払いを選択すると、有利子の借金と同じく、手数料(利息)がかかります。1回あたりの返済額を抑えられる分、返済に占める利息負担が重くなるため、安易に分割払いを選択しないようにしましょう。

リボ払いに注意する

リボ払い(リボルビング払い)にも注意しましょう。リボ払いとは、利用回数や金額にかかわらず、毎月支払額を手数料とあわせて一定額を返済する方法です。

例えば、リボ払いを3万円に設定しておけば、毎月の支払いを3万円に固定できます。しかし、リボ払いしつつ買い物を繰り返すと、いつまで経っても返済が終わらない点に注意が必要です。

仕組みと実際の負担額を十分に理解したうえで、リボ払いでもよいのか判断しましょう。

セキュリティに気を配る

クレジットカードを利用する際は、セキュリティにも気を配らなければなりません。

まず、暗証番号などの管理を徹底することが大切です。推測されにくい暗証番号を設定する、家族にも安易に教えないなどを心がけましょう。

また、インターネットショッピングの際に安全なサイトか確認することも重要です。検索結果の上位だからといって簡単に信用しない、詐欺サイトを見分けようとせず、公式サイトのURLを直接入力してブックマークしておくなどが主な対策として挙げられます。

なお、万が一盗難・不正利用されたり、紛失してしまったりした場合は、クレジットカード会社に連絡して利用停止・再発行手続きをすることが必要です。警察への届出(被害届・紛失届)も忘れないようにしましょう。

計画的に利用する

クレジットカードに限らず、すべての借入において計画的に利用することが大切です。

無理な借入・利用をして万が一返済が滞ると、督促状が届き、滞納日数に応じて遅延損害金の支払いを求められます。また、滞納などが2ヶ月以上になると、金融機関が情報を共有している信用情報機関に事故情報(滞納したこと)が登録されるでしょう。

信用情報機関に滞納の情報が登録されると、いわゆる「ブラックリスト」に載っている状態です。滞納の情報があると、一定期間住宅ローンや自動車ローンを借りられない、クレジットカードを作れないなどの問題が生じます。

さらに、滞納が3ヶ月以上になると裁判所から「強制執行による差し押さえ」になる可能性があります。大変な事態に陥らないためには、計画的に利用して滞納しないことが何より重要です。

消費者金融の注意点

消費者金融を利用するにあたって、最低限知っておきたいことが上限金利です。上限金利を理解するうえでポイントとなる法律として、出資法が挙げられます。

出資法とは、金融業者の違法な経済活動から国民を保護する目的で制定された法律です。出資法が定める上限金利(20%)を超える金利を提示する金融業者は、刑事罰の対象となります。

また、利息制限法で金融業者に対して借入額に応じた上限金利が定められている点もポイントです。借入額10万円未満であれば20%、10万円以上100万円未満であれば18%、100万円以上なら15%と決められています。

法律に違反している消費者金融は、絶対に利用しないようにしましょう。また、法律の範囲内の金利だったとしても、金利負担を考慮して計画的に利用することが必要です。

借金は目的に注意して計画的に利用する

今回は、大阪公立大学・北野友士准教授の「学生に読んでほしい お金の攻略本」の第3章、「目標をかなえるためにーお金の借り方・返し方ー」の内容を紹介しました。

借金は必ずしもネガティブなものとは限りません。適切な目的に使うのであれば、借金がライフデザイン・ライフプランを実現するためのひとつの手段になることもあります。

ただし、無理な借入をして返済困難に陥ると、ライフプラン・ライフデザインに悪影響を与えかねません。借入の際は、計画的に利用することを意識しましょう。

*本記事は、こちらの第3章をもとに作成しています。

第4回は9月ごろ公開予定です。

ライター:Editor HB

監修者:鈴木 靖子(ファイナンシャルプランナー、AFP認定者)

監修者の経歴:

銀行の財務企画や金融機関向けサービスに10年以上従事。企業のお金に関する業務に携わる中、その経験を人々の生活に活かすためにFP資格を取得。現在は金融商品を売らない独立系FPとして執筆や相談業務を中心に活動中。フリーランスがお金の知識を持つことの大切さを実感しており、フリーランス向けマネーブログを運営している。