日経平均株価が急落、当面の見通しは

提供元:日興アセットマネジメント

- TAGS.

7月25日、日本の株式市場では日経平均株価が前日比1,285円安と、今年最大の下げ幅となりました。以下では、下落した主な要因を整理し、当面の見通しについて、弊社チーフ・ストラテジスト神山直樹の見解をお伝えします。

米株安・円高進行などで今年最大の下げ幅

前日(24日)の米株式相場が主要テクノロジー関連企業の冴えない決算内容を受けて大幅下落した影響や、日銀(日本銀行)の利上げ観測の高まりから、一時、約2ヵ月半ぶりの水準となる1米ドル=152円台前半まで円高が進行したこと、海外投資家による株式指数先物の売りが拡がったことなどから、市場心理が悪化しました。

今回の下落は複合要因

今回の下落は、2つの主な要因が重なり、市場心理が悪化したためとみられます。

1)テクノロジー関連企業の冴えない決算

米国の対中半導体規制が強化される可能性が警戒される中、 前日(24日)に発表された米国の主要テクノロジー関連企業の冴えない決算内容や、日本の主要半導体関連企業の決算内容が予想を下回ったことなどから、テクノロジー関連株中心に下げが加速しました。

2)日米金利差縮小を受けた円高進行

日本の政府高官から、日銀の追加利上げを求める発言が相次ぎ、日米金利差の縮小が意識されたことなどから円高が進行し、輸出関連株中心に売りが拡がりました。このほか、円相場の変動率が高まっていることから、低金利の円を調達して高金利の米ドルで運用する「円キャリー取引」の解消が進み、円買いに拍車がかかったとみられます。

チーフ・ストラテジストの見解

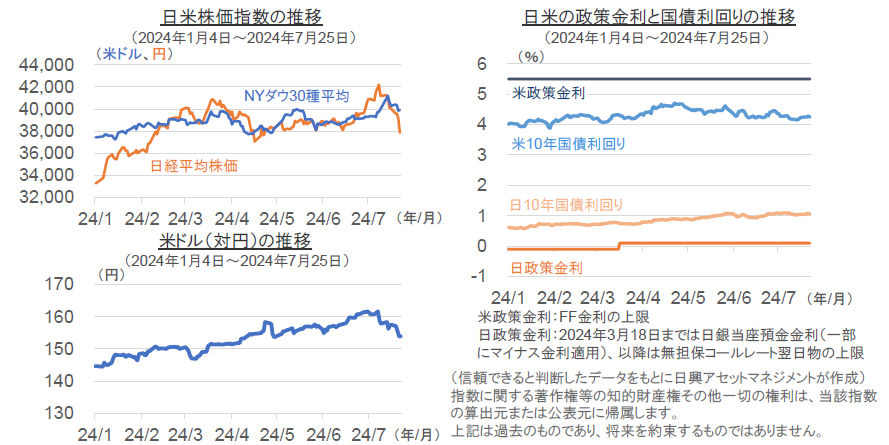

2024年に入ってからの値動きを見ると、日経平均株価が33,000円台、米ドル(対円)が144円程度から始まったことを思い返せば、足元のブレ(振れ幅)の大きさは、「今年のブレ」の範囲内と言えそうです。NYダウ30種平均も年初は37,000米ドル台でしたので、7月24日に500米ドル以上下落しましたが、まだ今年の取引レンジの中では上の方に位置しています。

●日本株を動かす3つの要因

まず、今年の日本株を動かしている要因を3つ挙げます。(1)半導体関連への期待、(2)米国のインフレ克服への期待、(3)日本の消費が本格回復する期待、です。どれも期待ですので、企業収益や経済指標などを見ながら揺れ動きます。

日経平均株価は3月に40,000円台を付けた後、4月にかけて37,000円台まで調整しましたが、これは(1)~(3)の期待がいったん出尽くし、実際に経済指標などで証明されることを待つ時期に入っていたといえます。

(1)については、米国の半導体関連銘柄の決算などが総じて順調で、日本の関連企業の利益成長への期待も高まり、7月初旬に日経平均株価は再び40,000円台を回復し、さらに高値を更新しました。(2)についても、米国の利下げ期待を高める高官発言や経済指標の発表が続いたことが、株価の支援材料となりました。(3)についても、ベースアップ率の予想以上の拡大などが報じられ、インフレ率の落ち着きから、消費の改善が期待されるようになっていました。

予想外だったのは、同時に米ドル高・円安が進んだことでした。弊社は3月に、6月末の米ドル(対円)を151円と予想したものの、そもそも米国の利下げと日本の利上げが予想される中で、米ドル安・円高の条件が整いつつあるともみていました。

実際、米ドル(対円)は日米中央銀行がどのくらい「臆病か」に依存する状況でした。市場では、「金利差が大して変わらない」として、米国のインフレ克服と利下げ、米ドル高維持が続くという解釈をしたようにみえ、日経平均株価は上記(1)~(3)に加え、(2)と矛盾する強い米ドルによる日本の輸出関連企業の利益成長を想定以上に織り込んでいました(矛盾の下駄)。

7月中旬からは、米国の利下げと、賃金上昇を背景とする日本の利上げがより強く市場で予想され始めました。日本の政府高官の発言を契機に、ヘッジファンドなどが急激に米ドル高から円高へと見通しを変えたようです。(1)~(3)の基本観が変わらずとも、日本株に履かされていた矛盾の下駄が剥げ落ちるタイミングになったとみています。米国株は(1)の半導体に関してトランプ前米大統領が台湾に製造が偏っていると批判したこともあって調整しましたが、日本株はそれ以上に調整が必要となっているようです。

●当面の見通し

弊社は6月、当面の見通しについて、日経平均株価の1年先予想を44,000円程度から42,300円に引き下げ、少し慎重なものにしました。米ドル(対円)の1年先予想については、日米中央銀行が経済指標をにらみながら、それぞれの「臆病」を克服し、米国は利下げ、日本は利上げに向かうとみて、146円程度としました。

大局的には、AI(人工知能)利用の拡大に導かれる半導体製造トレンドの上振れや、米国のインフレ克服、日本の本格的な経済回復を期待する見方に変わりはありません。日本の回復は、ヒト・モノ・カネの不足に伴う賃金上昇、設備投資の積極化、そして金利上昇、円高を伴うことになるでしょう。

基本的に、株式に強気、米ドルにはコロナ禍の正常化過程で一時的に弱気、米国金利は低下、日本金利は上昇を予想しています。もちろん、今秋の米大統領選に向け、候補者の発言が市場を騒がせるなどの可能性はありますが、これは経済や市場のトレンドを大きく変えるものではなく、来年1月以降、誰が米国の大統領になるかは、どのセクターや銘柄が得か損かという程度の問題でしかないとみています。

(日興アセットマネジメント チーフ・ストラテジスト 神山直樹)

■当資料は、日興アセットマネジメントが情報提供を目的として作成したものであり、特定ファンドの勧誘資料ではありません。また、弊社ファンドの運用に何等影響を与えるものではありません。なお、掲載されている見解および図表等は当資料作成時点(2024年7月26日)のものであり、将来の市場環境の変動等を保証するものではありません。

■投資信託は、値動きのある資産(外貨建資産には為替変動リスクもあります。)を投資対象としているため、基準価額は変動します。したがって、元金を割り込むことがあります。投資信託の申込み・保有・換金時には、費用をご負担いただく場合があります。詳しくは、投資信託説明書(交付目論見書)をご覧ください。

関連リンク